つみたてNISAで娘たちの無駄遣いを“ブロック”

毎年50万円の贈与を受けることになった2人の娘さんはいずれも20代で、欲しいものがたくさんある年頃。沢田さんは「いま、現金を与えると浪費してしまうのでは……?」と心配していました。金額や手渡すツールだけでなく、将来の結婚や子どもの教育、老後など、まとまったお金が必要な時のために貯めておいてほしい、と、「適切に使えること」も含めたソリューションを希望されていたのです。

そこで、それぞれに贈与する50万円のうち、10万円は娘さんたちの自由にしてもらい、残りの40万円を米ドル建ての終身保険とつみたてNISAに回すことをご提案し、娘さんご本人たちともそれぞれ面談の上、保険加入や証券口座開設の手続きをお手伝いしました。

長女は住宅購入を考えていたので、そちらのアドバイスと住宅ローンシミュレーションも作成しています。最終的には「マイホームはまだ早い」という結論に至りましたが、奔放な性格の娘さんが将来を考えて結論を出したことに沢田さんも喜んでいました。

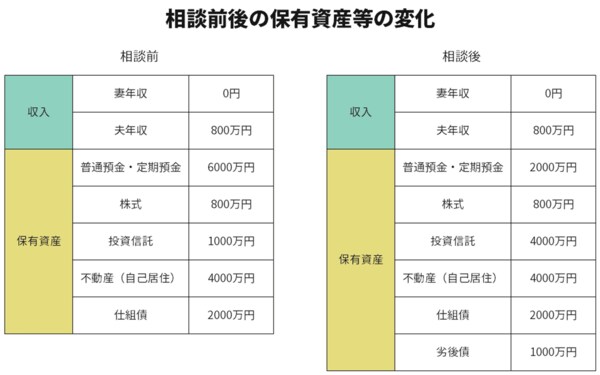

沢田さんとは今も定期的に面談やお電話などで近況を伺ったり、運用の状況を説明したりしています。最初のご提案時に保有していた仕組債も償還され、当社でもより安心して保有していただけるファンドラップ商品の取り扱いを始めたことから、投資信託はファンドラップに乗り換えました。

個別の投信で保有し続けてもいいのですが、中にはそれぞれの損益を過剰に気にしてしまう人もいます。分散投資は値動きが異なる資産を組み合わせることで全体の値動きを安定させるのが目的なので、個別の商品のマイナスを気にしていてはキリがありません。すでに複数の商品が組み合わさって分散投資ができているファンドラップであれば、本来目指しているトータルでのパフォーマンスだけが見えるためあまり値動きも気にならず、管理もラクになります。ラップファンドは手数料が高いのがネックと言われますが、信託報酬は1.8%程度と、モニタリング・メンテナンスの手間を考慮すれば標準的な水準の商品を扱っています。

ちなみに、相談前から手掛けていた個別株投資については、そのまま自己判断で続けたいとのご希望でした。リスクが高い取引であることは承知しており、だからこそ、それ以外の資産では値動きにハラハラさせられないようにしたいといいます。比較的値動きの安定したファンドラップにまとめて任せることで、個別株にも安心してチャレンジできるのではないでしょうか。沢田さんご自身が苦労されたという相続の際も、商品を絞ることで手続きもシンプルになります。

沢田さんのように、ある程度まとまった資金をお持ちの方には「なぜ、自分は資産運用をしているのか」を意識したことがない、という人が意外に多いものです。今回、沢田さんに私をご紹介くださった友人の方も、相談を通じて目的が明確になり、より有意義な資産運用を実践できているという点にご満足いただいているからこそ、わざわざご紹介をしてくださったのだと思います。「ある程度の資産があるから大丈夫」と思っていても、お金のあるところにはさまざまな引き合いが来るもの。お金の使いみちについてしっかりと目的を定め、心配の少ない生活を送りたいという人に、アドバイザーは大きな手助けになるでしょう。