3. ご自身に合わせて投資比率/金額に上限を設ける

今回の最後のポイントはリスク資産への投資比率や金額に上限を設けるという投資戦略です。リスク管理というよりは、可能性のある最大損失の幅を最初から限定しておこうという考え方です。同時に、ともすると複雑になりがちな資産配分を可能な限り単純化して、理解しやすくする手法でもあります。

運用資産を2つに分割

まず初めは、資産運用に向けるご資金を2分割します。株式などのリスク資産に投資する資産と預貯金などの無リスク資産で運用する資産です。前者は本稿では“選ばず”“何時でも”株式に投資する資産です。

運用できる期間を確認する

資産運用を継続できる期間が15年を超えるかどうか判定します。15年を目安とする理由は、近年の世界株式市場では、投資期間が15年に達すると、マイナス・リターンの確率がゼロになっているためです(本稿の最初のグラフ参照)。

投資できる期間が15年に達しない場合には

リスク資産に投資する資産の上限比率/金額を設けます。世界の株式市場は前述のようにリーマン・ショック時には最大で60%以上下落しています。その後マイナス幅の一部はすぐに挽回しているものの、やはり50%程度の下落は想定しておく必要があるでしょう。そこで許容できる最大損失の2倍程度がリスク資産への投資比率/金額の上限とします。例えば、許容できる最大損失が運用資産の10%であればリスク資産への投資は全体の20%までとします。あるいは100万円まで許容できるのであれば200万円までと考えます。

投資できる期間が15年を超える場合には

本稿の最初のグラフで見ていただきましたように、世界株投資では投資期間が15年を超えると、過去のデータ上は累積でマイナス・リターンで終わる可能性はゼロとなります。そこで許容できる最大損失の2倍を超える比率/金額をリスク資産に振り向けることができると考えます。例えば確定拠出年金では、想定される投資期間が15年を超える方も多いでしょう。そうした方々の確定拠出年金での商品選定は、地域や銘柄分散された株式投資信託であれば相当高い比率を、場合によっては全額を投資することも選択肢と考えます。

株式投資比率と投資成果を過去データで検証すると

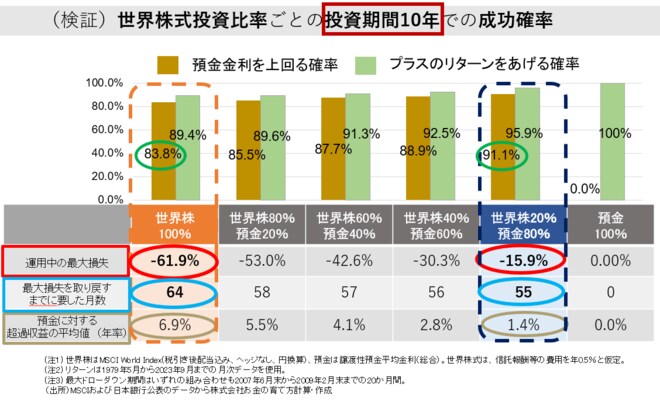

世界株指数のデータを用いてリスク資産(分散された世界株式投資)と無リスク資産(預貯金)の投資比率を変えながら、投資期間10年で運用した場合、どのような投資成果が得られているのか、バックテストを行いました。運用に関するコストも考慮しています。

※図をクリックで拡大表示

投資期間は10年程度であれば、最大損失の大きさや回復期間の長さを参考に株式への投資比率を決定し、期待できる運用成果の大きさや確実性を過去データから確認していただくことが重要です。

15%程度の最大損失と5年の回復期間ならば許容できるという方は、世界株式に20%程度投資することが理にかなっているでしょう。過去データでは90%超の確率で預金金利を上回る成績を上げていますし、その平均値は預金金利プラス年率1.4%程度です。

世界株への投資比率を100%まで高めると、最大損失は60%を超えますが、6年強の時間はかかるものの、その損失は時間でカバーできています。一方で平均では預金金利を年率約7%上回る運用成果をあげていますが、預金金利を上回る確率は83%にまで低下し不確実性は増すことになります。

投資期間をより長期にすると

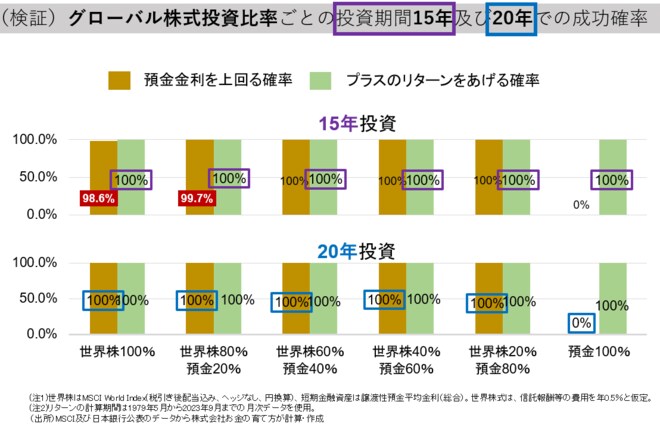

先ほどは投資期間10年を想定しましたが、今度は同じデータを用いて投資期間15年ならびに20年でその変化を見て見ます。株式投資比率の高低にかかわらず、15年投資であれば全ての組み合わせでプラスのリターンを生んでいますし、20年投資であれば全ての組み合わせ(預金100%は除く)で預金金利を上回る成果につなげています。

※図をクリックで拡大表示