2. 積立であるいは分割して投資することも選択肢に

今回の2つ目のポイントは、やはり多くの方が理解され実践していらっしゃる積立/分割投資です。

積立/分割投資と長期投資:相反する考え方

様々な資産運用や投資に関する情報で「長期で積立投資」がうたわれています。ところが考えてみると長期投資を行いたいにも関わらず、積立投資によって平均投資期間を短くしてしまうのは、相反する考え方です。積立投資が制度となっている確定拠出年金であればともかく、一括投資も可能なNISAも含む環境下で、あえて積立投資を行うことは、ある意味“もったいない”とも言えます。

ただし、積立/分割投資は、投資タイミングを分散させ、株価が割高な局面で多くを投資してしまうリスクを抑えることができます。言い換えれば、タイミングを気にせずに投資を開始することができるため、投資初心者の方が資産運用に踏み出す際の不安感を軽減することができるでしょう。また、ある程度まとまったご資金を運用に回す場合でも、分割してタイミングをずらして投資することで、投資開始後の株価下落への不安を軽減する効果も期待できます。

リーマン・ショック直前で投資を開始してしまったケースで検証する

投資開始後の株価下落リスクには積立/分割投資でどの程度の対応が可能でしょうか。私が40年近く金融に関わる仕事をしてきた中で最も大きな株価の下落は、2008年のいわゆる“リーマン・ショック”の時ですので、その時の世界株指数データを用いて検証してみましょう。

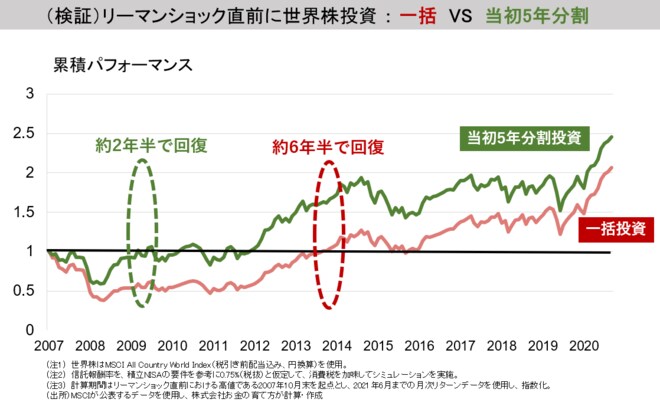

お二人の方が不運にもリーマン・ショックの直前に世界株投資を開始しました。そのうちお一人は、一括して投資を行いました。もう一人の方は、投資開始後に株価下落に遭遇して後悔するのが嫌だったので、5年間毎月60回に分けていわゆるドルコスト平均法で等金額分割投資をしました。お二人の投資成果にはどのような違いが生じたでしょうか。以下のグラフをご覧ください。

※図をクリックで拡大表示

いずれの方も、投資開始後にリーマン・ショックを経験しました。しかし、一括投資の場合には投資済み金額を取り戻すのに約6年半かかっていますが、5年間の等金額分割投資では約2年半で回復しています。 積立/分割投資には投資後の株価下落の影響を軽減する効果が期待できます。

投資開始後の株価下落への不安を軽減する効果に期待

ただしドルコスト平均法も万能ではありません。さまざまな書籍等でドルコスト平均法は取り上げられていますので、本稿ではご説明は致しませんが、株価の動向によっては一括投資よりも損失が拡大することもあり得ます。

投資手法としてはこのように状況によってプラスにもマイナスにもなり得るドルコスト平均法ではありますが、株価下落リスクが払拭できない中で(つまりどんな時でも)、運用開始時の不安感を軽減できる点で、利用価値が大きいと考えます。