アクティブファンドを厳選・活用して賢明な株式投資

これまで6回にわたってお話ししてきました『NISAや確定拠出年金で役立つ賢いお金の育て方』。前回(第6回)は、どのような環境下でも有効な「“選ばず”“何時でも”株式投資」の実行に際して、投資対象の分散以外の成功確率引き上げの方策を、長期継続投資、積立/分割投資、そしてご自分に合わせた投資の3つのポイントでお話しました。

今回(第7回)のテーマは、これまでの(応用編)として、“投資信託を賢く選んで上手に使う〜資産運用の成果をさらに向上させる”です。

応用編としてアクティブファンドの活用による運用成果の向上を

本連載では、第2回~第6回で、初心者の方でも納得して実行していただけるように、成功確率につながる資産運用のポイントをシンプルにお話ししてきました。投資信託の利用は、できる限り投資対象が広いインデックスファンド(以下「インデックスF」)を選ぶことが基本であることをご説明しました。

今回は応用編として、アクティブファンド(以下「アクティブF」)の付加価値を利用した、運用成果をさらに高める方法を考えます。

重要なポイントは3点

今回のポイントは以下の3点です。

1.アクティブF vs インデックスF

2.長期投資に適したアクティブFの選び方

3.選定したアクティブFの賢い使い方

1. アクティブF vsインデックスF

投資信託としての商品性で比較

まずはアクティブFとインデックスFの商品性の違いを確認します。

投資信託としての商品性

出所:株式会社お金の育て方

アクティブFは運用者の運用力などにより、ベンチマークあるいは目標とする他の市場指数を上回る成果を目指します。運用者には運用の自由度が与えられ、インデックス採用銘柄にしか投資しないインデックスFに比べて、幅広い投資対象から有望な銘柄を選別投資します。ただし投資候補銘柄の調査分析などでコストがかかるため、投資家が負担する費用もインデックスFよりは大きくなっています。しかしながらベンチマークを上回る運用成果を必ずしも達成できるわけではなく、アクティブF間の成績のばらつきは大きくなります。

商品性の観点からは、アクティブFとインデックスFのどちらが優れているかは、投資対象の広さとコストをどう見るかによるものの、その優劣を判定することは困難でしょう。

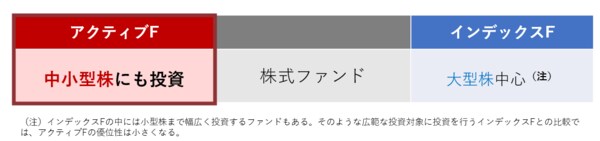

投資対象の広さではアクティブFが優位

投資対象の広さ

出所:株式会社お金の育て方

インデックスFの方がより多くの銘柄に投資するため投資対象が広いように感じますが、インデックスFはインデックスに採用されている銘柄にしか投資できません。小型株の多くはインデックスには採用されておらず、インデックスFの投資対象からも外れてしまっています。投資可能な銘柄数が多いアクティブFの方が、第5回でお話ししました小型株効果を享受できるため、より優位にあると言えます。

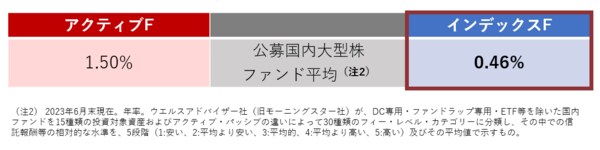

コストではインデックスFが優位

信託報酬率

出所:株式会社お金の育て方

国内で販売されている国内大型株ファンドの平均値を見ると、年間1%程度インデックスFの方がアクティブFよりも信託報酬率が低くなっています。