長期金利上昇の背景は

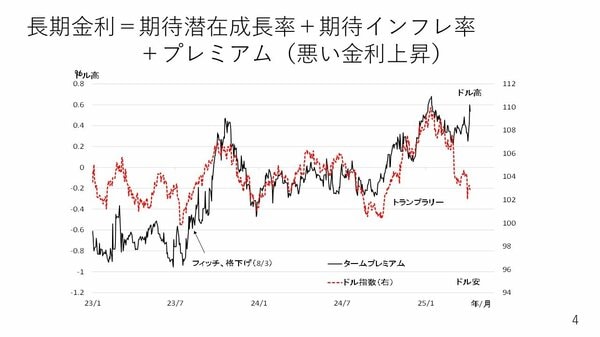

その長期金利が上がった背景を見ていきます。以前もご説明した通り、長期金利はその国がどれほど成長する体力があるのか(期待潜在成長率)、先々のインフレはどうなりそうか(期待インフレ率)、プレミアム(悪い金利上昇)の3つから成り立ちます。

その点、4月7日の週は期待インフレ率が横ばいだった一方、タームプレミアムが上昇しました。

図の黒線は10年物タームプレミアムです。現状4月9日までのデータがニューヨーク地区連銀のホームページでも公表されています。4月7日週、米国議会ではトランプ減税の延長や追加減税、債務上限の引き上げが決まりました。

まだ議会での調整が必要ですから、最終的な金額はまだ変わる可能性がありますが、拡張型の財政出動に向けた道筋が開かれたというのが現状です。これらも含めて米国の財政に対する先行きの警戒から、タームプレミアムが高まったと考えられます。

ここで2023年8月に、格付け機関であるフィッチ・レーティングが米国債を最上位の「AAA」から「AAプラス」へ1段階引き下げたときの事例を見てみます。当時はタームプレミアムが上昇し、悪い金利上昇が生じましたが、赤い点線で示されたドル指数は上昇しています。

昨年の秋以降もトランプ大統領の帰り咲きを見越し、財政拡張が予想された局面で同様にタームプレミアムが拡大する悪い金利上昇にやはりドル高の反応でした。

ドル以外の事例もみても、2010年代初頭のユーロ圏でも、ギリシャの財政危機に端を発しスペイン・イタリアなどユーロ圏の長期金利が上昇してユーロが下がりました。

このほか2022年、トラス首相時のイギリスが財政の大盤振る舞いを打ち出した際、長期金利急上昇とポンド安が見られました。従って、悪い金利上昇が通貨安を招くのが本来の姿です。しかし、基軸通貨のドルに限ってはここ近年、悪い金利上昇であってもドル高という反応が出ていました。

こうした理由から従来、私は米国の財政拡張の方向性が決まると、長期金利は4%前半から半ば程度まで上がるとともに、ドル高方向になると予想していましたが、4月7日週は悪い金利上昇に対してドル安が進みました。

その要因の一つとして、中国が米国債を売却し、それで得たドルを売却したとの見方がささやかれています。

ただ、もしそうだとすればこのドル安はそれほど長続きしないはずです。なぜなら、米国債とドル安は中国人民銀行が持つ外貨準備の評価を下げるからです。

もっとも、各国の米国債保有に関するデータは2カ月ほど経たなければ判明しません。たしかに可能性はありますが、今回に関しては別の要因があると私は考えています。

トランプ大統領は関税によって同盟国も含めて世界中に貿易戦争を吹っかけました。その結果、安全資産の筆頭である米国債に対してマーケットは「本当に安全資産とみなしてよいのか」という疑念を抱いたのではないでしょうか。

そもそも、現在の米国は財政拡張に向け、外国の投資家に米国債を買ってもらわないといけない状況です。世界に貿易戦争を吹っかけておきながら米国債も買ってもらうといった虫のいい話に対する市場からのしっぺ返しとして米国債が売られ、ドルも下がったと考えられます。

仮にこういった流れでドル安になっているのだとすれば、これは少々根が深く、非常に先行きが懸念される動きでした。

―――――――――――――――――――――――――

後編:【米ドル全面安でどうなる円相場 トランプ関税90日間の猶予が与える影響を読み解く】では、トランプ関税の影響をさらに深掘りする。

「内田稔教授のマーケットトーク」はYouTubeからもご覧いただけます。