ファンドにもバイアスが? “中身”を理解して投資することが大切

日本で売られている二つのターゲットデートファンドを使って、ホームバイアスの実態を見てみましょう。フィデリティターゲットデートファンド(ベーシック) 2060とDCニッセイ・ターゲットデートファンド2060を比較します。

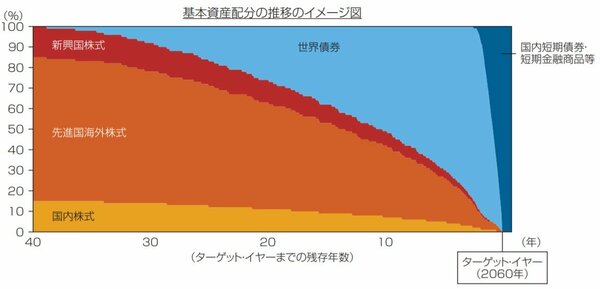

下はフィデリティ・ターゲット・デート・ファンド(ベーシック) 2060のポートフォリオ構成です。株式と債券比率がどのように組み合わされているかが表示されており、2060年のリタイヤメント・ターゲット年に向けて、だんだんと高リスクの株式の比率が下がっていく調整スケジュールが表されています。

フィデリティ・ターゲット・デート・ファンド (ベーシック) 2060 目論見書より

フィデリティは本社が米国にあり、もちろんアメリカでも同様なターゲットデートファンドを運営しています。アメリカでは、世界市場の時価総額に準じた分散投資をしています。こちらは日本の投資家向けのものですが、ここでは国内株式(日本株式)は株式全体の15%くらいの設定なので、実際の時価総額による日本市場の割合6.4%よりは大きく、ある程度のホームバイアスが見られます。ただ株式全体の85%は世界の先進国と新興国の株式にふられているため、世界分散投資のルールはかなり確保されています。

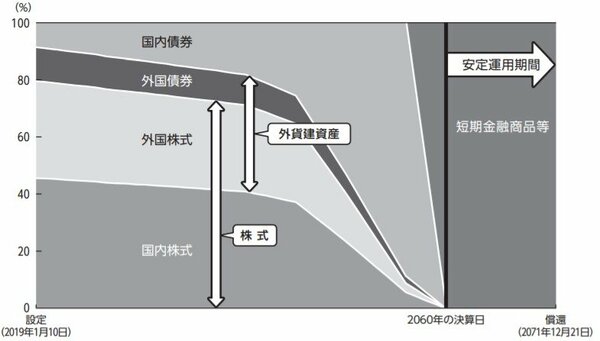

続いて、DCニッセイ・ターゲットデートファンド2060のものです。同様に2060年のリタイヤ・ターゲット年に向けて株式比率が下がっていく状態が表されていますが、こちらの場合は日本株式の比率が大変高いのが見て取れます。株式全体のうち半分以上が日本市場に割り振られており、大きなホームバイアスがあるのが分かります。

何度も申し上げていますが、世界における日本の時価総額比率は6.4%なのに、半分以上も日本に割り振るのは、「日本に賭ける」投資です。日本が大きく伸びれば大きなリターンを見込めますが、その反対だと世界の経済成長の利益享受が確保しきれないことになります。

このホームバイアス、特に「自国の将来に賭けたい」という強い思いがあり、納得の上で投資するのならよいのですが、ただ"なんとなく”そうしているのなら、見直しが必要かと思います。教科書的な意味でのインデックスファンド投資においては、株式投資の内訳は、あくまで世界における各国の市場時価総額応じて全世界をまんべんなくカバーするのが基本です。

ぜひこのホームバイアスの存在を頭の片隅に置いて、ファンドの“中身”にもこだわっていただけたらと思います。