取り崩し時期はリスクを抑えた方がいい?

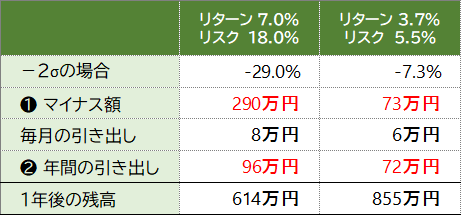

これは取り崩し時期特有の注意点になるかもしれません。取り崩しの時期は、リスクが高いと特にマイナスになった時のダメージが大きいのです。リスクの2倍の暴落がいきなり来てしまった場合を試算してみました。株式のみに投資している場合が左になるのですが、❶の年間30%のマイナス、ありえそうですよね。ここまでは、積立時期も同じ条件ですので、問題ございません。問題は❷と組み合わせるところなんです。

毎月、引き出しもしていきます。しかも期待しているリターンも高かったため、毎月の引き出しも8万円とバランスタイプのときより2万円も多くなり、年間引き出し額も大きくなります。その結果、1年後の残高を見てみると、614万円と855万円と240万円もの差がついてしまっています。そして、引き出しが不要なら614万円から増えることを期待するのですが、この後の生活のためにさらに引き出ししていくので、増える余力なく早くに資金が枯渇してしまう結果となります。

であれば、リスクを抑える運用をしたり、毎月の引き出し額を抑えたりした方がいいかも?という考えになりますよね。結果的にリスクを考慮した考えにならざるをえないんです。

ちなみに、暴落後の614万円と855万円から、株式の場合は8万円→6万円、バランスタイプは変わらず6万円を毎月引き出した場合、どちらの方が資産は長持ちするのでしょうか。

株式ファンドの場合は13年、バランスファンドの場合は14年8カ月と、下がった分を取り戻せずに終わってしまいます。大きな下げはいつか来るかわかりません。リスクを考慮しない引き出し時のシミュレーションは本当に気を付けてほしいのです。と言いますか、あまり意味がないと感じています。

このような心配、「暴落が来ても…」を大丈夫なようにする方法はいくつかあります。「なんだよ!」と思われるかもしれませんが、解説しておきます。

なるべくリスクを抑えた方がいいことは感じていただけかと思いますが、他には資産は多ければ多いほど安心度は増します。暴落が来ても資産が残っていれば、リカバリーしていくための資産がありますので、資産が枯渇しにくくなります。

資産が少なければ、引き出す金額を抑える。これも上記と同じ理由で、資産が減っていなければ、運用を続けることができますので、資産が枯渇しにくくなります。

積立期や、資産形成期には、リターンの低さから敬遠されがちなバランスファンドも、引き出し時、とくに確定拠出年金の受取時に商品選定をする必要もありますので、非常にいい選択肢ではないでしょうか。

今回は、資産形成期とは違う切り口から安定的なバランスファンドの良さにせまってみました。取り崩し時は、何歳まで元気かなども分からず難しいところはありますが、リスクを抑えつつお金にしっかり働いてもらってほしいと思いますので、本稿を参考にいろいろ考えてみていただければと思います。