そこで今回はリスクを18%に想定してシミュレーションしてみたいと思います。

三菱UFJ投信のサイトで、有用なシミュレーションツール(取り崩しシミュレーション)が 用意されていますので、試算してみたいと思います。

結果は下記の図の通り、緑色が想定リターンになるのですが、65歳からの18年後、83歳ごろに資産が0になっています。リスクが0でしたら、そこでだけ見ていればいいのですが、投資にはリスクが付き物です。リスクを考慮した場合、随分と見え方が変わってくるかと思います。

パッと図を見た場合、赤色の増えている線に目がいくと思いますが、これはこのファンドにおいて運用成績が上位5%に該当する時、つまり本当に運よくいった場合の試算になります。老後の運用にそんな奇跡を求めるのは止めましょう。続いて、水色を見てください。水色は下位30%、うまくいかなかった場合の試算になります。11年少しで資産が0と、枯渇する結果となっています。

※図をクリックで拡大

3割もの人が想定(18年)より7年も早く資産が枯渇するかもしれない投資、しかも上位30%であっても、お金が減らないとまではいきませんので、取り崩し時期の株式だけへの投資は割に合うとは言い難い、危ないものと感じていただけたのではないでしょうか。

それではバランスファンドはどうだろうか

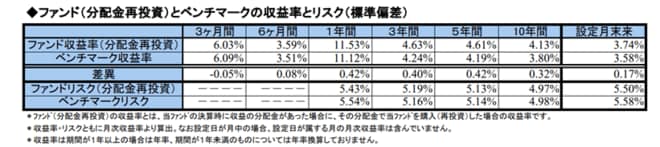

次は株式への配分が30%、債券の配分が70%のバランスファンド、いわゆる安定型のあるバランスファンドの数字になります。

※図をクリックで拡大

先ほどと同じように、65歳から1000万円を運用しながら受け取った場合をシミュレーションしてみます。3.7%で運用しながらですと、毎月6万円を約19年間受け取りできる結果となります。7%で運用した場合は毎月8万円でしたので、2万円ほど少なくなっています。想定するリターンが低いので、当たり前ですが毎月2万円少ないというのはかなり残念な気持ちになりそうです。

※図をクリックで拡大

ですが、ご覧ください。下位30%の水色の線であっても、17年以上枯渇しない試算結果となっています。株式のみで投資した場合が11年でしたので、かなり運の要素が減っているのではないでしょうか。みなさんはどちらがお好みですか?