インデックスファンドか、アクティブファンドか?

数年前までしたら、この議論がよくされていました。個人的にはどちらも保有はしているので「自分に合うならどちらでも良い」というスタンスですが、これまでも紹介いたしましたが、各種の数字――コストである運用管理費用(信託報酬)の低さや平均的なリターンの高さなどを考えるとインデックスファンドの方が良い、という結果になっていると考えます。

今はさらに進んで、S&P500(米国株)かオールカントリー(全世界株式)のどちら? という議論になっていますね。

どちらかと言われますと、アクティブかインデックスかという時のように、どちらでも良い、と思ってはおらず、全世界株式に投資するインデックスファンドと個人的には思っています。理由は2つ、相関係数の高さと分散具合の違いです。

相関とは、投資をする上で大事なポイントで、2つの投資対象が同じような値動きをしていたかを計る指標になります。+1から-1でその関係を表し、+1に近づくほど同じ動きをしていると言えます。

TOPIXと日経平均は、同じ日本株に投資する指数ですので、0.95程度とかなり相関関係が高く、同じような値動きをしていることがうかがえます。同じように、全世界株式と米国株式も0.95~0.98というほど相関関係が高く、ほぼ同じような動きと言えます。そのため、選ぶならどちらかだけで良いと言えるでしょう。また分けて購入することにもあまり意味がないと考えます。

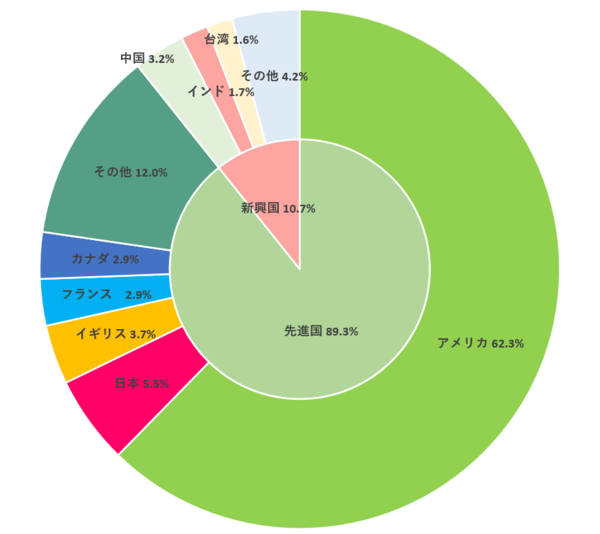

さらに分散具合でいえば、全世界株式と米国株式では、当たり前ですが投資対象とする国の範囲が違います。下記の例をご覧のとおり、全世界のうち60%がアメリカ株を占めています。ほぼアメリカ株といえますが、アメリカ以外の国に4割も投資できますし、この配分自体は株式の時価総額を基準に決まっていきます。

<対象インデックスの国・地域別構成比率>

アメリカに元気がなくなれば、その組入割合は小さくなっていきます。30年前はアメリカの割合は今よりずっと小さく35%でした。成長もあれば衰退もあります。1つの国を選ぶというアクティブな選択ではなく、幅広い国々に分散する投資をするのも王道の一手だと思います。

前置きが長くなってしまいましたが、投資する投資対象を決めたところで、本題である管理について考えてみたいと思います。