政府・日銀が慌てれば、「貯蓄から投資へ」に水を差しかねない

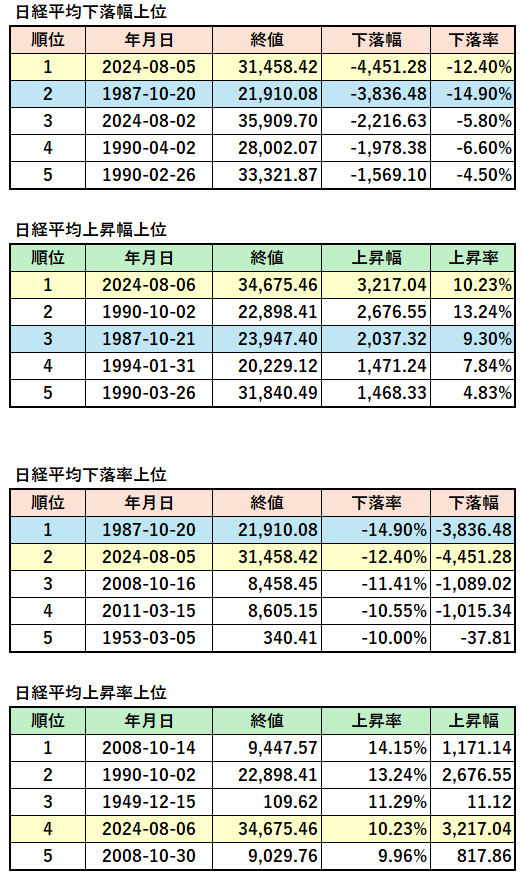

8月5日、日経平均株価が4400円強下落した。この下落幅は1987年10月20日の「ブラックマンデー」を上回り過去最大、下落率も当時に次ぐ過去2番目を記録した。翌日には一転して3200円強上昇、過去最大の上げ幅となった(上昇率は歴代4位)。なお、株式市場において、大きく下げた直後に大きく上昇するのは珍しくない。米国ウォール街で” Dead Cat Bounce”と表される現象であり、例えば1987年のブラックマンデーの時にも見られた。ただし、これを持って、「株価の下落は終焉した」と判断するのが早計であることは、過去の動きを見れば分かるだろう。

今回の急落は、日銀の唐突感のある追加利上げ及びその直後に発表された米国の雇用統計が予想より弱く、米国の景気減速懸念が一段と強まり日米の金利差が急激に縮小、円キャリ―取引の巻き戻しが入り円高ドル安が一気に進んだほか、イスラム組織ハマスの最高幹部が訪問先のイランで殺害され中東情勢がさらに緊迫化したこと等が要因に挙げられている。また、アルゴリズムを使って機動的に売買するHFT取引やCTA取引が株価急落を助長したとも言われているが、タイミング的には「強気相場は、楽観の中で成熟し、幸福感の中で消えていく」という格言通りの展開であったように思う。

急遽、財務省、日銀、金融庁が6日午後に情報交換会(三者会合)を開催し、足元の株価や為替の乱高下について議論した。会合後、財務省の三村淳財務官が「緊密に意思疎通を図りながら連携して経済財政運営を進めていく」旨表明。7日には、日銀の内田真一副総裁が「金融資本市場が不安定な状況で利上げをすることはない」と発言し、早期の追加利上げ観測の打ち消しに動いたほか、金融庁の井藤英樹長官が新聞各社のインタビューに応じ、「長期・分散・積立を軸にした資産形成が重要。一喜一憂せず、中長期の時間軸を持って投資にアプローチして欲しい」と唱えるなど、三者が一丸となって、市場や投資家に広がりつつある動揺の沈静化を図った。

政治家の動きも速く、7日には自民党の金融調査会が会合を開き、関係省庁や業界団体より市場動向をヒアリングした。会合では、米国景気悪化懸念に端を発したグローバルな株式相場の下落において日本が突出していることを問題視し、下落を加速させたと言われる円キャリ―取引やアルゴリズム取引の影響度のほか、値幅制限やサーキットブレーカーといったセーフティネットの有効性等を確認、しっかりと原因究明を行っていくべきだとの意見が相次いだという。

このように政府・当局が沈静化を図ることは好ましいことではあるが、市場の動きに過度に反応してしまうと逆効果になる恐れがある。政府がNISA制度を使った投資を勧める中、日銀の(やや強引な!?)追加利上げ直後にクラッシュが発生したことより、政府や日銀の施策に不信を抱く国民も少なくない。クラッシュ後、即座に沈静化に奔走する姿を示すと、「政府や日銀は、市場が大きく変化するシナリオを考慮しないまま、施策を進めてきたのか」との批判が高まり、貯蓄から投資の流れが滞ることにもなりかねない。

リーマン・ショックを知らない販売員は、今後の見通しを軽々しく語るなかれ

長年、金融市場に携わってきた者からすれば、今回の乱高下は珍しくない出来事であり、時が経てば落ち着くことを経験則で分かっている。例えば、2000年代において日経平均株価が急落したイベントは、2001年の米国同時多発テロ事件、2008年のリーマン・ショック、2015年のチャイナ・ショック、2016年のブレグジット・トランプ大統領の誕生、2020年のコロナ・ショックなど、数年おきに発生している。その都度、長短の違いはあるが時の経過とともに市場が回復・伸長し、今年の7月11日には日経平均株価は4万2000円台の最高値を付けている。何も恐れる必要がないことは歴史が語っているところだ。

ただし、長期にわたり低金利が続き、円安・株高が進んできたことより、それを前提としたリスクテイクが内外でかなり溜まっていたところに、日銀が17年ぶりに本格的に金利を引き上げ、潮目が変わった。今後、円安・株高も一旦調整される可能性があるが、我が国において「金利のある世界」は久々なうえに、海外の政治・景気動向や地政学リスクも絡み、調整の深度や期間がどの程度のものになるかは古参の市場関係者でも予測が難しい。ましてや、本格的な金利引き上げやリーマン・ショックといった特大イベントを経験していない年代の金融商品販売員は、顧客に対し、今後の市場見込みを軽々に語るべきではないだろう。

それでは、彼らは何をすべきかと言えば、「顧客に寄り添う」ことに尽きるだろう。特に投資初心者は、今の市場がどのような状況にあり、今後どうすればよいかを知りたいに違いなく、その情報を適時適切に提供することが重要である。ただし、市場変動や保有商品の時価の下落状況を伝えるだけなら機械でも出来る。販売員は、顧客の不安をしっかりと受け止め、それに適した対応を提案することが大切だ。例えば、「含み損が大きくて夜も寝られない」という顧客には、リスクテイク量が顧客のリスク許容度内に収まるようにポートフォリオの見直しを提案すべきだ。「市場動向が気になって仕事が手につかない」という顧客には、長期投資である限り、日々の市場動向を気にする必要はないことを提言すべきであろう。「損が膨らむのが怖いので、投資を止めてしまいたい」という顧客には、ドルコスト平均法や長期分散投資の効用を具体的に示しながら、投資において「継続は力なり」を説くべきだろう。ウォーレン・バフェット氏の名言「投資において恐怖の風潮は友であり、熱狂は敵である」を解説しても良いかもしれない。

なお、過去の相場急変時には、顧客の動揺に付け込み、安易にナンピン買いや乗り換え売買を推奨して手数料稼ぎに励む販売会社も見られたところだ。顧客の最善利益義務の追求がルール化されている今、こうした販売手法はご法度だ。将来、今回の相場急変は、販売会社に顧客本位の業務運営が定着してきたことを示す良い機会であったと言えることを願っている。