仕組預金のリターン、円安基調だったのにマイナス?

7月5日、金融庁は「リスク性金融商品の販売・組成会社による顧客本位の業務運営に関するモニタリング結果等について」を公表した。「FDレポート」と呼ばれており、毎年この時期に公表しているが、今回は販売会社に加え、重点モニタリング先として抽出した複数の組成会社にもモニタリングを実施し、外貨建一時払保険、仕組預金、仕組債等の販売・管理態勢に係る課題等を取りまとめている。

外貨建一時払保険については、販売会社において「商品導入時のリスク・リターン検証のほか、顧客の適合性確認、販売後のフォローアップが不十分」といった課題事例が認められたほか、運用パフォーマンス分析の結果、「ターゲット型保険を中心に契約継続期間が短期化した保険では、解約や運用終了に伴い発生する費用(市場価格調整と解約控除)が利幅を押し下げている」状況がうかがわれたとしている。

このターゲット型保険は、円安等により運用結果が顧客の設定した目標値に到達した場合、自動的に円貨で運用成果を確保し円建の終身保険等に移行する、もしくは、中途解約して収益を確定する商品である。同レポートでは、目標値に到達した場合、多くが解約され、同時に同一商品を同一顧客に販売する乗り換え販売が発生しており、販売手数料等が何重にも発生することを考慮すると、「必ずしも顧客にとって経済合理性があるとは言えないと考えられる」と指摘している。

要は、外貨建一時払保険の販売においては、ストレートに言うならば、「ろくに良い商品なのか事前に確かめることなく、また、顧客ニーズもあまり考慮することなく、顧客の収益確保もほどほどに、短期間での乗り換え販売による手数料稼ぎに勤しむ」という実態にあるということだ。一部の販売会社の話であろうが、「顧客最善利益の追求」からかけ離れた姿に呆れかえる。

また、仕組預金のうち、外貨償還特約付預金(為替相場によって払戻時の通貨が決まる商品)について、多くの重点先において、同預金を預け入れした顧客が受け取った償還金のトータルリターン(年率換算)がマイナスになっていたという。長らく円安基調が続く中にあって、この結果には正直驚いた。なお、「重点先からの申し出ベースでは、同預金の手数料率は年率換算で最大5%強と考えられる」とのことだ。果たして、サービスやコスト、リスク、リターンのバランスが適切であったのか。また、顧客はもとより、販売員においても商品特性を十分理解できていたのか、甚だ疑問のあるところだ。

主要データを見てみると

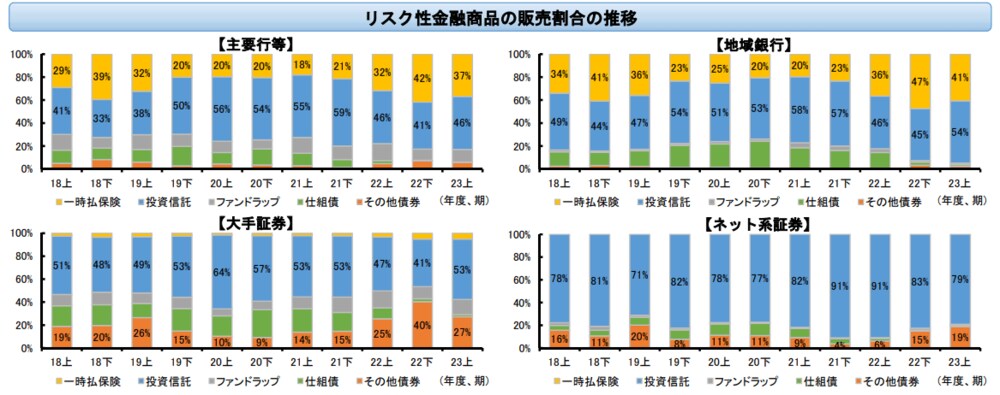

金融庁は、今回のレポート公表時に、「リスク性金融商品の個人向け販売等の状況に関する定量データ集」を合わせて公表している。業態(主要行等、地域銀行、大手証券、ネット系証券)毎に資産形成商品(投資信託・ファンドラップ)や債券、保険の販売額、預り残高等の推移がグラフ化されており、各業態の営業戦略や顧客動向を把握するうえで、大変参考になる。ポイントをいくつか紹介したい。

【リスク性金融商品の販売割合】

リスク性金融商品の販売割合を見ると、各業態とも概ね投資信託が過半数(特にネット系証券では8割程度)を占める中、近年、主要行等と地域銀行では一時払保険が4割程度を占めてきているほか、大手証券とネット系証券では外貨建債券(除く仕組債)が販売割合を高めており、ともに売れ筋商品化していることがうかがわれる。

債券については、「金利のある世界」が訪れる中、円建を含め顧客の取引ニーズは益々高まってくるものと思われる。多種多様な債券をいかに分かりやすく、容易く顧客に提供していくか、サービス向上の競争が期待されるところだ。なお、仕組債は、足元で各業態とも販売額と残高を大きく減らしており、金融庁の牽制が効いていることが見て取れる。

【投資信託】

投資信託については、近年、販売額・預り資産残高・保有顧客数ともに、ネット系証券の伸びが顕著である。なお、解約率もネット系証券が高い傾向にあるが、ネット系証券は販売手数料率がほぼゼロと他業態よりも圧倒的に低いこともあり、主に短期売買されるブルベア型の投資信託が売れ筋上位に挙がっている。よって、こうした商品の取引が解約率を引き上げている可能性がある。また、ネット系証券では投資信託の保有顧客一人当たり残高が毎年着実に増加しており、多くの顧客がNISAを中心として積立投資を行っていることがうかがわれる。一般的に積立投資の解約率は低いため、ネット系証券の(ブルベア型を除く)コアの投資信託の解約率は、今後、低位安定してくるものと思われる。

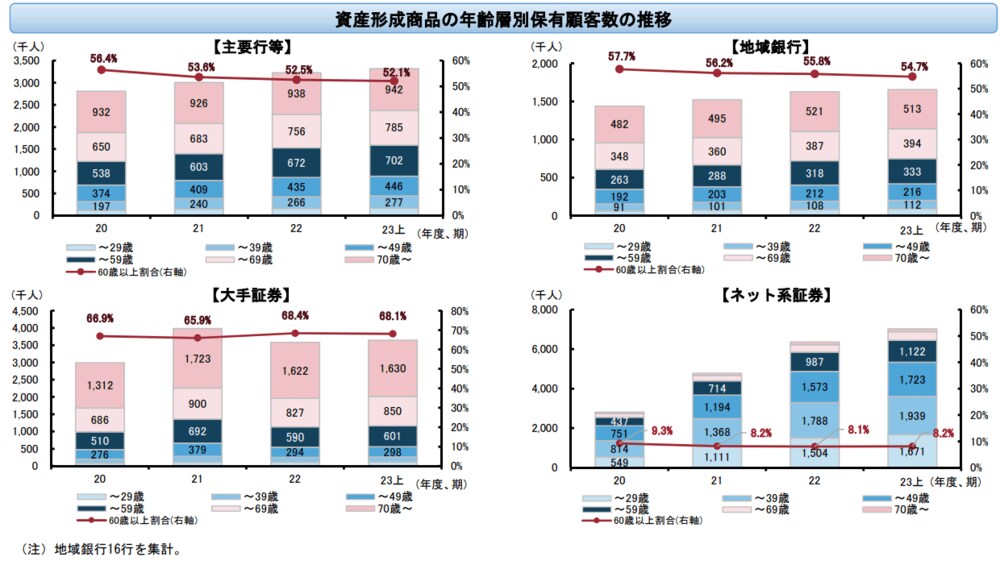

【資産形成商品の年齢層別保有顧客数】

筆者が最も注目したのは、資産形成商品の年齢層別保有顧客数だ。それによると、近年、60歳以上の割合は主要行等・地域銀行で50%台、大手証券で70%近くに達する中、ネット系証券はわずか8%台に留まっている。特にネット系証券では、30歳未満、30歳代、40歳代がそれぞれ全体の25%程度を占めており、資産形成層が大挙して押し寄せていることがうかがわれる。

販売会社としては、効率よく収益を得るには、運用資産額の大きい高齢者層を囲い込むのが良いのだろうが、いずれ彼らの資産は相続等で子孫に引継がれていく。一方、資産形成層は積立投資派が多い。最初は運用額が小さく相対的に収益性は低い(あるいはマイナスかもしれない)が、年月を経て、相続資産も加わり、彼らの運用額が増える中、高まるであろうアドバイスニーズや分散の効いたポートフォリオニーズに販売会社が適時適切に対応していけば、固定客化が進み、結果として、販売会社の収益の多様化が図られ、収益性向上に繋がるものと思われる。どの業態に将来性があるかは明白だろう。

主要行等・地域銀行・大手証券としても、高齢者層をメインとした営業のままで良いとは思っていないはずだ。主要行等や地域銀行では、近年、資産形成商品の保有顧客数が緩やかに増える中、60歳以上の顧客割合が徐々に下がってきており、彼らもNISAをツールとして、資産形成層の新規顧客獲得に努めているものと思われる。だが、ネット系証券が長い年月をかけて確立してきた、質・量・コストに優れ利便性も高いサービスを彼ら自身が作り上げ、早々にネット世代の資産形成層に提供することは技術的に困難だろう。そうならば、ネット系証券と協業していくか、あるいは、アドバイスに特化し、対面の利点を生かして、質が高く、よりきめ細かなサービスを提供し着実に固定客を増やしていくか。もしくは、個人向けリスク性金融商品の販売から身を引き、違う分野へ戦力を傾けるか。今回の定量データを見るに、彼らがいよいよ決断すべき時が近づいているように思う。