同じ条件でも高値づかみで“危機”に

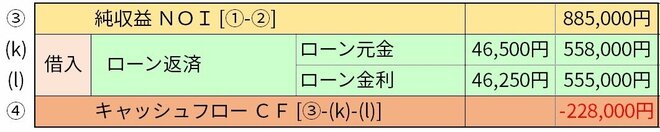

ところが、ここ10年間でワンルームマンションの価格はガーンと上がっていて、同じ条件のマンションが2800万円以上します。すると、儲かる損益分岐点のハードルが一気に高くなってしまう。同じキャッシュフローを当てはめると、年間22万8千円ものマイナスになってしまうんです。これが35年間続くというのが、高い価格でワンルームを購入された方に訪れる“危機”なんです。

「収支がトントン」と思われている方は、月々の収支だけを見ているケースがほとんどです。入居者が出て行った時にまとまって出ていくコストとリスクを意識していません。

ワンルームマンションの収益構造(新築2800万円で購入の場合)

※画像をクリックで拡大

【キャッシュフロー計算】 ※画像をクリックで拡大

お客様のイメージはこうです。「ローンが終わるまではお金が入ってこないけれど、仕方ない」「ローンが終わってから家賃が年金代わりに入ってくるよね」「生命保険代わりになるから‥」「売ってもゼロではないし……」

でも、考えてみてください。この投資は、35年間少なくともマイナス20万円、時間が経過すればさらにマイナスが増えることが確定した投資です。マイナスが年々積み上がりますので当然、先ほどの損益分岐点は上がります。我々の試算では2800万円で買ったものは10年目で2650万円、20年目で2300万円、35年目で1550万円、40年目でも1200万円が、売却の損益分岐点です。そのマイナス分を複利の効いた積立投資をしていればと考えると、機会損失はさらに深刻です。

35年前を想像してみると、スマホなど一切なかった時代です。今から時代がもっと進んだ35年後に、果たして今と同じ設備のマンションにどれくらいのニーズがあるでしょうか?

では、こういった“悲劇”をどうしたら避けられるか。後編【不動産鑑定士が警告する「やってはいけない」マンション投資とは?】で、その詳しい内容をお伝えします。