(2)現在の商品性

商品性に関しても本稿ではその評価方法をお話してきました。インデックスファンドでは、「“優れた”インデックスファンドの選び方 4: 信頼できるインデックスファンドを見極める」で、アクティブファンドでは、「“優れた”アクティブファンドの選び方 4 : アクティブファンドの商品性の評価」でそれぞれご説明しています。

モニタリングでは、同様の考え方で、商品性の点から望ましくない変化が起きていないかを確認していただきます。中でも、対象ファンドの期待リターンと想定リスクおよびコストとの関係が変化していないか確認することは非常に重要です。投資信託では、その設定時の市場環境を前提に、運用方針(投資対象や運用戦略)を定め、信託報酬などの直接コストが決定されます。しかしながら、長期間にわたって運用を継続すると、市場環境が大きく変化し、商品性が環境に合わなくなる場合があります。

わかりやすい例として、国内債券に投資するインデックスファンドを考えてみます。ベンチマークに使用されることが多い市場指数の現在の利回りは0.24%(注3)ですが、国内債券インデックスファンドの平均信託報酬率は0.33%(注4)です。また当該ベンチマークのリスクは年率約2%(注3)です。0.24%の利回りを得るために、0.33%のコストをかけて、年率2%のリスクを冒す国内債券型インデックスファンドへの投資からは、リスクに見合うリターンどころかプラスのリターンが得られる可能性は低いと思わざるを得ません。しかしながら、多くのファンドは国内金利がもっと高い水準であった10年以上前に設定されており、設定時には利回りとコストとリスクがもっとバランスがとれた関係にあったでしょう。国内債券中心に投資するアクティブファンドや国内債券への投資比率が高い低リスク型のバランスファンドでも、同様の状況にあることが懸念されます。

(注3)野村BPI総合指数の複利利回り。2022年2月末時点。

(注4)モーニングスター社のデータより計算

このように市場環境の変化つまり期待リターンの低下やリスクの上昇により、商品性に変化が起きていないかどうかを確認することは、モニタリングにおいて非常に重要なチェックポイントと考えます。

なお、ファンドの期待リターンをどう推計するかについては、また別の機会にお話しします。

(3)今後の運用力

運用力の評価についても本稿でご説明してきました。インデックスファンドに関しては「“優れた”インデックスファンドの選び方 4: 信頼できるインデックスファンドを見極める」で、アクティブファンドについては、「“優れた”アクティブファンドの選び方 5 : アクティブファンドの運用力の評価(前編)および(後編)」で、それぞれお話ししました。

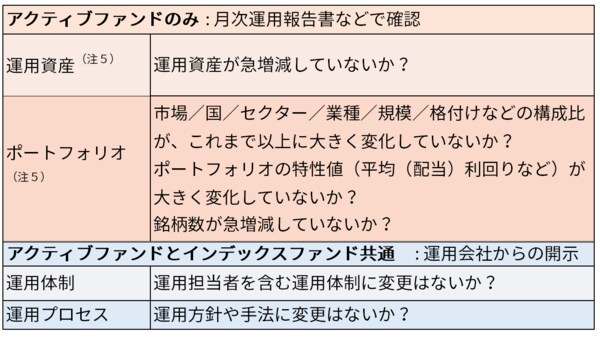

モニタリングでも、同様の考え方で、各評価項目をモニタリング時点の情報で改めて評価することがベストです。しかし、毎回情報収集を行い評価し直すのは手間も時間もかかり、現実的ではないでしょう。そこで、ファンドの変化に早く気づくために、運用力に影響を与える可能性が大きい以下の項目に絞って、その変化の有無と度合いを注視する方法をご提案します。

(注5)同じ運用者や運用チームが同じ投資手法で運用する類似ファンドが海外市場も含めて他に存在する場合には、可能な限りそれらのファンドの変化も同時にモニタリングすることが望ましいと考えます。

上記のいずれかに該当する変化があった場合には、最新の情報に基づいて運用力を評価し直していただくことが望ましいでしょう。