2024年度上半期(4月~9月)の投信市場への資金フローは、約9兆円と大規模な資金流入となりました。8月初めの株式相場の乱高下もあり、8月と9月の資金流入額は減速傾向にありますが、それでも月間1兆円を超える高水準の資金流入が続いています。上半期の流入額上位ファンドをみると、グローバル株や米国株を投資対象とする低コストのインデックスファンドが上位10本中4本と引き続き上位を占めており、アクティブファンドでもグローバル株、米国株ファンドが名を連ねる中、インド株ファンドが1本ランクインしています。また、上位30本まで広げるとインド株ファンドは4本ランクインするなど、この上半期において存在感を高めていたようです。そこで今回の連載では、インド株ファンドの現状についてまとめたいと思います。

残高4兆円に迫るインド株ファンド

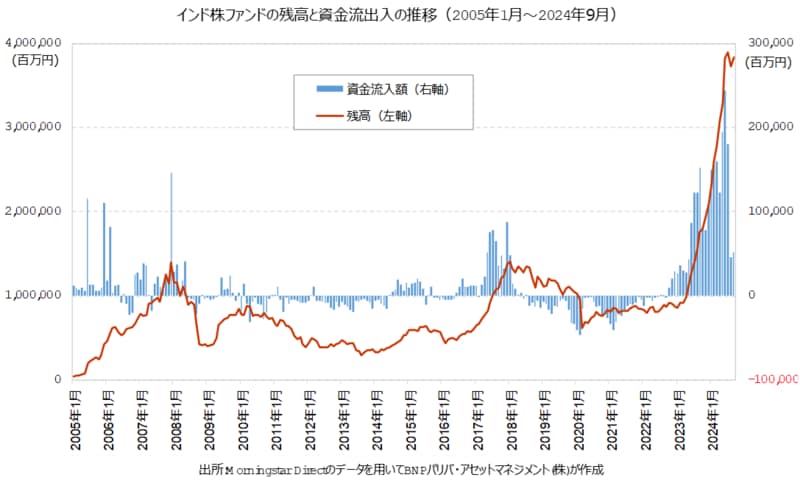

2022年夏頃から資金流入に転じたインド株ファンドですが、2023年12月に初めて2兆円を突破、今年4月に3兆円を突破し、9月末時点の残高は3.8兆円と、4兆円の大台に迫っています。資金フローは2022年10月から24カ月連続のプラスとなっており、冒頭で指摘したように8月と9月の資金流入額は減速して1000億円を下回っていますが、上半期の資金流入額は約8400億円に達しています。インド株式も8月前半に大きく値を下げる場面はありましたが、9月には過去最高値を更新しており、インド株相場の値上がりに加えて、高水準の資金流入がインド株ファンドの残高を大きく押し上げています。

過去にさかのぼってみると、日本で初めてインド株ファンドが誕生したのが2004年9月で、金融危機前のピークとなった2007年12月に1.4兆円、さらに2017年頃にもインド投資の人気が高まり2018年1月に再び1.4兆円の残高に達していました。足元のインド株ファンドの残高は3.8兆円と過去のピークの2.7倍程度に達しており、今回はこれらの時期を大きく上回るブームになっています。もっとも、2007年や2018年当時は、投信残高(ETFを除く追加型株式投信)自体が60兆円程度だったのに対して、足元の9月末では130兆円程度まで拡大しており、投資家のポートフォリオに占めるインド株ファンドの比率が2.7倍まで上昇しているということではありません。また、2007年当時はBRICsを中心に新興国株ファンド全体として残高が伸びていたので、今回の局面では新興国株の中でのインド株の一人勝ちの様相が強まっているものと言えるでしょう。

単一国ファンドの現状

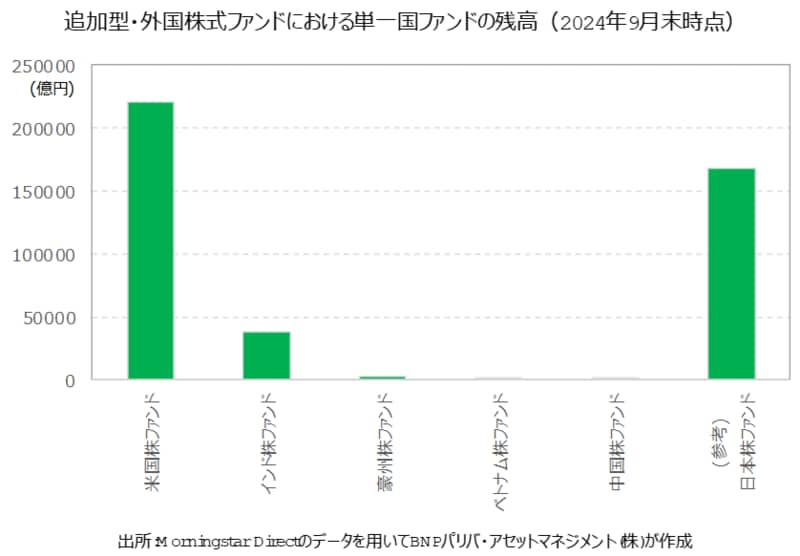

そこで、実際にインド株ファンドの残高を、他の単一国を対象とする株式ファンドと比較してみましょう。投信評価を行うモーニングスターのデータによれば、9月末時点の外国株式型の残高は67.6兆円に達しており、その過半はグローバル株式型となっていますが、単一国で最も残高が大きいのが米国株ファンドで、22.1兆円に達しています。米国株に続くのがインド株ファンドで、残高はすでに取り上げたように3.8兆円です。3位以下の残高はほとんどなく、豪州株ファンドが2500億円程度、ベトナム株ファンドが1600億円程度、中国株ファンド(中華圏含む)が1400億円程度にとどまっています。

ちなみに、国内株式型の残高が16.9兆円なので、米国株ファンドは日本株ファンドの残高も上回っており、極めて人気の高い投資先となっています。単一国の株式ファンドとしては、米国株ファンド、日本株ファンド、インド株ファンドの3カ国に残高が集中しており、これらを除いて1兆円に達している単一国はありません。つまり、テーマ型やセクター特化などグローバル株ファンドにおいてもより高いリターンを狙う動きはあるものの、単一国でより高い成長を狙う資金は、先進国では米国へ、新興国ではインドへ向かう傾向が強まっていると言えそうです。

インド株ファンドの多様化

新興国株投資として人気が高まっているインド株ですが、その魅力の背景にあるのは、勤労世代が多い人口動態や、国としての発展段階を背景とした更なる高成長への期待です。インド株ファンドが誕生してから20年が経過していますが、当時からそのストーリーは大きく変わっていません。インド株ファンドも、金融危機などのグローバル市場の影響を受けながらも、その人気は根強いものとなっています。足元でインド株ファンドの資金流入額が大きくなっているのは投信市場全体のトレンドによる部分もありますが、この20年間でインド株投資の選択肢が増えていることもその要因の1つと考えられます。

次のグラフはインド株ファンドの資金流出入をタイプ別に集計したものですが、今回の資金流入局面で特徴的なのは、インド株市場全体を投資対象とするアクティブファンド以外にも幅広く資金が向かっているということです。相対的にコストの低いインデックスファンドの設定が増えたほか、投資対象となる企業が中型株から小型株へと投資対象が広がったこと、さらにはインドの内需に注目したテーマ型ファンドにも高水準の資金流入が見られています。インド株のどの部分の成長を狙っていくのか、インド株ファンドの選択肢が増えたことで、個人投資家のポートフォリオにおけるインド株ファンドの活用の幅もますます広がっていくことが期待されます。