2024年の株式相場は、極めて堅調な動きとなりました。日経平均株価は1989年に記録した過去最高値を約34年ぶりに更新し、19.2%の上昇となりました。2023年も28.2%のプラスとなっており、2年連続で2ケタの上昇率を記録しています。また米国株式は、米S&P500指数で23.3%、米ナスダック総合指数は28.6%の上昇となりましたが、さらに2024年は円安外貨高も進んだので、国内投資家にとって極めて良好なパフォーマンスを記録しています。こうした環境下で始まった新NISAの効果もあり、2024年の投資信託市場は歴史的な活況を呈した1年となりました。

過去最高の残高・資金流入となった2024年投信市場

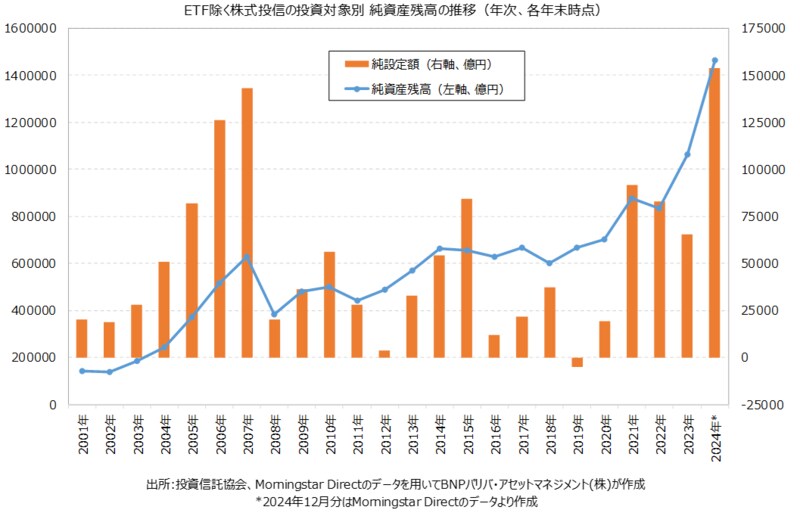

まず、2024年末の投信残高ですが、ETFを除く株式投信の残高で146.4兆円と、年初の106.4兆円から大幅に増加し過去最高を更新しています。これは、月次で見ても過去最高で、2024年10月末から3カ月連続で過去最高を更新中となっています。次に純設定額(設定から解約・償還を引いた資金流出入額)ですが、年間で+15.4兆円の資金流入を記録し、2023年の+6.5兆円から大幅に増加しました。また、これまでで最も資金流入額が大きかった2007年の+14.3兆円を上回り、こちらも過去最高を更新しています。つまり、歴史的な資金流入額と円安株高による値上がり効果によって、投信残高が大きく押し上げられた1年だったということです。

外国株式型のインデックスファンドが席巻

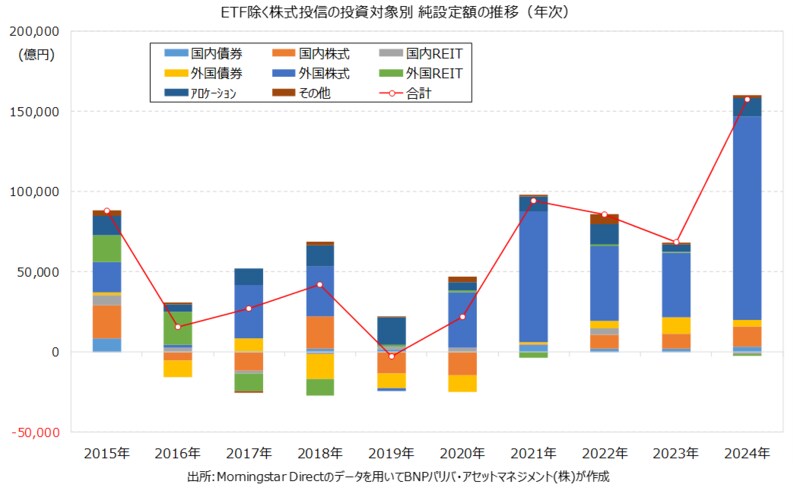

続いて、投資対象別の純設定額を見てみると、外国株式型が圧倒的なトップとなっています。2024年の同カテゴリーへの資金流入額は+12.7兆円で、2023年の+4.0兆円から大幅な増加となっていますが、この8.7兆円(=12.7兆円-4.0兆円)の増加というのは、全体の資金流入額の増加分(8.9兆円)とほぼ同水準となっています。それ以外の資産クラスでは、国内株式型が+1.3兆円(2023年+0.9兆円)、アロケーション型が+1.1兆円(2023年+0.5兆円)と株式相場の上昇を背景に資金流入額は増加していますが、外国株式型ほどの急拡大とはなっていません。これらを勘案すると、新NISAの元年となった2024年の資金流入額の増加は、外国株式型に集中していたと言えるでしょう。

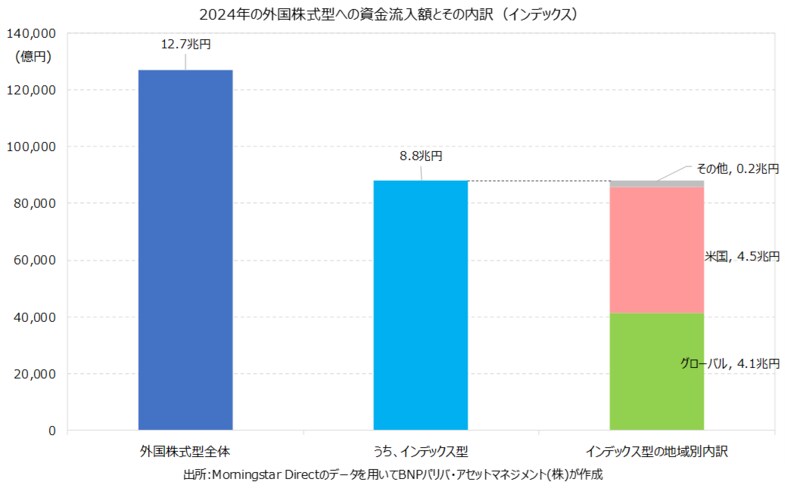

とりわけ、全世界株式や米国株式を投資対象とする低コストのインデックスファンドには、極めて高水準の資金流入が見られました。ここで、2024年の外国株式型への資金流入額+12.7兆円のうち、インデックス型にしぼって、その投資対象を見てみたいと思います。次のグラフを見ると、インデックス型の外国株式ファンドへの資金流入額は年間で+8.8兆円と外国株式型全体の3分の2を上回っています。さらに、その投資対象地域を見ると、米国株が+4.5兆円、グローバル株が+4.1兆円となっており、この2つが大部分を占めていることが分かります。

つまり、2024年の資金流入額の増加については、そのかなりの部分は米国株、グローバル株に投資するインデックス型への資金流入で説明ができる状況です。新NISAのつみたて投資枠、成長投資枠の双方の恩恵を受けて、こうした商品に資金が集中したものと考えられます。

アクティブファンドへの期待

アクティブファンドに目を向けると、2024年の資金流入の上位2本は米国株とグローバル株のファンドとなり、投資対象としてはインデックス型の上位2本と同じ投資対象となりました。ただし、アクティブファンドは上位2本とも毎月分配型ファンドで、新NISAの対象となっていないファンドでした。この点は、新NISA以前から見られたニーズが根強いものであったと考えられます。

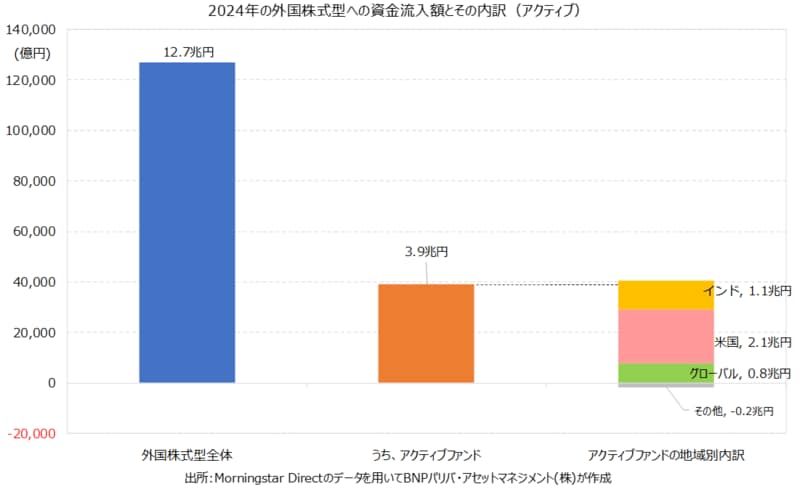

アクティブの外国株式型についても同様に内訳を見てみると、年間で+3.9兆円の資金流入のうち、米国株とグローバル株で+2.9兆円とかなりの部分を占めています。ただし、米国株の次に資金流入が見られたのは+1.1兆円を集めたインド株でした。インデックス型への高水準の資金流入に見られるように、米国やグローバルの幅広い銘柄を投資対象とした外国株式ファンドがポートフォリオのコア部分となる傾向が強まる中で、アクティブファンドに求められるのは、インド株のようなコア部分に足りない成長エンジンや、代表的なインデックスと値動きが異なる(分散効果の見込まれる)投資戦略ということになりそうです。そういった意味では、市場環境が悪化した場合には、ポートフォリオの耐性を高める債券ファンドが注目される場面もあると思われます。

以上、過去最高の残高、資金流入額を更新した2024年の投信市場を振り返ってみました。細かく見れば、2024年8月に起こった株式相場の乱高下の影響もあり、年後半にかけて資金流入がやや減速したり、年後半に向けて投資対象もやや保守的な商品が選好されたり、といった変化も見られました。

それでも、1年を通じて月間1兆円規模の資金流入が続いたのは、金融危機前に警戒感が強まった2007年とは異なる特徴だったと言えるでしょう。長期・積立投資の浸透に加えて、インフレ・円安といったマクロ経済環境の変化もあり、2025年も高水準の資金流入が継続することが予想されますが、インデックスファンド、アクティブファンドをうまく活用したポートフォリオの強化が一層重要になりそうです。