1月31日に米投資信託協会(ICI)が2024年12月の投信市場データを公表しました。これにより、速報値ベースではありますが、2024年の投信資金動向がそろったことになります。2024年の米国株式は、NYダウ平均株価が12.9%の上昇、S&P500指数が23.3%、ナスダック総合指数は28.6%と大幅な上昇となっており、2023年に続いて米投信市場にとって良好な投資環境が継続しました。そこで今回は、2024年の年間の米ミューチュアルファンドや上場投資信託(ETF)の資金動向を確認していきたいと思います。

ミューチュアルファンドは

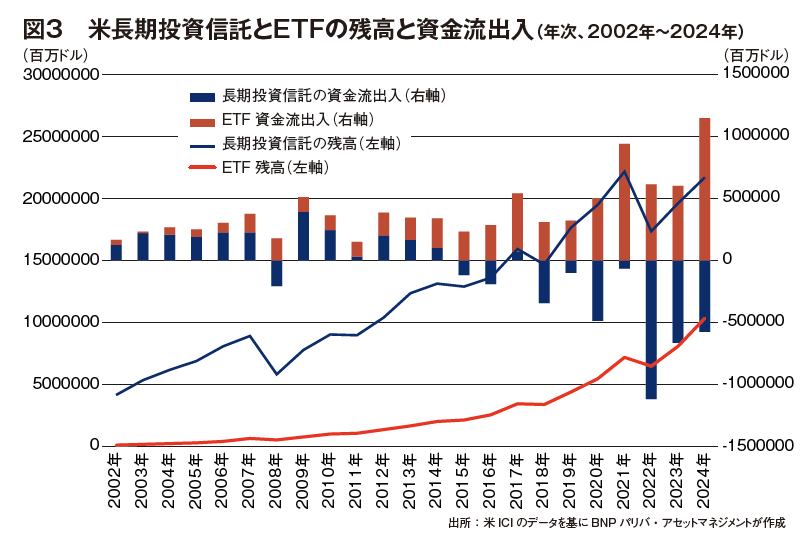

株高とMMF人気で過去最高残高

まず、2024年末時点のミューチュアルファンドの残高は28.5兆ドルと、2023年末から+3.0兆ドル(+11.8%)と2年連続で増加し、2021年末の26.9兆ドルを上回って過去最高を更新しています。図1に示した5つの分類で最も増加額が大きかったのが米国株式型で前年比+1.6兆ドル(+15.4%)の11.9兆ドルとなっています。引き続き、全体の残高の4割強を国内株式ファンド(米国株式型)が占める構図となっています。

また、増加率で見るとMMF(マネー・マーケット・ファンド)が最も伸びており、前年比+0.9兆ドル(+15.8%)の6.9兆ドルと8年連続で過去最高を更新中となっています。冒頭で指摘したように、米国株式相場が極めて好調だったことを勘案すると、米国株式型の残高増加は主に値上がりを背景とする一方、MMFには高水準の資金が向かいました。昨年9月には米金融当局が4年半ぶりの利下げを決定し、年末までに3回の利下げ(0.50%、0.25%、0.25%の計1.00%)を行いましたが、それでも米政策金利は4.25-4.50%と比較的高い水準を維持しており、安全資産がMMFに向かう流れは変わらなかったと言えそうです。

政策金利低下で債券型に流入

長期投資信託の解約続く

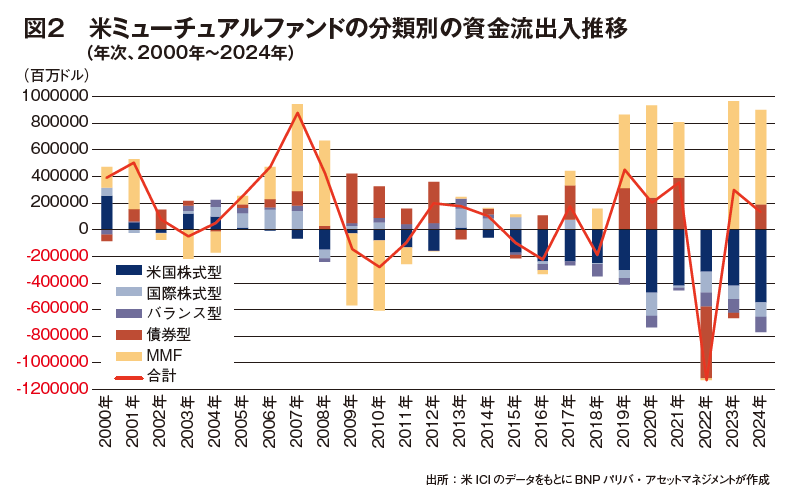

続いて、ミューチュアルファンドの年間の資金流出入を見てみましょう。分類別で最大の資金流入を記録しているのは、やはりMMFとなっています。2024年の資金流入額は+0.7兆ドルと、図2に掲載した5つの分類で圧倒的にトップとなりましたが、2023年の+1.0兆ドルからは若干減速しています。また、資金流入を記録したもう1つの分類は債券型で、こちらは+0.2兆ドルと3年ぶりの資金流入に転じています。これらの2つの分類の資金フローから読み取れるのは、短期金利がより高水準だった2023年にMMFが高いリターンをもたらしてきましたが、2024年に政策金利が低下しはじめた中で、債券ファンドに資金が向かい始めたということでしょう。

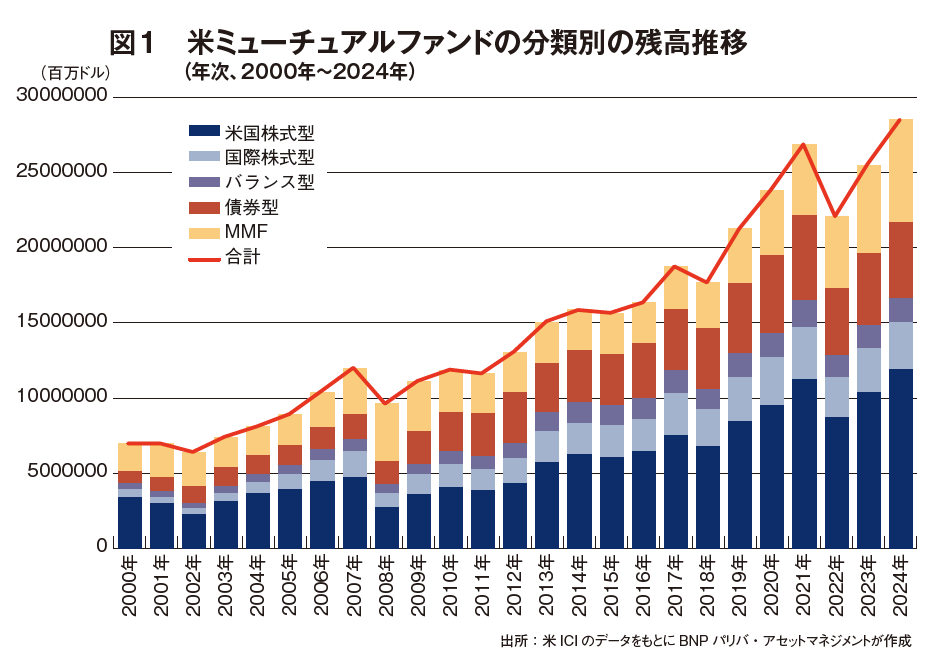

一方で、米国株式型と国際株式型、バランス型は数年にわたってマイナスが継続しており、長期投資信託(MMFを除くミューチュアルファンド)の資金流出トレンドは変わっていません。先にミューチュアルファンドの残高が過去最高を更新したと指摘しましたが、MMFを除いた長期投資信託の残高は21.7兆ドルと、2021年末に記録した22.1兆ドルにはわずかながら届いていません。過去の当連載でも解説したように、ミューチュアルファンドはETFや集団投資信託(CIT:Collective InvestmentTrust)と呼ばれる新しい金融商品に取って代わられており、とりわけETFの資金動向と明暗が分かれています。

米ETFは1兆ドル超の資金流入

残高10兆ドル到達

2024年末時点の米ETFの残高を見ると、10.3兆ドルと年末ベースでは初めて10兆ドルの大台に到達しました。図3で長期投資信託の残高と比較しても、ETFはほぼ一本調子に拡大し、長期投資信託との残高の差が縮小していることが確認できます。また、ETFと長期投資信託の資金流出入(ETFの場合は、Net Issuanceのデータを使用)を見ても、長期投資信託が2024年に0.6兆ドルの資金流出となる一方で、ETFは1.1兆ドルの資金流入と対照的な動きとなっています。なお、米ETFが年間で1兆ドルを超える資金流入となるのは初めてのことであり、株式相場が不安定ながらも上昇トレンドを維持する中で、より利便性の高いETFが活用されているものと考えられます。日本と同様に、ETFの活用は機関投資家が中心となったものではありますが、世界をリードする米投信市場でこうした現象が起こっていることはあらためて認識しておく必要がありそうです。