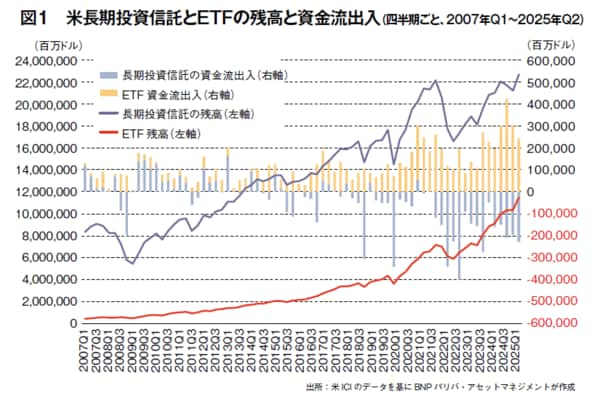

7月30日に米投資信託協会(ICI)が2025年6月の投信市場データを公表しました。4-6月期の株式市場は、トランプ米大統領の関税政策をめぐる不透明感などから期初に大きく下落する場面もありましたが、その後は急反発しており、NYダウ平均株価が5.0%、S&P500指数が10.6%、ナスダック総合指数は17.7%と、いずれも大幅な上昇となりました。そんな中で、米国の長期投資信託(MMFを除くミューチュアルファンド)の残高は値上がりの恩恵もあり過去最高を更新しています。以下、4-6月期の長期投資信託とETFの資金動向から確認していきたいと思います。

長期投資信託とETFの資金トレンドは変わらず

6月末時点の長期投資信託(MMFを除くミューチュアルファンド)の残高は22.7兆ドルと、四半期ベースで過去最高を記録した2021年12月末の22.1兆ドルを超えて、過去最高を更新しました。一方で、長期投資信託の資金フローを見ると、4-6月期は-2283億ドルと15四半期連続のマイナスとなっており、資金流出が継続しています。一方で、ETFの資金フローは+2441億ドルと、株式型、債券型など幅広いアセットクラスに資金流入が続いています。6月末時点のETFの残高は11.5兆ドルと7四半期連続で過去最高を更新中です。図1で見ても、長期投資信託とETFの対照的な資金トレンドが変わっていないことが確認できます。

米 ETFで存在感高まるアクティブETF

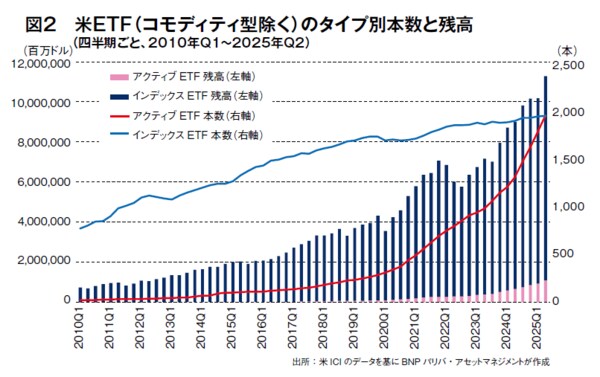

このように市場拡大を続ける米ETFですが、その中で存在感が高まっているのがアクティブETFです。アクティブETFとは、特定の株価指数(インデックス)に連動した投資成果を目指すインデックスETFと異なり、ファンドマネジャーがベンチマークを上回る投資成果を目指すアクティブ運用を行うETFを指します。日本でも2023年に解禁されて話題となりましたが、米国を中心に海外におけるアクティブETFの市場拡大には目を見張るものがあります。以下、ICIのデータを用いて、米国におけるアクティブETFの現状を確認しておきましょう(図2)。

まず、ETFのタイプ別の残高ですが、コモディティ型を除く米ETFの残高11.3兆ドルのうち、インデックスETFの10.2兆ドルに対して、アクティブETFは1.1兆ドルと全体の1割弱にとどまっています。もともと、ETFが指数連動型を中心に発展した経緯もあり、アクティブETFの占める割合はまだ限定的と言えるでしょう。一方で、ETFのタイプ別の本数で見ると、アクティブETFの本数は2025年6月末時点で1936本と、同時点のインデックスETF1935本を1本ながら上回り、初めて本数で逆転したところです。米国では取引時間中に売買ができる利便性などからアクティブETFに対する投資家の需要が強まっており、アクティブETFを設定する動きが急速に広がっているようです。また、残高が限定的とは言っても、1本あたりのアクティブETFの残高は、平均で5.6億ドル(800億円強)となっており、アクティブETFがビジネス的にもうまくいっているものと考えられます。さらに、前回の「米国投資信託最新事情」の連載でも取り上げましたが、今後、「1つのファンドがミーチュアルファンドとETFの両方にシェアクラスを提供できるようにする」という規制緩和などが実現すれば、アクティブETFにはさらなる拡大の余地があると言えそうです。

日本のアクティブETFの現状と課題

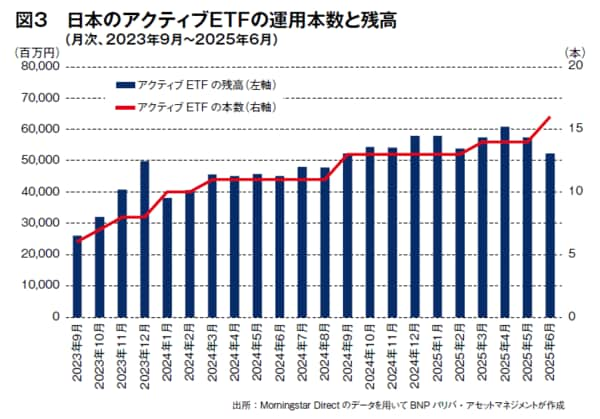

一方、2023年9月に初めてアクティブETFが誕生した日本では、まだ本数・残高ともに本格的な拡大は見られません(図3)。2025年6月末時点で見ると、日本のアクティブETFの運用本数は16本、残高は524億円(1本あたり約33億円)となっており、足元では日本株相場が堅調に推移する中で、全体として資金流出に転じているようです。なお、7月には3本のアクティブETFが新たに設定されたため、執筆時点での運用本数は19本まで増えていますが、米国の盛り上がりとは大きく異なる状況です。米国ではリアルタイムで取引できる利便性に加えて、ETF投資の税制メリットや運用コストの低さもあって、アクティブ運用においてもミューチュアルファンドからETFへの資金シフトが見られていますが、日本のアクティブETFもこのような目に見えるメリットを提供することが市場拡大にとってのカギとなりそうです。こうした課題もあり、新NISAのつみたて投資枠にアクティブETFを含めることが検討されているとも報じられており、今後日本でもアクティブETFに注目が集まることも予想されます。米国でアクティブETFが大きく伸びている理由を理解しつつ、日本のアクティブETFの動向に注視していきたいと思います。