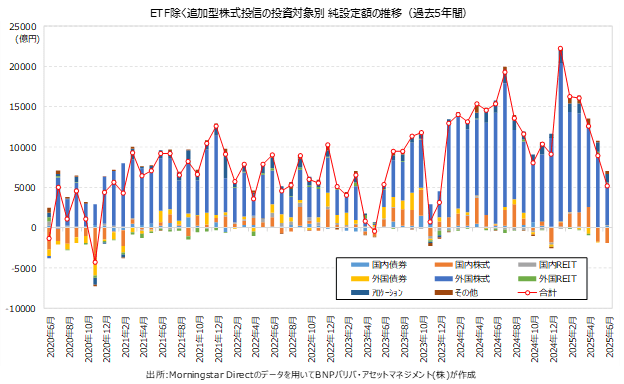

2025年上期(1-6月)の追加型株式投信(ETFを除く)の純設定額(資金流出入額)は約8.1兆円と高水準ながらも、新NISA元年となった2024年上期の約8.5兆円から若干減速しました。トランプ関税への不透明感から株式相場が急落する場面もあり、とりわけ4月~6月にかけて資金流入ペースは大きく減速しています。6月は単位型の日本株ファンドに大型設定があったという要因はあったものの、資金流入額は5200億円程度にとどまり、新NISAがスタートした2024年1月以降で最低の水準となっています。

外国株式ファンドの資金流入減速

投資対象別の内訳を見ると、資金流入が減速した4-6月期は投信全体の資金流入額と外国株式型の資金流入額はほぼ同水準となるなど、外国株式ファンドが投資信託取引の中心となっている状況に変化はありません。純資産残高でみても、外国株式型は6月末時点で82.8兆円と投信全体の6割近くを占めるまでになっています。以下のグラフは外国株式ファンドだけの資金動向をまとめたものですが、その残高は5年前の20兆円弱から4倍以上に急増していることが確認できます。

新NISAのスタート直後はその勢いが加速し、外国株式型への資金流入額は今年1月に過去最大となる+1兆9600億円のピークに達しました。しかし、その後は5カ月連続で減速しており、6月には+5200億円程度にまで減少しています。また、資金流入上位ファンドを見ても、足元では米S&P500指数に連動する低コストのインデックスファンドの資金流入額が減速するなど、トランプ関税をめぐる不透明感などから資金トレンドに変化の兆しも見られます。

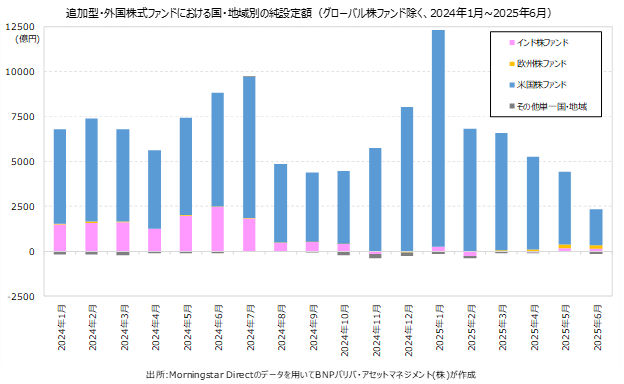

外国株式ファンドの地域別の内訳

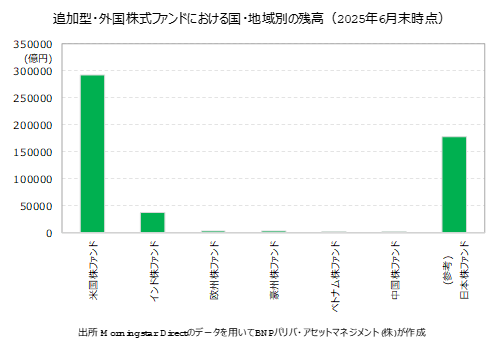

6月末時点の残高で82.8兆に達している外国株式ファンドですが、その過半の48.1兆円程度はインデックス型やテーマ型を含むグローバル株ファンドとなっています。一方で、米国株やインド株にフォーカスしたファンドも残高が大きく、今年に入ってから欧州株ファンドの資金流入が増加してきたことは、前回の当コラム「パフォーマンス好調な欧州株ファンドに約11年ぶり高水準の資金流入」でも取り上げました。そこで、投信評価を行うモーニングスターのデータを用いて、外国株式ファンド全体における投資対象地域別の資金動向を確認してみたいと思います。

単一国で最も残高が大きいのが米国株ファンドで、29.3兆円に達しています。米国株に続くのがインド株ファンドで残高は3.6兆円となっていますが、3位以下の残高はほとんどなく、豪州株ファンドが2400億円程度、ベトナム株ファンドが1400億円程度、中国株ファンド(中華圏含む)が1300億円程度にとどまっています。また、地域にフォーカスしているという観点では、欧州株ファンドが2500億円程度(ドイツ株ファンドなど欧州の単一国も含めると2700億円程度)の残高がありますが、やはり米国株とインド株と比較すると、残高は限定的と言えるでしょう。

米国株ファンドの急減速、欧州株・インド株への資金流入

続いて、資金流出入を見てみましょう。6月の外国株式型全体の資金流入額は5200億円程度となっていますが、グローバル株ファンドに3000億円程度、米国株ファンドに2000億円程度の資金流入があり、両者を比較するとグローバル株ファンドが優勢となっています。なお、今年1月の資金流入額を見ると、グローバル株ファンドが7400億円程度、米国株ファンドが1.2兆円程度となっていたので、米国株ファンドの資金流入の減速が際立っていると言えそうです。この点は、全世界株式か米国株式か、で人気が二分するインデックスファンドで見ても同様の傾向が見られます。

最後に、国・地域を絞ったものだけで純設定額の推移を確認してみましょう。米国株ファンドの資金流入が大きく減速する中で、100億円を超える資金流入額のあった国・地域を見ると、足元でインド株ファンドと欧州株ファンドの存在感が高まっています。インド株ファンドは5月+151億円、6月+119億円と2カ月連続の資金流入、欧州株ファンドは5ヶ月連続の資金流入で4月+103億円、5月+196億円、6月+213億円と資金流入が加速しています。米国株ファンドの資金フローが大き過ぎるためグラフでは分かりにくいかもしれませんが、株式相場の不透明感が高まり、米国株のパフォーマンス優位が崩れる中で、こうしたトレンド変化の兆しが出てきたことに留意する必要がありそうです。