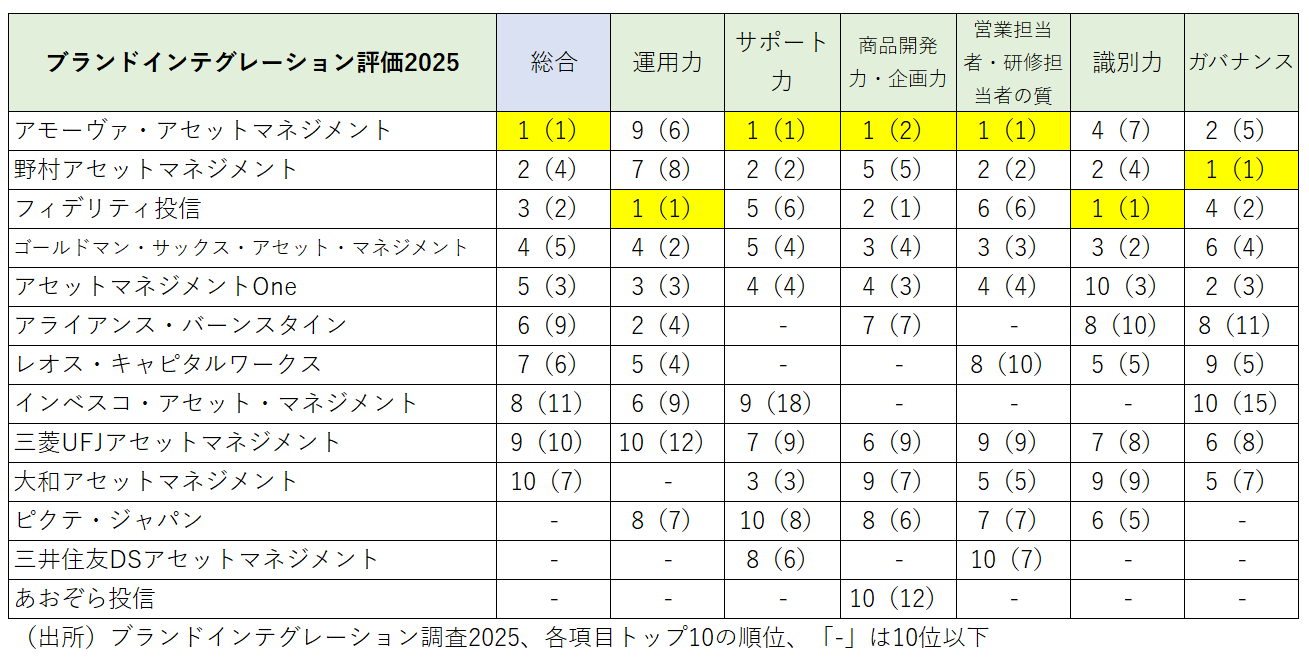

販売会社の投信担当者が選ぶ優れた運用会社(ブランドインテグレーション調査)で、販売会社一般編(地銀、第二地銀、証券会社、信用金庫、信託銀行、メガバンク他が対象)において2025年に総合的に最も高い評価を得たのはアモーヴァ・アセットマネジメント(旧日興アセットマネジメント)だった。第2位は野村アセットマネジメントが前年4位から順位を上げた。前年第2位だったフィデリティ投信は第3位に後退した。評価の6つの軸においてアモーヴァ・アセットマネジメントは3項目でトップに評価された。野村アセットマネジメントは1項目、フィデリティ投信は2項目でトップを獲得している。この上位3社が販売会社から相対的に高い評価を得ている運用会社といえる。

運用会社を評価する6つの軸(「運用力」「商品開発力・企画力」「営業担当者・研修担当者の質」「サポート力」「識別力」「ガバナンス」)の中で、販売会社で最も重視されているのは「運用力」(5段階重要度で4.65)だ。それに次ぐのが「サポート力」(同4.37)、そして、「商品開発力・企画力」(同4.31)、「営業担当者・研修担当者の質」(同4.28)の順になっている。

2025年の市場変調で「運用力」の信頼は維持できるか?

「運用力」について高い評価を得ているフィデリティ投信については、運用しているファンドの長期リターンがインデックスを上回る成績にあることを高く評価する声が集まっている。「フィデリティ・グロース・オポチュニティ・ファンド Dコース(毎月決算・予想分配金提示型・為替ヘッジなし)」など、中長期で市場平均を上回る成果を出している実績に強みがある。その評価の背景には、「ボトムアップ・アプローチ」に裏付けされたグローバルな運用体制に対する評価も含まれる。その調査分析の成果について「市場の急変時などに的確な情報提供が得られる」こともまた、高い評価のポイントになっている。

ただ、純資産残高が9000億円を超える大型ファンドになった「フィデリティ・世界割安成長株投信Bコース(為替ヘッジなし)(愛称:テンバガー・ハンター)」は2024年末まで一貫して先進国株式(含む日本)インデックスファンドを上回る成績だったが2025年後半になってインデックスファンドを下回る成績になってきた。9月末時点で米国の「マグニフィセント・セブン」といわれる大型ハイテク株を保有していないという独自の運用方針の結果だと考えられるが、旗艦ファンドの1つだけに、今後の運用成績次第では同社の運用力の評価に影響が出る可能性もある。

純資産残高が1兆8000億円を超える大型ファンドになった「アライアンス・バーンスタイン・米国成長株投信Bコース(為替ヘッジなし)」を運用するアライアンス・バーンスタインは、「運用力」の評価で前年の第4位から第2位へと順位を上げている。そして、純資産残高が2兆8000億円を超える「インベスコ 世界厳選株式オープン(毎月決算型)(愛称:世界のベスト)」を運用するインベスコ・アセット・マネジメントも第9位から第6位に上がった。この2つの大型ファンドは2024年1月にスタートした新NISAにおいて最も人気の高いアクティブファンドとして全国的な人気銘柄になった。ところが、この2ファンドともに2025年4月以降にインデックスファンドを下回る運用成績になってしまっている。運用成績のよしあしは半年、1年の成績で決まるものではなく、5年、10年という長期で判断すべきものではある。この時期の情報提供のあり方、そして、この後のパフォーマンスのリカバリーで信頼をつなぎ留められるのか、今後が注目される。

これまで「運用力」で上位に評価されるのは、フィデリティ投信を筆頭に、ゴールドマン・サックス・アセット・マネジメント、アライアンス・バーンスタインなど、米国株運用で強みのある外資系運用会社だった。それは、2020年3月の「コロナ・ショック」以降約5年間の世界の証券市場が米国株市場中心に動いてきたことも影響している。米国株で運用しているファンドは、この間の円安・ドル高のサポートもあって国内の投資家にとっては最も高いリターンが得られる資産だった。このリターンの高さが、そのまま「運用力」の評価にも反映されていた部分があるだろう。

しかし、2025年になって米国株市場の投資環境も変化しつつあり、国内株をはじめ、米国株に勝るパフォーマンスを示す市場も出てきた。難しい市場環境になってきているだけに、「運用力」の底力が試されている。現在の「運用力」ランキングは、今後大きく変わる可能性がある。

「サポート力」は総合評価でアモーヴァ、インベスコがジャンプアップ

「サポート力」で高く評価されているのがアモーヴァ・アセットマネジメントだ。また、「営業担当者・研修担当者の質」でもトップに評価され、この「サポート力」はアモーヴァ・アセットマネジメントが販売会社からの評価で総合1位を獲得する強力なエンジンになっている。この点では、総合第2位に順位を上げた野村アセットマネジメントも「サポート力」、「営業担当者・研修担当者の質」ともにアモーヴァ・アセットマネジメントに次ぐ第2位の評価であり、総合順位を第2位に押し上げたポイントだろう。この「サポート力」は、それを支える人材あってこその組織力に負うところが大きい。一朝一夕で優れた人材はそろえられない。それだけに、安定した評価を得られる項目だ。

「サポート力」についてアモーヴァ・アセットマネジメントに寄せられている声は、「販売会社の理解、営業担当者の質、商品開発力が総じて高い」、「各種資料が一番わかりやすく、見やすい」など満足度の高さがうかがえる。野村アセットマネジメントにも「リサーチ力、フォロー体制、行員へのサポート体制など綿密で信頼できる」などの声が寄せられており、情報提供、研修、提供資料の品質など総合力で評価されていることがわかる。

総合力で評価される「サポート力」は順位が変わりにくい分野といえるが、インベスコ・アセット・マネジメント」は前年第18位から第9位にジャンプアップした。この背景にあるのは、「インベスコ 世界厳選株式オープン(毎月決算型)(愛称:世界のベスト)」への資金流入量の大きさと、このファンドに焦点を当てた販売サポートの充実があったと考えられる。販売会社の評価も「『世界のベスト』運用をしている会社」として定着している。インベスコ・アセット・マネジメントにとっては、トップ10にランクインするほどに評価を高めた活動を、「世界のベスト」以外のファンドも含めた同社全体への信頼につなげていくことができるのかが問われる。

新NISAセカンドステージで求められる運用会社は?

総合評価でトップを維持しているアモーヴァ・アセットマネジメントは2025年9月にに社名を変更した。高く評価されている「サポート力」等には変化はなく、引き続き販売会社向けに手厚いサービスを提供することで存在感をアピールする考えだろう。今回の調査では「商品開発力・企画力」でもトップに評価されたが、純資産残高が大きく伸びることで目立つファンドはなかった。「Tracers S&P500ゴールドプラス」や「Tracers NASDAQ100ゴールドプラス」など時流を捉えたファンドを提供しているものの、「財産3分法ファンド」や「グローバル3倍3分法ファンド」などで見られた爆発的な勢いや、米ARK社と連携した「グローバル・エクスポネンシャル・イノベーション・ファンド」のような話題性のあるファンドがなかった。また、「運用力」の評価が前年の第6位から第9位に落ちていることも気がかりだ。総合力としての評価を新ブランド「アモーヴァ」でも勝ち得るため、今後の動向にも期待が寄せられる。

また、2025年調査の総合力ランキングでは、外資系の評価が上がって国内系の評価が相対的に低下したことが目立っている。ゴールドマン・サックス・アセット・マネジメントは第5位から第4位、アライアンス・バーンスタインは第9位から第6位、インベスコ・アセット・マネジメントは第11位から第8位など、健闘した。ゴールドマン・サックス・アセット・マネジメントの「netWIN GSテクノロジー株式ファンド」、アライアンス・バーンスタインの「米国成長株投信」、インベスコの「世界のベスト」など、それぞれ売れ筋の大型ファンドに資金流入が継続したことが評価を押し上げたと考えられる。販売会社にとって販売支援などのサポートも重要だが、投信ビジネスを発展させてくれる魅力的な商品があることは何より強い運用会社の評価ポイントになる。

この点、前年の第3位から第5位に後退したアセットマネジメントOne、前年の第7位から第10位になった大和アセットマネジメントといった国内大手運用会社には今後の奮起を期待したい 。新NISAもスタートから2年目を迎え、変化に敏感な人は投信投資をスタートしたところだ。多くの人がその第一歩を託したのは「オルカン(eMAXIS Slim 全世界株式(オール・カントリー)」であり、「eMAXIS Slim 米国株式(S&P500)」といった株式インデックスファンドだった。いまだに株式インデックスファンドへの資金流入は続いているが、その人気に割り込んでインベスコ・アセット・マネジメントの「世界のベスト(毎月決算型)」や「フィデリティ・グロース・オポチュニティ・ファンドDコース(毎月決算・予想分配金提示型)」などのアクティブファンドにも人気が回り始めている。投信市場の拡大・発展のためには、一極集中より、人気が分散し多様な投資ニーズに対応した多様な商品が人気化することが望ましい。この多様化を促す第2ステージが投信市場では始まっている。運用会社にはさまざまな顧客ニーズを満足させる新商品や新しい切り口での提案が求められている。