2024年7~9月期の米国株式市場は、8月初めに世界的な乱高下に見舞われる場面はありましたが、終わってみれば堅調な動きとなりました。代表的な株価指数を見ると、NYダウ指数が3カ月間で8.2%の上昇、米S&P500指数は5.5%、米ナスダック総合指数は2.6%の上昇を記録しています。これに合わせるように、9月末時点の米ミューチュアルファンド(Mutual Fund)残高は28.4兆ドルと、過去最高となった6月末の27.1兆ドルから増加し、再び過去最高を更新しています。今回も米投資信託協会(ICI)のデータを用いて、7~9月期の米ミューチュアルファンドや上場投資信託(ETF)の資金動向を確認していきたいと思います。

ミューチュアルファンドは債券型とMMFが下支え

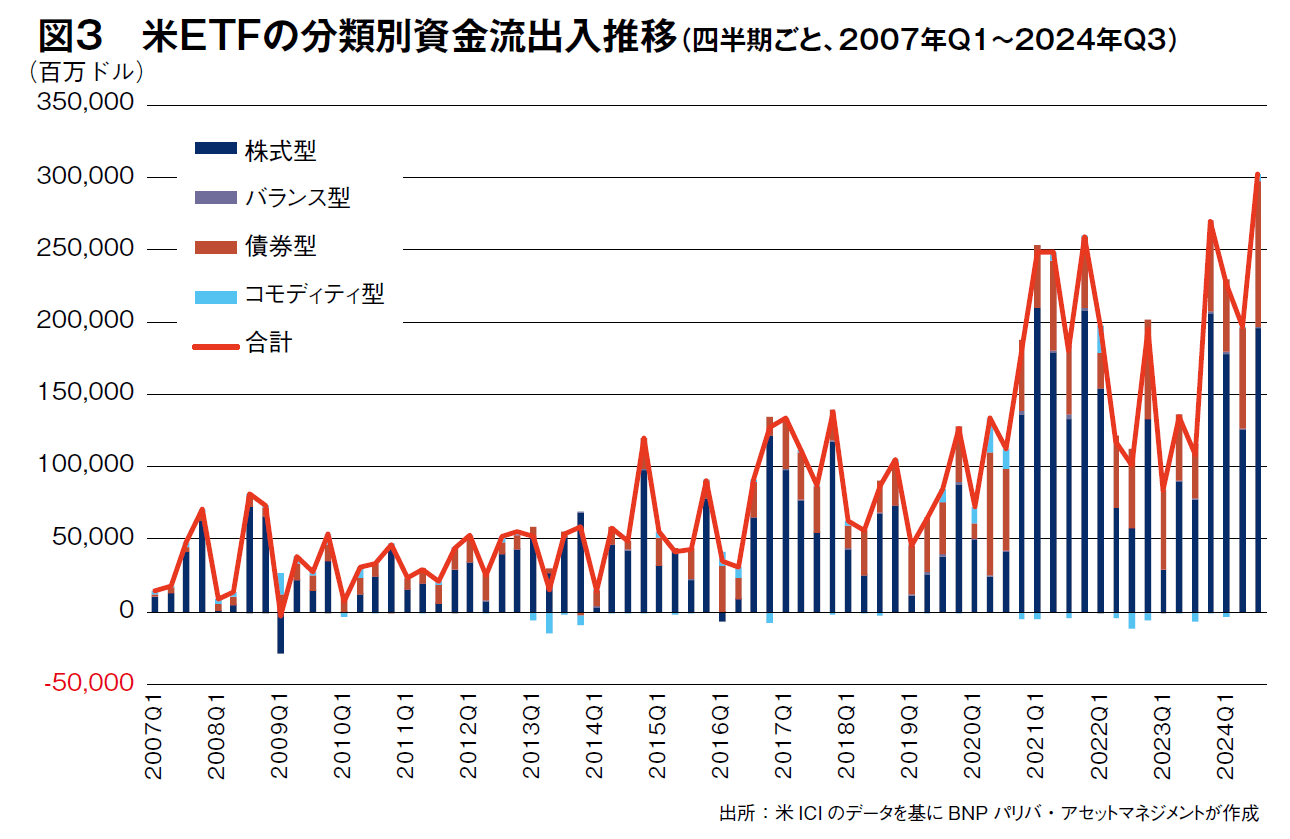

まず、ミューチュアルファンドの資金流出入を見ていきますが(図1)、分類別で最大の資金流入を記録しているのは4~6月期に続いてMMFとなっています。7~9月期の資金流入額は+2767億ドルで、4~6月期の+472億ドルから大きく加速しました。とりわけ、8月と9月のMMFへの資金流入額がそれぞれ月間1000億ドルを超えており、不安定な株式相場を受けてリスクを嫌った資金がMMFに向かったものと考えられます。次いで、債券型が7~9月で+314億ドルと3四半期連続のプラスとなっており、MMFと債券型というリスクを抑制した資産クラスへの資金流入がミューチュアルファンドの残高を下支えしていたようです。

一方で、米国株式型と国際株式型、バランス型は2022年以降、3つの分類ともに資金流出が継続しており、長期投資信託(MMFを除くミューチュアルファンド)の資金流出トレンドは変わっていません。9月末時点の長期投資信託の残高は22.0兆ドルと好調な株式相場を背景に4四半期連続の増加となりましたが、2021年末に記録した22.1兆ドルにはわずかながら届いていません。

過去の『米国投資信託最新事情』(本連載の⑧⑪)でも解説したように、長期投資信託を活用した資産形成を進めてきたベビーブーマー(出生率が上昇した1946年から1964年に生まれた世代)の資産の取り崩しといった要因に加えて、上場投資信託(ETF)や集団投資信託(CIT:Collective Investment Trust)と呼ばれる新しい金融商品に市場シェアを取られる状況が続いています。

米ETFの拡大続き、残高は10 兆ドルの大台目前

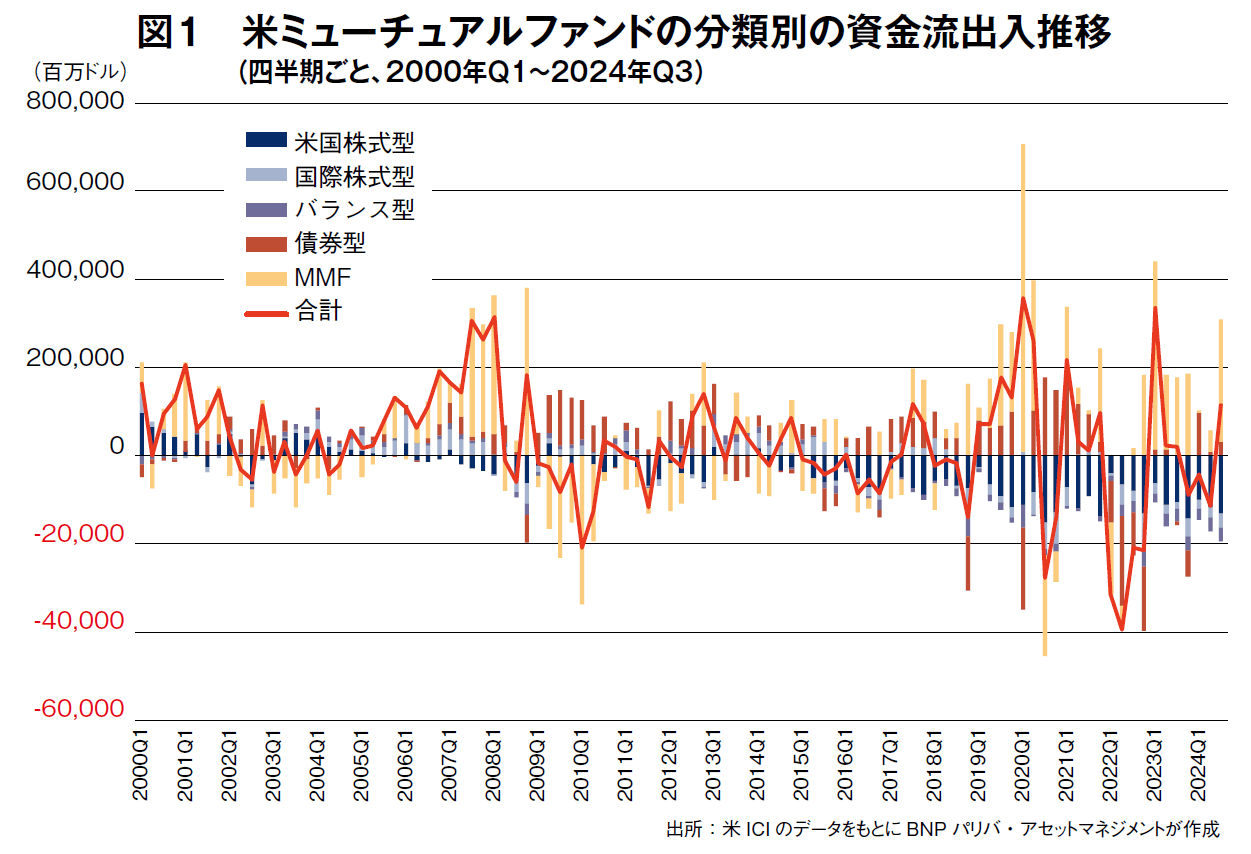

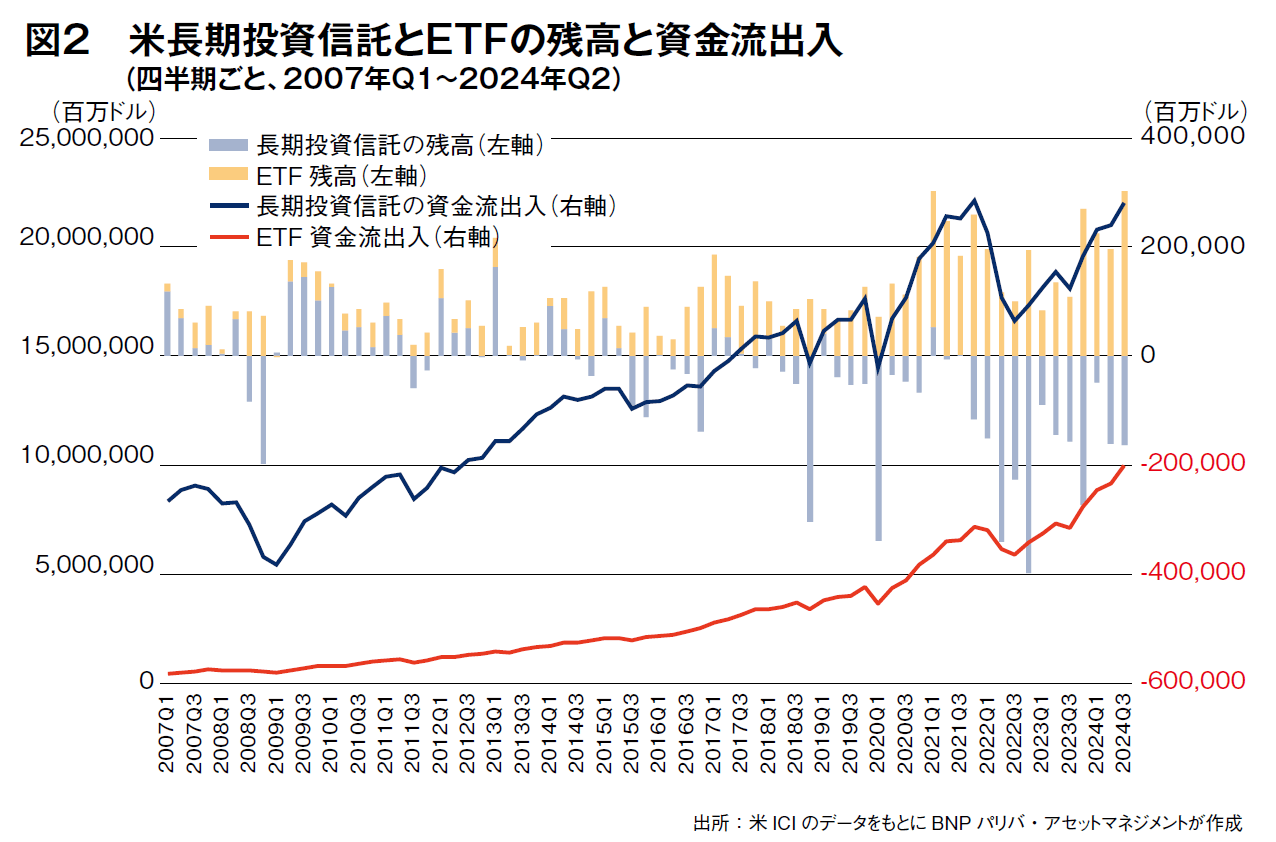

続いて、米ETFの残高を見ると、9月末時点で9兆9671億ドルと10兆ドルの大台目前に迫っています。図2で長期投資信託の残高と比較しても、ETFはほぼ一本調子に市場の拡大が続いていることが確認できます。約10兆ドルの資産クラス別の内訳を見ると、株式型が8.0兆ドル、債券型1.7兆ドル、金ETFなどが含まれるコモディティ型が0.2兆ドルとなっており、大部分は株式ETFとなっています。それでも、この数年において債券ETFの本数、残高は急拡大しており、機関投資家を中心に、ポートフォリオを構築する上でETFの活用の幅が広がっていると言えます。

また、長期投資信託とETFの資金流出入(ETFの場合は、Net Issuanceのデータを使用)を見ても、長期投資信託が7~9月期に-1624億ドルと12四半期連続のマイナスとなる一方、ETFは+3025億ドルと62四半期連続のプラスという対照的な動きとなっています。

債券ETFも初の1000億ドル超の資金流入

ETFは2009年1 ~ 3月期の金融危機後に小幅なマイナスを記録して以来、実に15年超(62四半期)にわたって資金流入が続いていることになりますが、さらに足元で資金流入額は拡大傾向にあります。図3でETFの資金流出入を見ると、この1年間で、四半期ごとの資金流入額は2000 ~ 3000億ドル程度となっています。直近の7 ~ 9月期は、過去最高となる+3025億ドルを記録していますが、資産クラス別に見ると、このうち株式型が+1960億ドルと3四半期ぶりの高水準となる一方、債券型は+1003億ドルと初めて1000億ドルの大台を超えています。債券ETFの種類が拡大していることに加えて、2022年3月の米連邦準備制度理事会(FRB)の利上げ開始以降、債券の利回りが大きく回復し、ポートフォリオにおける債券活用の幅が広がったという要因も見逃せません。ミューチュアルファンドにおけるMMFや債券ファンドへの資金流入もこうした市場環境の変化を反映していると考えられます。また金額こそ大きくはないですが、コモディティ型ETFの資金流入額も金ETFへの資金流入などを背景に+54億ドルと10四半期ぶりの高水準となっています。8月以降の株式相場の不安定性の高まりを受けて、リスク回避の動きが強まった7 ~ 9月期だったと言えそうです。