9月19日に日本銀行が公表した2024年4-6月期の「資金循環統計」で、6月末時点の家計金融資産の残高が2211兆6511億円と前四半期比1.2%増加し、初めて2200兆円を突破しました。4-6月も好調な株式相場と円安外貨高のトレンドが継続し、過去最高の残高を更新するのは6四半期連続となりました。当連載「アセマネインサイト」では、投資信託市場の資金動向をまとめることが多いですが、より大局的に家計部門(個人マネー)の動向を把握するためには、投資信託以外の金融商品についても把握する必要があります。そこで、今回のコラムでは資金循環統計の最新データから個人マネーの動向を探っていきます。

リスク資産が家計金融資産残高拡大をけん引

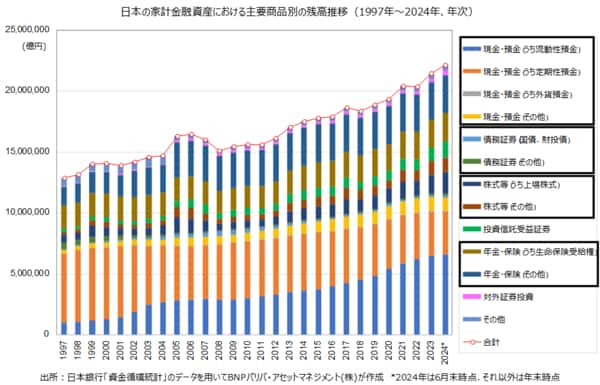

まず、拡大を続ける家計金融資産(6月末時点で2212兆円)の内訳から見ていきましょう。以下のグラフは、主要な金融商品の内訳を示したものですが、引き続きその半分強(51.0%)を占めているのは、現金・預金です。ただし、現金・預金の比率は2022年末で54.8%、2023年末は52.6%だったので、その比率は足元で大きく低下しています。図表を見ても、現金・預金の残高としては足元の2-3年でほぼ横ばいであり、定期性預金から流動性預金へのシフトなど、低金利環境の継続でその魅力が高まったとは言えない状況です。

一方で、残高の増加が目立つのが、投資信託や株式といったリスク資産です。投資信託は2022年末時点では87兆円と100兆円に届いていませんでしたが、2023年末に107兆円、2024年6月に128兆円と急拡大しています。また、上場株式も2022年末から順に124兆円、158兆円、180兆円と大きく増加しており、この期間での家計金融資産残高の拡大は、これらのリスク資産がけん引したと言ってよいでしょう。

資金フローは投信順張り、株式逆張り

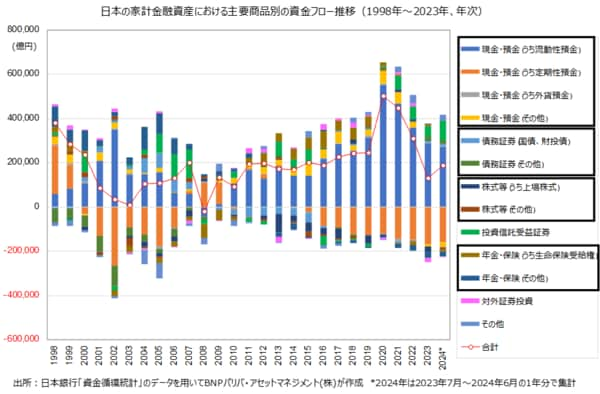

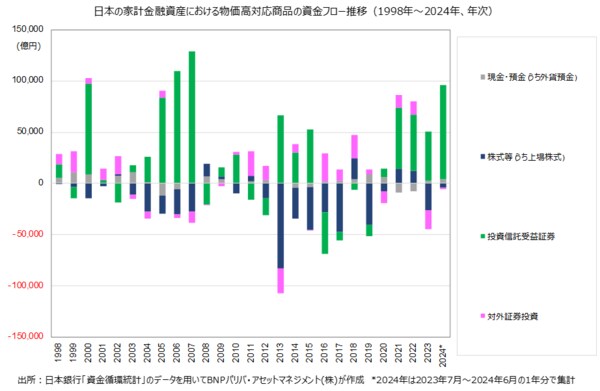

ただし、投資信託や上場株式の急増は、株高や円安外貨高による値上がりによる部分も大きいため、主要な金融商品の資金フローの動向も確認しておきます。以下のグラフを見ると、2020年-2022年にかけて新型コロナウイルス関連の給付が行われた影響などから家計金融資産全体への資金フローは年間で40兆円前後にまで膨らんでいる場面はあるものの、それ以外の年を見ると、おおよそ年20兆円程度の資金流入があったことが確認できます。なお、家計の資金フローには賞与などによる季節性があるため、足元のデータは2023年7月~2024年6月までの1年間としています。

金額の大きさという点で目立っているのは、先述の通り、定期性預金から流動性預金への資金シフトではありますが、これは構造的な長期トレンドでもあるため、リスク資産に絞って見てみましょう。第2回目の連載「物価高で動き始めた個人マネー」でも取り上げた図表ですが、物価高(インフレ)対応商品と考えられる外貨預金、上場株式、投資信託、対外証券投資の4つの金融商品だけを表示したものです。これを見ると、改めて足元で投資信託に資金が集中していることが確認できます。投資信託に資金流入が見られるのは、金融市場が好調だったリーマンショック前の2005-2007年、アベノミクスに沸いた2013-2015年、そしてコロナ危機後の2021-2024年となっています。つまり、投資信託には株高・円安外貨高の時期に、順張りで個人マネーが向かう傾向があるということです。逆に上場株式に関しては、株価が調整した2022年に資金流入となった一方で、2023年、2024年と資金流出となるなど逆張りの傾向があります。緑色と紺色のバーチャートが逆の動きになっているケースが多いことからも確認できるでしょう。

インフレ対策、資産形成の動きで投信に資金集中

このような動きを見ると、株高や円安外貨高が続くという期待が高まると、これまでリスク資産を保有してこなかったいわゆる投資初心者が投資信託を活用して資産運用を始める傾向があるように思われます。これに加えて、2019年に公表された金融審議会「市場ワーキング・グループ」の報告書によって話題となった「老後2000万円問題」や、少額投資非課税制度(NISA)の拡充などによって、資産形成の動きが加速したことも大きな要因となっています。

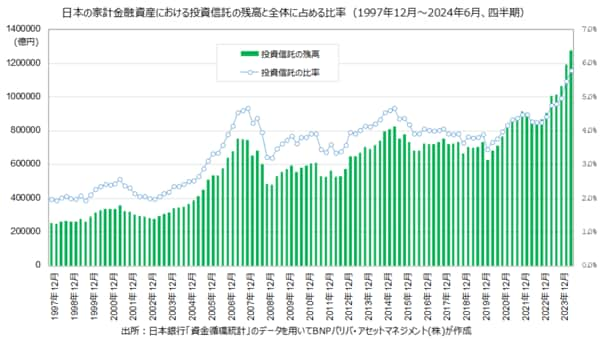

以下は、家計金融資産における投資信託の残高と全体に占める投資信託の比率の推移(四半期ごと)になりますが、最新の6月末時点の投信比率は5.8%にまで上昇してきました。残高が過去最高を更新しているのももちろんのことですが、2005-2007年も2012-2014年も届かなかった投資信託比率5%を大きく超えているのは、投資信託が家計金融資産における存在感を高め、米英といった投信大国に近づきつつあることを示すものと言えるでしょう。