4月に入って好調だった株式相場がやや不安定な動きとなるなど、投資信託市場にとっても重要な局面となってきました。この連載「アセマネインサイト」では、引き続き投信市場の変化を見逃さないよう、その資金動向などを取り上げていきたいと考えています。

ちょうど新年度に入り、2023年度の投信関連データも揃ったところなので、年度の振り返りをしようとも思ったのですが、制度が拡充された新しいNISA(少額投資非課税制度)が始まった2024年1-3月とそれ以前では、やはり資金トレンドが大きく異なっています。そこで、今回は四半期毎の資金動向を振り返りながら、新NISAスタートから3カ月のトレンド変化を見ていきたいと思います。

1.新NISAで急増した資金流入

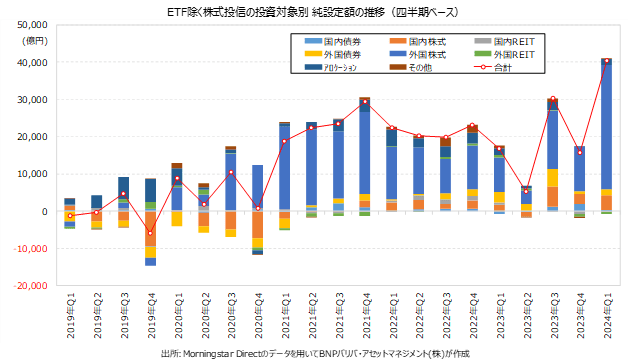

個人投資家の動きを反映すると言われる上場投資信託(ETF)を除く公募株式投信の2024年1-3月期(Q1)の資金流入額は+4.0兆円と、2023年10-12月期(Q4)の+1.5兆円から大きく加速しました。この資金流入額を四半期ベースで振り返ってみると、2007年4-6月期(Q2)に記録した+4.2兆円以来およそ17年ぶりの高水準となっています。

ただし、2023年Q4は新NISAを控えた利益確定売りなどもあったため、それ以前とも比較する必要がありそうです。そこで、コロナショック後に資金流入が回復してきた2021年以降の3年間と比較すると、平均値でおよそ+2.1兆円となっており、新NISAスタートから最初の3カ月で資金流入額はほぼ倍増したということになります。NISAの投資枠に余裕がある1月に買付が多くなるという傾向を勘案すれば倍増は言い過ぎかもしれませんが、2023年までとは違った水準の資金流入が見られたと言えそうです。

また、投資対象となる資産クラス別に見ると、外国株式型への資金流入が+3.3兆円と圧倒的な大きさで、次いで国内株式型が+3900億円程度となるなど、株式相場好調を背景に引き続き株式型(外国株式型と国内株式型)に資金流入が集中していることがうかがえます。

個別ファンドで見ると、資金流入額上位4ファンドの顔ぶれは前四半期と変わらないなど、新NISA前後で売れ筋商品が大きく変わっている訳ではありませんが、上位2ファンドの低コストのインデックスファンドへの資金流入額が2.7倍程度に増加する一方で、3位と4位の新NISAの対象となっていない毎月決算型ファンドの資金流入額は合計で横ばいとなっています。そういった意味では、資金流入額の増えた部分の多くは、新NISAによる効果が出ていると考えられます。

2.新NISAの買付は3倍に?

1-3月期における新NISAのデータはまだ公開されておらず、執筆時点では2023年10-12月の速報値がリリースされたという段階です。全体のデータではありませんが、日本証券業協会が4月17日に公表した「NISA口座の開設・利用状況(証券会社10社・2024年3月末時点)」によれば、証券会社10社(大手5社・ネット5社)の1-3月期における成長投資枠とつみたて投資枠の買付額は4兆6822億円となっており、昨年1-3月の買付額(一般NISAとつみたてNISA)の2.9倍に達したということです。先に上位2ファンドの低コストのインデックスファンドへの資金流入額が2.7倍程度に増加したと指摘しましたが、その伸び率とも整合的と言えそうです。

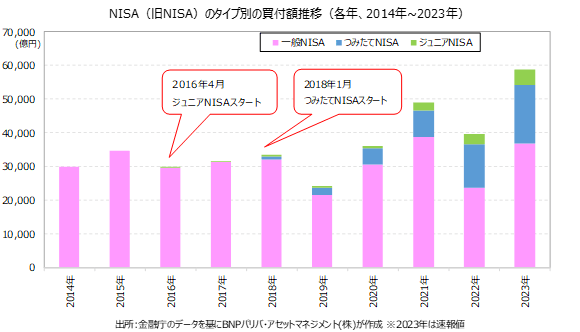

ちなみに、以下のグラフでNISA(旧NISA)全体の買付額を見ると、2023年分は速報値ながら5.9兆円、ジュニアNISAを除くと5.4兆円となっています。新NISAの対象が18歳以上であることを踏まえて、一般NISAとつみたてNISAにおける商品別の買付額を見ると、投資信託(ETF除く)の比率は約6割(59.3%、2023年9月末)となっています。

かなり簡易な試算ではありますが、2023年のNISAにおける買付額5.4兆円のうち、約6割の3.2兆円程度が投資信託の買付だった計算となりますが、ETFを除く株式投信の2023年の設定額(買付額)は28.7兆円でしたので、NISA経由は全体の1割強でした。証券10社の調査ではありますが、2024年に入って新NISAでの買付額が3倍近くに拡大しているということは、新NISAでの投資信託の買付が年10兆円規模に膨らむ可能性があるということです。

3. 毎月決算型への資金流入

それでも、新NISA以外の買付の方が大きいということは留意しておく必要があります。4月11日付のブルームバーグに「新NISA対象外でも存在感、『毎月分配型』投信への資金流入が回復」という記事がありましたが、資金流入額ランキングで3位と4位に毎月決算型が入っているという事実は、新NISA以外の投資家ニーズを反映したものだと考えられます。

2023年の投信買付額は28.7兆円でしたが、2024年1-3月期の買付額は11.4兆円と前年同期の5.5兆円からすでに倍増しています。2024年の新NISAでの投信買付額が仮に10兆円程度になったとしても、投信買付額全体におけるその比率は2-3割程度にとどまると予想されます。

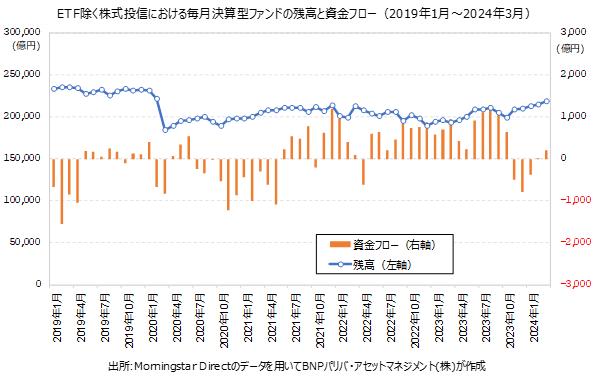

以下は、毎月決算型ファンドの残高と資金流出入を示したものですが、今年2月、3月と資金フローが改善していることがうかがえます。過去のNISA統計でも明らかなように、NISAにおける買付額が1-3月に大きくなりやすいという季節性を考えると、残る9カ月における毎月決算型へのニーズはさらに根強いものと感じられるかもしれません。また、4月以降の株式相場の下落を受けて投資家のリスク回避姿勢が強まる可能性もあるため、新NISAの成長投資枠でもそれ以外でも外国債券型やアロケーション型に投資できる環境を整えておくことも大切です。