新NISA(少額投資非課税制度)の買付額が好調なスタートを切るなど、資産運用への関心が強まる中で、同じく非課税の恩恵が受けられる確定拠出年金(DC)市場も制度拡充に向けた動きが出てきています。今年2月に米投資信託協会(ICI)のグローバル部門であるICI Globalが「日本の確定拠出年金制度と少額投資非課税制度の強化に向けた提言」というポリシーペーパー(政策研究報告)を公表しました。国内の投資信託市場の発展を考える上で、極めて貴重な提言であり、現時点におけるDC市場や新NISAの課題を網羅した内容でもあるので、今回の連載ではその中身の一部を見ていきたいと思います。

DC・NISA拡大への提言

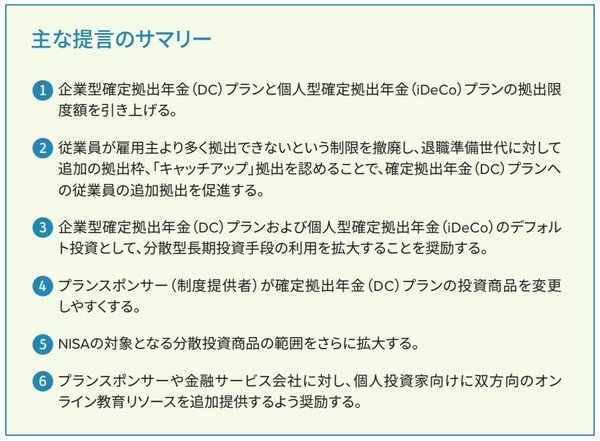

このポリシーペーパーでは、資産運用業界を強化することを目的に、DC制度、NISA制度に関して主に6つの提言を行っています。

これらの提言のサマリーを見ると、5番目の提言「NISAの対象となる分散投資商品の範囲をさらに拡大する」のみがNISAに特化した項目となっています。これは、NISAの成長投資枠におけるデリバティブ規制が、政策意図に反して運用効率を高めるための利用も制限することになってしまっているのではないか、という懸念を表明したものです。一方で、提言①と②はDCプランへの拠出に関するもの、③と④はDCプランの投資商品に関するもので、DC制度の拡充や運用改善を訴求するものとなっています(⑥はDC・NISAも含めた投資教育全般のトピック)。NISAに関しては、投資枠の大幅拡大や制度の無期限化などを含めた今回の拡充によって、さらなる資産形成を推進するためにはDC制度の大幅な改革が必要であるという見方を反映したものと言えるでしょう。

DC市場の国際比較

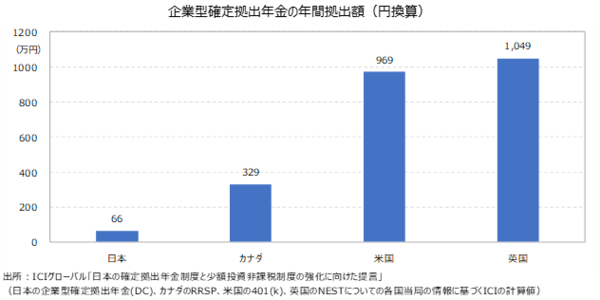

これらの提言の中でも、最初に書かれているのが、DCプランにおける拠出限度額の引き上げです。日本における確定拠出年金の年間拠出額は、厚生年金や他の企業年金の有無などによって異なりますが、企業型で66万円、個人型(iDeCo)で81.6万円がその上限となっています。

第3回目の連載「NISA10年の振り返りと制度拡充への期待」で取り上げたように、新NISAにおいてつみたてNISAを引き継ぐ「つみたて投資枠」が年120万円、より幅広い投資信託や上場株式が購入可能な「成長投資枠」が年240万円と大幅に拡充され、さらに併用可能(最大年360万円)になったことを勘案すれば、DCの拠出限度額がやや物足りないと思えるかもしれません。以下の図表に示したように、今回のポリシーペーパーでは、主要国における企業型確定拠出年金との比較を用いて、日本の企業型DCの年間拠出額66万円の不十分さを指摘しています。

日本では確定拠出年金が2001年にスタートした際の企業型DCの年間拠出額は43.2万円でしたが、2004年に55.2万円、2010年に61.2万円、2014年に66.0万円と引き上げられてきました。一方で、英米など主要国は物価変動にも対応する形で年間拠出額が拡大し、昨今の円安効果もあり、その差は大きく拡大しています。日本では新NISAの投資枠が大幅に拡大したこともあり、この拠出額では老後の資産形成のコア部分として企業型DCはますます活用されにくくなるかもしれません。

成長加速が期待される日本のDC市場

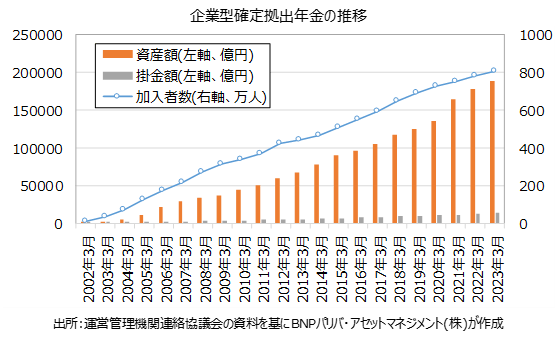

それでも、日本の確定拠出年金制度がスタートしてから、DC市場は徐々に拡大してきています。以下、企業型DCの加入者数、資産額、年間の掛金額の推移を示したものですが、2022年度(2022年4月~2023年3月)の年間掛金額は1兆3453億円まで拡大し、年度末の加入者数は805万人、資産額は18.8兆円まで拡大してきました。ただし、加入者数の増加ピッチは緩やかになってきており、今後の市場拡大のためには、まずは拠出額(掛金額)の拡大、そして運用商品のリターン向上といった点が重要になってくると思われます。

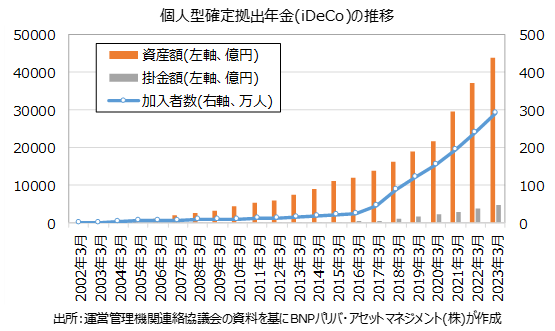

一方で、iDeCoのこれまでの市場拡大には、少し違った特徴があります。以下に示したグラフのように、企業型DCと比較して加入者数の増加ピッチがここ数年で急加速しています。これは、2017年に施行された個人型DCの加入対象範囲の拡大がきっかけとなっており、足元でも資産運用ニーズの拡大などを背景にその成長加速のトレンドは続いています。

2022年度(2022年4月~2023年3月)の年間掛金額は4790億円、年度末の加入者数は290万人と、企業型と比較すると規模は小さいですが、提言の2番目にあるような「キャッチアップ拠出」等の措置によって、更なる拡大の余地があると思われます。また、2017年以降に急拡大したため、投資商品のラインナップもここ数年の激しい競争の上で提供されており、現金や元本確保型の比率も企業型DCと比較して低いという特徴があります。今回のポシリーペーパーでの提言はこうした現状の課題を反映したものであり、DC市場のさらなる成長加速につながる多くの提案が含まれていると思います。