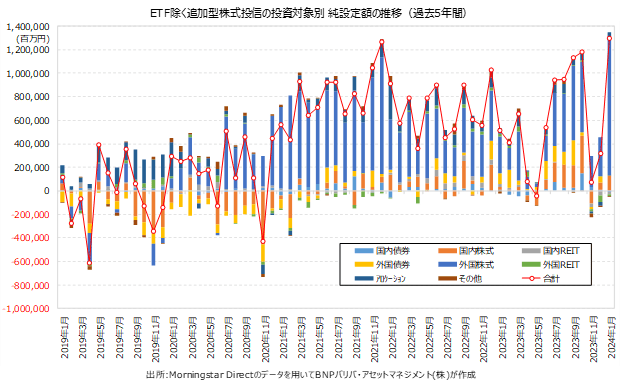

新NISAがスタートした1月の投信市場への資金流入が16年ぶりの水準となりました。投資信託協会の公表データによれば、1月のETFを除く追加型株式投信の資金流入額は+1兆2798億円と、金融危機前までさかのぼる2007年8月に記録した+1兆4874億円以来の高水準となっています。

第4回の連載でも指摘した通り、グローバル株や米国株を投資対象とする低コストのインデックスファンドにこれまでとは違う水準の資金流入が見られるなど、新NISAのスタートや好調な株式相場を背景に個人投資家の投資意欲が高まっていることがうかがえます。

1.外国株式型に資金流入が集中

1月の約1.3兆円の資金流入のうち、投資対象別の資金動向を見ると、外国株式型に+1兆1600億円と資金流入が集中していたことが確認できます。次いで、国内株式型に+1300億円程度となっており、資金流入の大きかった上位2カテゴリー(いずれも株式型)で全体の資金流入額とほぼ同額に達する計算となります。新NISAでつみたてNISAや成長投資枠を活用した投資家が多かったことなどを考慮すれば、それらの対象ファンドが多い株式ファンドに資金が集中しているのは不思議なことではありません。一方で、3番目に資金流入が大きかったのがアロケーション型の+500億円強ですが、同カテゴリーは昨年11月、12月は2カ月連続の資金流出であり、パフォーマンスが改善しているにもかかわらず、過去の上昇相場局面と比較すると資金流入が限定的となっています。

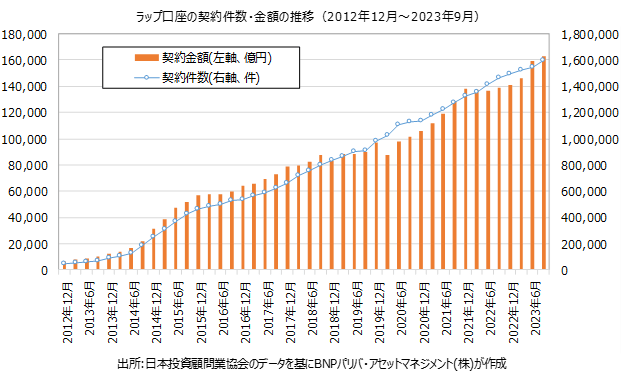

2.アロケーション型の低迷とラップ口座の市場拡大

それでは、新しい投資家も増えていると言われる中で、よりリスクを抑えたアロケーション型に資金フローが戻ってこないのはどういった理由があるのでしょうか。結論から言えば、アロケーション型ファンドの資金流入自体は低迷しているものの、その背景には、販売会社(証券会社や銀行)のビジネスモデルの変化があるものと考えられます。以下の図表は、日本投資顧問業協会が公表している「ラップ口座」の契約資産状況ですが、その契約金額・件数ともに増加が続いています。最新のデータである2023年9月末時点の契約金額は16.3兆円に達しています。

このうちの大部分はラップ口座専用ファンド(以下、ラップ専用ファンド)で運用されており、それぞれのファンドはアロケーション型以外の単一資産のカテゴリーに分類されているものが大半ですが、実態としては投資家がアセットアロケーションを金融機関に任せていることになります。なお、ロボアド最大手は外国ETFを活用したアロケーションを行うなど、全てが国内の公募株式投信で運用されている訳ではありませんが、2023年9月末時点の国内公募投信におけるラップ専用ファンドの残高は13.1兆円と、ラップ口座の契約金額の8割強を占めています。つまり、投資家がアセットアロケーションを任せるというニーズは、アロケーション型ファンドだけではなく、ラップ口座(ファンドラップ)の伸びも含めて考えるべきだということです。

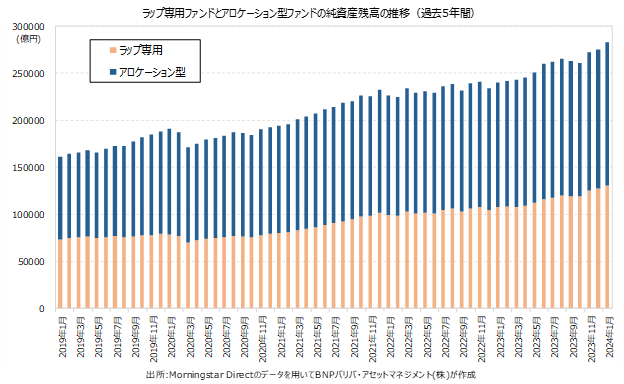

3.アロケーション型+ラップ専用ファンドの資金動向

それでは、アロケーション型とラップ専用ファンドの残高は合計でどれくらいあるのでしょうか。モーニングスターのデータによれば、ETFを除く追加型株式投信110.9兆円(1月末時点)に対して、アロケーション型が15.2兆円、ラップ専用ファンドが13.1兆円の計28.3兆円となっています。残高の増加ピッチを見ると、2019年末比で前者が+39%、後者が+66%となっており、特にコロナ危機を経て2021年初あたりからラップ専用ファンドの伸びが強まっているようです。

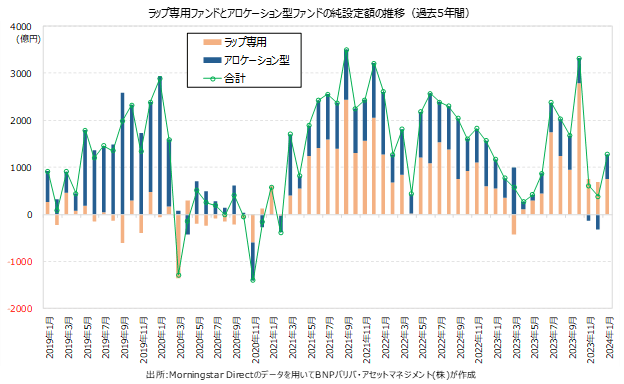

続いて、アロケーション型とラップ専用ファンドの資金フローを見てみましょう。残高の増加ピッチの違いからも明らかなように、以下の図表を見ると、新型コロナウイルスの相場変動に見舞われた2020年3月頃から1年ほど両者の資金フローが低迷した後、ラップ専用ファンドへの資金流入が大きく増加していることが分かります。

一方で、アロケーション型ファンドは2019年以前と比較すると、資金流入が回復していません。アロケーション型の資金フロー減速の背景としては、2020年のコロナショック時、そして2022年の株式相場下落がその要因として挙げられることが多いですが、ラップ専用ファンドへの資金流入を見ると、理由はそれだけではないことがうかがえます。考えられる要因の一つとしては、金融機関のビジネスモデルの変化がこの時期に起きていた、ということでしょう。具体的に言えば、大手証券会社などが残高連動型の手数料体系を導入したり、地域金融機関も含めた銀行がファンドラップの仲介を強化したり、といった動きです。

もちろん、ファンドラップの場合は投資信託(ファンド)にはない付加的なサービスもあるので、一概にアセットアロケーション運用と一括りにすることは適切ではない場合もありますが、投資信託の資金フローを考える上では、こうした関連する金融商品との関係も考える必要があります。新NISAのスタートで外国株式型を中心に株式ファンドに集中している投資家の動きが、長期的な資産運用としてしっかりと根付くためには、株式相場が好調な時期であってもアセットアロケーション運用の重要性を伝え続けていくことが重要です。