2023年は大幅な株高、円安外貨高が進み、国内投資家にとっては良好な投資環境となりました。日経平均株価は年間で28.2%の上昇、米S&P500指数は同24.2%、米ナスダック総合指数は同43.4%の上昇を記録しています。日本株と米IT株が強かった印象もありますが、米ドル高の効果もあり、S&P500指数も円建ての上昇率でみると30%を超えています。2022年は株式相場が大幅な下落に見舞われたことから、一部のレバレッジ型などリスクの高い商品に対する警戒感も高まりましたが、下落が長期化しなかったことで、投資信託の商品の売れ筋としても、株式ファンドを中心とした資金流入に大きなトレンド変化は見られなかったと言えるでしょう。

2023年の投信の資金動向データが出そろったタイミングでもあるので、今回の連載では2023年の投信市場を振り返ることから始めたいと思います。

1.過去最高を更新した投信残高

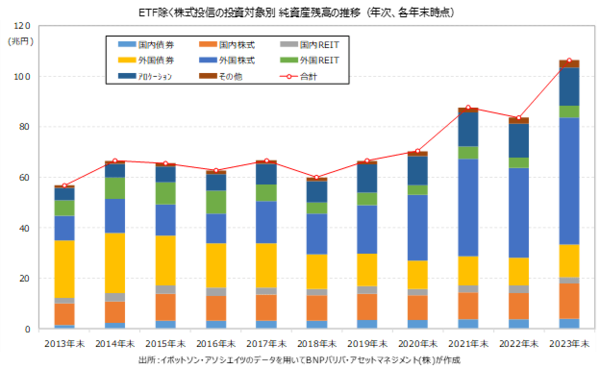

個人投資家の動きを反映すると言われる上場投資信託(ETF)を除く公募株式投信の純資産残高は2023年末に前年比27.3%増加し106.4兆円と、2021年末の87.6兆円も上回り、2年ぶりに過去最高を更新しました。なお、その前のピークは、リーマン・ショック前の2007年の62.9兆円でしたので、「投信ブーム」と言われた当時と比較しても投資信託市場が大きく伸びていることが分かります。また、NISAがスタートした直前の2013年末は56.9兆円でしたので、NISA10年で投信残高は50兆円程度増加した計算となります。以下の純資産残高のグラフは、NISA10年における投資対象別の残高推移を示したものです。これを見ると、株式型とアロケーション型の増加額が大きく、とりわけ外国株式型の残高が2013年末の9.8兆円から2023年末50.5兆円と全体の増加のけん引役となっていることが分かります。この10年にわたるトレンドは、2023年においても大きく変わっていませんが、2022年以降の米政策金利引き上げ等を受けて、債券利回りの上昇が見られたことから、外国債券型が2023年末で12.9兆円と4年ぶりの残高水準を回復したことは、2023年に見られたトレンド変化の1つと言えるかもしれません。

2.投信資金流入は2年連続で減速

また、年間を通じた株高円安による評価額の上昇に加えて、2023年も個人投資家の資金流入は続きました。ETFを除く公募株式投信の資金流入額は通年で+6.8兆円となっており、値上がりに加えて、新たな資金が投信市場に向かっていることも残高拡大のけん引役となりました。ただし、この金額は2021年の+9.4兆円、2022年の+8.6兆円から2年連続で減速しています。投資信託の販売自体は好調だったと見られますが、株式相場が不透明だった2022年からの急反発となったことで、ある程度の利益確定売りが出たものと考えられます。

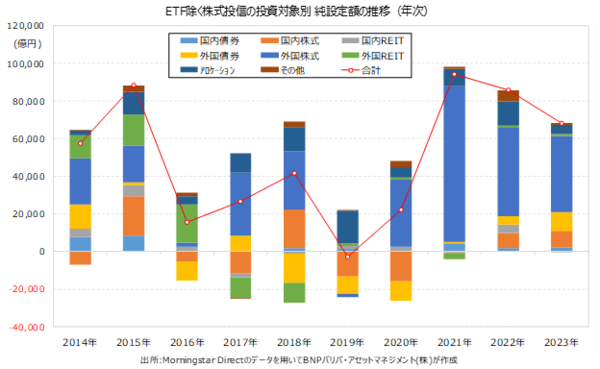

実際に、投資信託協会のデータで設定額と解約額に分けたものを見ると、2023年の設定額は28.7兆円と2022年の25.9兆円から増加しており、解約額も17.4兆円から21.9兆円に増加しています。これらを踏まえて、以下のグラフで投資対象別の純設定額の推移を見ていきましょう。

2023年の資金流入をけん引したのは、引き続き外国株式型で+4.0兆円となっていますが、こちらも2021年の+8.3兆円、2022年の+4.7兆円から減速しています。また、アロケーション型も資金流入は続いていますが、その金額は2016年以来の低水準となっており、値下がり後の反発を受けて、利益確定の動きが広がったものと見られます。あるいは、新NISAを控えて、保有しているファンドをいったん売却する動きが強まったのかもしれません。

逆に、資金流入が加速したのが、外国債券型です。流入額は+1.0兆円と、2014年以来9年ぶりの高水準となっています。BNPパリバ・アセットマネジメントが昨年12月に公表した2024年投資環境見通し「新たな現実への第一歩」などでも示している通り、割安感の強まった債券に対する強気な見方を反映したものと言えそうです。また、国内株式型もPBR改善への期待感などから2023年に+8700億円程度と、2022年の+8100億円とほぼ同水準で好調を維持しています。

3.2024年に予想されるトレンド変化

それでは、2024年の投資信託の資金流出入のトレンドはどのようになるのでしょうか。経験的に言えば、相場動向(円安株高)が継続するケースにおいて、資金トレンドは大きく変わらないことが多いと思われます。実際に、2024年初は円安株高でスタートしています。しかし、2024年は新NISAのスタートによって、すでにいくつかの変化の兆しが出てきていますので、その点について触れておきましょう。

まずは、一部のファンドに1日で1000億円規模の資金流入が見られたと報じられているように、低コストのインデックスファンドにこれまでとは違う水準の資金流入が見られているという点です。これは、第3回目の連載「NISA10年の振り返りと制度拡充への期待」でも取り上げたように、つみたてNISAの投資枠拡大(40万円から120万円)や成長投資枠の対象商品の絞り込みといった変更が背景にあると考えられます。1月の大幅な資金流入に関しては、年初で投資枠が余っているという季節要因の可能性もあるため、2月以降もこのような水準が続くかどうかに注目していきたいと思います。

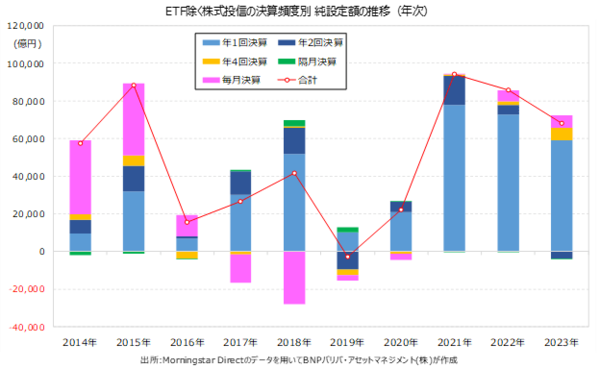

同様に、新NISAにおける変更点という意味では、成長投資枠で毎月決算型が非課税対象とならないという点も挙げられます。以下のグラフが示すように、2022年以降は毎月決算型ファンドに一定の資金流入が見られました。とりわけ、パフォーマンスの良好な株式ファンドに高水準の資金流入があったので、このトレンドがどのようになるのか注目されます。1月中旬までの状況を確認すると、昨年12月に資金流入上位だった毎月決算型ファンドは、若干資金流入が減速しているものの、引き続き高水準の資金流入が見られています。逆に、隔月決算型で目立った資金流入が見られているファンドはありません。この点は、制度変更の要因とともに、好パフォーマンスが継続するかどうかが重要なポイントとなりそうです。

最後に、今後のトレンド変化の可能性として触れておきたいのが、ESGファンドです。2020-21年に大きく伸びた後、2022年以降はESGファンドの取り扱いに不透明感が広がる場面もありましたが、金融庁が「サステナビリティ投資商品の充実に向けたダイアログ」を設置するなど、明るい動きが見られています。このダイアログは昨年12月13日に初会合が開催されましたが、2023年12月から2024年6月までに計4回程度開催し、第4回開催後に投資商品の充実に向けた「メッセージ」を取りまとめ・発信する予定となっています。2024年後半もしくはそれ以降のトレンドに影響を及ぼすトピックスかもしれませんが、投信市場の今後を考える上で重要なニュースと言えるでしょう。