【その他】株主優待はメリット、情報収集の手間はデメリット

個別の株式を買うそのほかのメリットとしては、株主優待を受けられることが挙げられます。

上場企業は株主優待を実施することがあります。その企業の株式を保有すれば、配当金とは別に株主優待を受けられます。

例えばカゴメは100株以上を半年以上継続して保有する株主に自社製品の詰め合わせを進呈しています。またイオンは100株以上を保有する人に、支払金額の3%以上を還元する「オーナーズカード」を発行しています。

なお、投資信託も株主優待を受け取ることがあります。ただし、投資信託が受け取った株主優待は、できるだけ換金し信託財産に組み込むことが多いようです。

個別の株式を買うそのほかのデメリットとして、情報収集の手間がかかることが挙げられます。

投資信託は、目論見書という説明書に相当する書面があります。目論見書を読めば、その投資信託がどのような商品か比較的容易に理解できるでしょう。

しかし株式の場合、公募を除き原則として目論見書はありません。その株式の商品性を理解するには、有価証券報告書などから情報を自ら集める必要があります。慣れないうちは読み解くのに時間がかかるかもしれません。

NISAの株式投資は「株式数比例配分方式」にすることを忘れずに

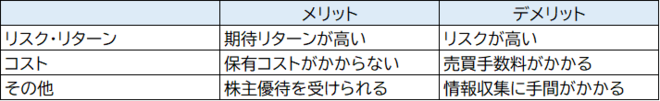

新NISAで株式を買うメリット、デメリットは以下の通りです。

【NISAで個別株式を買うメリット・デメリット】

最後になりますが、新NISAで個別の株式を買う場合、配当金の受け取り方は「株式数比例配分方式」を指定しましょう。そのほかの受け取り方では配当金が非課税にならないためです(出所:日本証券業協会 知っておきたいNISAのポイント)。

株式数比例配分方式は、配当金を証券会社の口座で受け取る方法です。同一銘柄を複数の証券会社で保有している場合、株式数に応じて各証券会社に振り込まれます。

例えば1株あたり100円の配当金を出す銘柄をA証券で300株、B証券で100株保有している場合、株式数比例配分方式で振り込まれる配当金はA証券が3万円、B証券が1万円です。

配当金の受け取り方はこのほかに、銀行口座で受け取る「登録配当金受領口座方式」と「個別銘柄指定方式」、配送される受領証を郵便局などで提示して受け取る「配当金受領証方式」があります。これらで受け取った配当金は課税されるため注意しましょう。