第1回では生涯安定収入プラン、第2回では生涯安定収入をかなえる3カ条の詳細、第3回では定年後のライフプランを自分用にカスタムする際のポイントについてご紹介しました。

●参考

第1回:【50代必読】知っておきたい定年後のお金の話―“生涯安定収入”をかなえるための極意3カ条とは?

第2回:「公的年金繰下げ・企業年金一括受取」が正解ではない⁉ 夫婦で“安心老後”を目指すためのお金の新常識

第3回:定年後も“生涯安定収入”を目指す! 自分専用のライフプランを作るための「4つの重要ポイント」

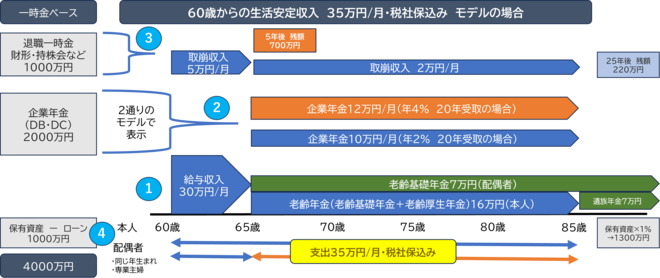

<生涯安定収入プラン>

<生涯の安定収入を作る極意3カ条>

モデル世帯:配偶者が専業主婦(夫)

(1)公的年金受取は65歳が基本

→公的年金(社会保障)は家族の収入の柱と考える

(2)企業年金の価値は年金で受け取れることにあり

→企業年金は退職金にあらず。給与の後払いと心得る

(3)預貯金は使うためにある

→増えない資産から使い、運用してきた資産を取り崩すのは後回しにする

では、生涯安定収入を目指すライフプランを実行したケースとそうしなかったケースではどれだけの差が生まれるのでしょうか? 想定される架空の事例をもとに比較していきます。

マーケティング部長Aさんの場合

某サービス企業のマーケティング部長Aさん。本年9月で60歳となり、長く勤めた会社で定年退職を迎えることとなりました。Aさんは学生時代の同級生Bさんと25歳で結婚しており、その後Bさんは専業主婦(夫)として子育てに専念してきました。現在、子どもはすでに成人して独立しています。

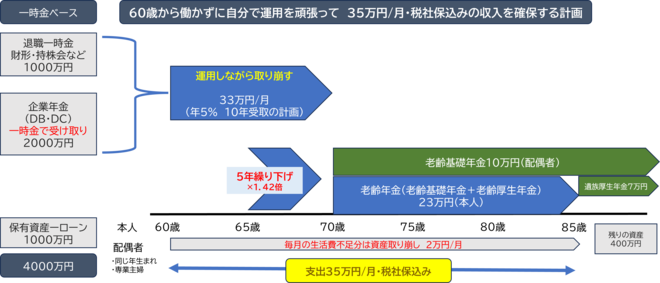

生涯安定収入を考えずライフプランを作成した場合

Aさんはこれまで仕事優先で働いてきたため、60歳以降は仕事をせず夫婦2人で楽しく暮らしたいと考えてました。その結果、Aさんが設計した定年後のライフプランは次の図の通りです。

<Aさんが立てた老後のライフプラン>

<概要>

※老後にかかるお金は月35万円程度(各種税金・社会保険料込み)とする

・公的年金は繰下げ受給で大幅に増えると聞いたので、65歳で受け取らずに70歳まで繰下げる。この時、配偶者の年金もあわせて繰下げることにする

・企業年金は一時金で2000万円。退職所得控除の範囲内で税金がかからないので全額を一時金で受け取ることにする。定年時の退職金・財形・持株会などの福利厚生から受け取る資金総額は1000万円。これらをあわせた3000万円を生活資金の原資としつつ、退職後の時間を使って資産運用を行う

・住宅ローンは700万円ほど残っていたが、預貯金とNISA等運用資産が合計1700万円あったので、定年にあわせて繰り上げて完済する