夫婦で安心老後を過ごすためにAさんが立てるべきだったプランとは

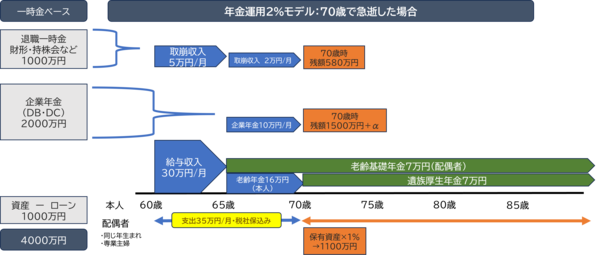

では、Aさんが安定収入を目指すライフプランを検討していたらどうなったのでしょうか。Aさんの状況に当てはめると、次のようなライフプランを設計できます。

<Aさんの状況に当てはめた生涯安定収入プラン>

<概要>

※老後にかかるお金は月35万円程度(各種税金・社会保険料込み)とする

・60歳~65歳

働いて月30万円程度の収入を得る。退職一時金や財形・持株会などの退職時に得た資金から月5万円を取り崩す

・65歳以降

夫婦の年金23万円程度を月の収入の柱とする。企業年金から月10万円程度取り崩す。退職一時金や財形・持株会などの資金から月2万円ほど取り崩す

・Aさんが70歳で亡くなった後

配偶者は老齢基礎年金と遺族厚生年金をあわせた金額を収入源として暮らす

Aさんが70歳で亡くなったとすると、Bさんが受け取る公的年金は月14万円です。これだけ見ると収入が減ったように見えますが、公的年金に加えて退職一時金・財形・持株会などの残額580万円、企業年金の残額1500万円、運用していた保有資産1100万円の合計3180万円程度がBさんに残されます。これらを20年間で取り崩すとすると月13万円になり、国の年金とあわせて月27万円の収入が確保できます。

こうして、BさんはAさん亡きあとも安定した生活を送ることが可能となります。

ご紹介したネガティブケースは極端な例ですが、場合によっては作成したライフプランが残された配偶者の経済状況に大きく影響を与えることをイメージしていただけたのではないでしょうか。モデルプランをもとに、ぜひご自身の状況にあったリスクへ備えたライフプランを検討していきましょう。