残された配偶者はどうする⁉ 想定される最悪な結末は……

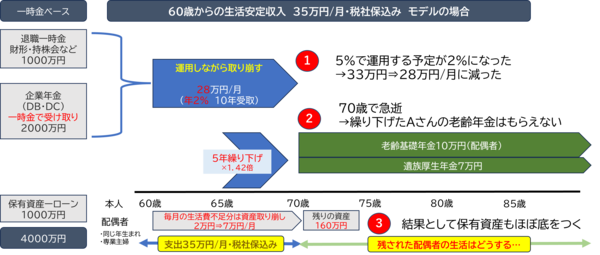

前ページでご覧いただいた通り、前ページのAさんのライフプランは、第1回の記事でご紹介した「生涯の安定収入をかなえる極意3カ条」を全く反映していません。この場合、どのようなネガティブな結末が考えられるでしょうか。

<Aさんが考えたライフプランのネガティブな結末>

「●●ショック」で運用資産が大暴落

3000万円で始めた資産運用では、年率5%を目指し、国内外の株式や投資信託を中心に運用を開始しました。当初は世界的な好景気もあり5%を超える運用成果となっていたものの……5年経過した頃になんと「●●ショック」が起こってしまいます。

その結果、資産が大幅に目減り。65歳から70歳目前までは生活資金をカバーするために保有資産からも一部取り崩す必要が出てきました。

Aさん急逝によりBさんの収入が激減

しかし、Aさんは「70歳になれば公的年金も開始されるので、支出を切り詰めればその後の生活は安定するはず」と考えていました。その矢先、不幸なことにAさんは病気により急逝してしまいます。

1人残されてしまった配偶者のBさん。てっきりAさんの繰下げにより増額した公的年金額※に応じた遺族年金をもらえると考えていましたが、そうでないことを知りがくぜんとします。「●●ショック」で資産が目減りした分、生活費の不足分を補うために保有資産も取り崩しており、残額が少なくなっています。これからどのように生活していけば良いのか老後破産の不安が頭によぎりました。

※年金の繰下げ受給による増額については、下記の記事を参考にしてください。

増えない年金もある!? “年金額最大84%アップ”で注目の「繰下げ受給」に潜むワナ