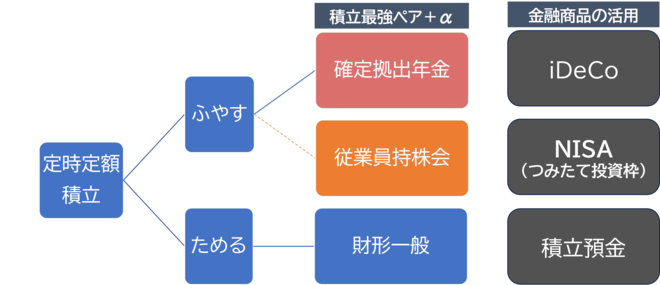

新入社員の資産運用につきものである「どの制度を使っていくら積み立てる?」という疑問。この悩みに対し、ファイナンシャル・ウェルビーイング・マネジメント編集部は積み立ての「最強ペア」を紹介しています。

<ためる・ふやすを両方かなえる最強ペア>

今回は最強ペアを活用した運用方法(実践編)を解説(記事は全5回)。本稿では、想定される新入社員をモデルにした事例で運用パターンの最適解を考えます。

●前回記事:【どの商品を何割持つ? 資産運用で配分に迷ったらまず確認したい“信頼できる情報源”】

こんな人はどうする? ケーススタディで学ぼう

新入社員のAさんは23歳。堅実に会社員として働いている両親から「あなたはお金があればあるだけ使ってしまう。会社の給与天引き制度やNISA制度を使うことを考えたら?」と助言されています。

入社した会社には財形制度と従業員持株会があり、月1000円から積み立てができるようです。調べて見るとそれぞれの掛金には会社が奨励金をつけてくれるとのこと。また企業型確定拠出年金制度(企業型DC)もあり、会社の掛金に加えて給与から1万円まで掛金を拠出できることが分かりました。NISA制度は証券会社勤務の友人から話を聞いて、つみたて投資枠と成長投資枠があることを理解している程度。まだ手を出していません。

Aさんは入社から半年が過ぎて自分の生活パターンも見えてきたこともあり、毎月2万円程度なら各種制度に積み立てができそうな予感がしています。また、積み立て資産の一部は10年後に自分へのご褒美として使いたいと考えています。

Aさんのような状況では、どのような運用方法を検討すると良いでしょうか?