DCガバナンスの視点から受託者責任を果たす目的で、投資信託のモニタリングや入れ替えを検討・実施する企業も少しずつ増えています。そこで、投資信託のモニタリングに役立つDC商品マーケットの最新状況を、投資信託評価会社である三菱アセット・ブレインズの標氏に解説していただきます。

※この記事は、2023年10月18日(水)に実施したWEBセミナー「最新DC投信マーケット解説2023年10月号」を記事化したものです。

——早速2023年7月~9月のDCマーケット状況について伺いたいと思います。まずはアセットクラスごとのパフォーマンスをお聞かせください。

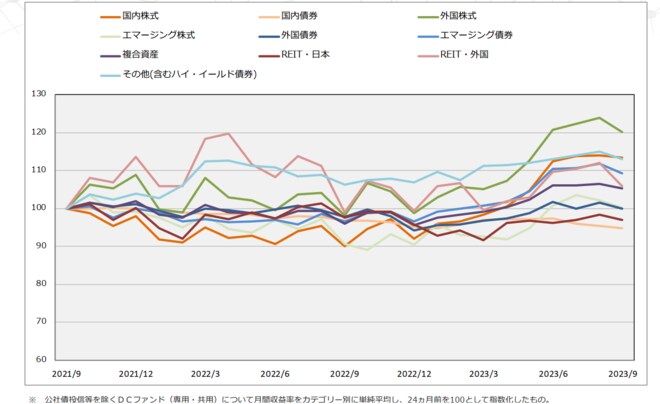

まず、図1のグラフをご覧ください。こちらは過去2年間のファンド分類別の累積パフォーマンスを示したものです。

図1 分類別累積パフォーマンス 拡大図表示

出所:三菱アセット・ブレインズ

過去2年間で最もパフォーマンスが良かったのは、外国株式型となりました。2022年は各国中央銀行が金融引き締め政策へ転換したことから軟調な推移となりましたが、2023年以降は米欧発の金融不安が和らいだことやインフレ率に鈍化が見られたことから上昇に転じました。

次にパフォーマンスが上位となったのは、国内株式型でした。国内経済の脱デフレ・賃上げへの期待、東京証券取引所のPBR1倍割れ企業への改善要請など、複数の要因から、海外投資家の買いが強まり上昇しました。

他方、国内債券型および国内リート型のパフォーマンスは低調でした。国内では日銀による大規模な金融緩和政策の修正観測が高まっており、実際に2022年12月、2023年7月には長短金利操作の運用柔軟化を決めたことで金利上昇圧力が強まりました。金利上昇が直接債券価格の下落に作用する国内債券型はもちろん、国内リート型は金利上昇により利回りの魅力度が低下したことや物件借り入れコストの上昇などが警戒されました。

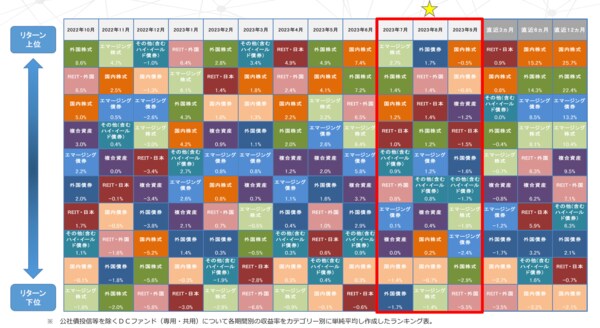

次に分類別に直近3カ月のパフォーマンスランキングを確認します(図2)。2023年7月にパフォーマンスが最も良かったのは、エマージング株式型となりました。米国のインフレ率が鈍化し利上げ観測が弱まったことで、新興国からの資金流出懸念が後退しました。特に、内需を中心に景気が堅調に拡大しているインド株式や、政府による景気刺激策が期待される中国株式などがプラスに寄与しました。

8月は、外国債券、外国リートなどが上昇しました。金利が高止まりする中、資産価格自体は軟調となりましたが、米国を中心に底堅い景気を維持していることから、国内外の金利差が拡大し円安が進行したことがプラスに寄与しました。

9月は、すべてのアセットクラスがマイナスのリターンとなりました。米国の債務上限問題などが懸念され、世界的に軟調となりました。米長期金利の上昇を受け、外国リートが大幅に下落しました。

図2 分類別パフォーマンス 拡大図表示

出所:三菱アセット・ブレインズ

以上のとおり、インフレ率の鈍化などから各国中銀の金融引き締め政策の転換が意識され、各資産のパフォーマンスは回復しましたが、足元では米国債への信認低下が意識され長期金利は再び上昇、イスラエルとパレスチナハマスの対立による中東情勢の混乱も含め、金融市場は不安定となっています。パフォーマンス動向の説明については以上です。