無料化は業際再編の引き金

さて、本来は証券会社の収益の柱といえる株式売買手数料を無料にしてしまって経営は成り立つのだろうか? 実際に、米国では手数料無料化に踏み切ったTDアメリトレードはあっという間に経営が悪化し、ライバルであったチャールズ・シュワブに買収されることになってしまった。SBI証券では、収益の多角化によって株式売買手数料から得られる収益の比率が相対的に低くなっていることを根拠にあげて無料化に踏み切る理由としている。そして、北尾氏は決算説明会で「SBI証券に口座ができたら、為替取引(FX)、信用取引、外国株取引などがSBI証券の中で取引が成立していく。さらに、ビッグデータ等を活用して他のグループ会社にどんどん送客していく。これが手数料ゼロにしていく意味」と語っている。

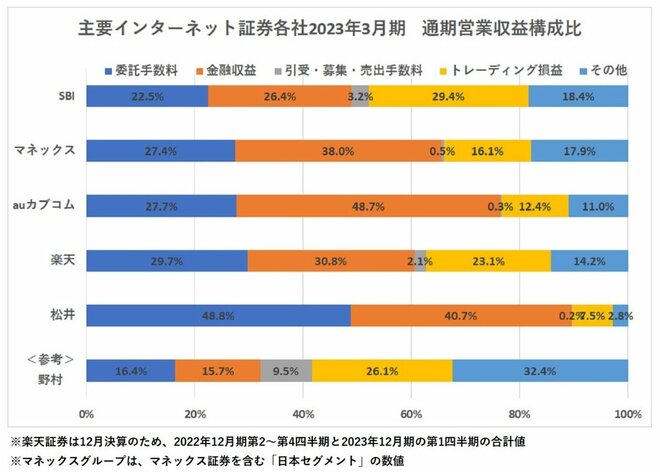

SBI証券の収益の内訳については、主要ネット証券(SBI、松井、auカブコム、楽天、マネックス)の比較をしているが、2023年3月期で、SBI証券の営業収益に占める委託手数料は22.5%で、マネックスの27.4%、auカブコムの27.7%などと比較すると低いものの、それでも20%超を占める主要な収益源であることがわかる。SBI証券の委託手数料は2023年3月期(通期)で394.5億円という水準だ。ここには、先物・オプションや外国株式等の国内株式以外の委託手数料の数値を含んでいるとはいえ、大半は国内株式の委託手数料と考えてよい。その収益がゼロとなることは、経営上相当大きな痛手といえる。

出所:SBI証券の決算発表資料より著者作成

現実問題として国内の証券会社が、国内株式の売買委託手数料を無料化することは簡単な話ではない。競合他社が、SBI証券に追随して対抗策を打ち出さないのには、簡単には追随できない理由があるからだ。米国において株式委託手数料ゼロのビジネスモデルが成立するのは、高い短期金利を使った利ざや収入や、注文回送によって得られるリベート収入があってこそという分析がある。マイナス金利になっている短期金利の日本、そして、注文回送を支える事業基盤がない日本では、収益の目減りを補う手段がなく、米国よりも厳しい経営状態に追い込まれると考えられる。それでも、無料化に踏み込むには、どのような目算があってのことだろうか?