リスクがある事で、毎回必ずしも計算上のリターンを得られるとは限らない

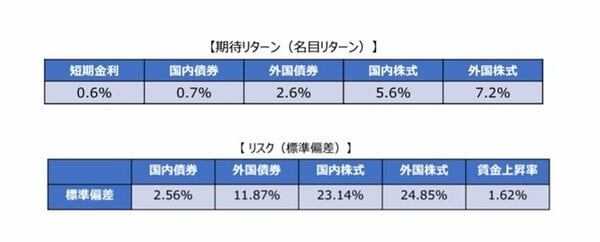

今度はリスクを考慮してみましょう。せっかくなので、ちゃんとした数字、今回は日本の年金を運用しているGPIF(年金積立金管理運用独立行政法人)の考えを参考にしたいと思います。

例えば、外国株式に先ほどと同じように毎月3万円を20年投資した場合をシミュレーションしてみます。

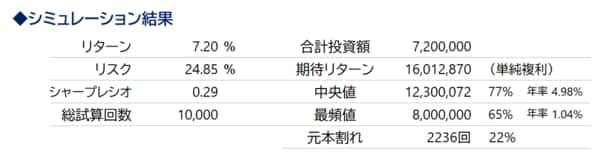

この数値(外国株式のリターン7.2%、リスク24.85%)を使ってシミュレーションをしてみます。本当にエクセルって凄いですよね。私でも出来るのですが、モンテカルロ法という、大量のランダムな数値(今回はリスクの値)を使って確率的な現象を求めるシミュレーションになります。

あまり回数を多くしても意味はありませんが、今回は10,000回実行してみました。

期待リターンが、金融庁のシミュレーションと同じ結果になっていますので、数式は間違っていないようです。ここへランダムに発生したリスク(振れ幅)を組み合わせることで、毎年、増えたり減ったりする結果を求めます。

まず確認したい数値が【中央値】です。これはシミュレーション10,000回の中で5,000番目に大きい、真ん中(中央)にある結果になります。約1,200万円となっています。

さらに確認したい数値が【最頻値】、これはもっとも多く出てくる数値になります。一番起こり得そうとも言える結果になります※。最頻値は800万円となり、さらに中央値より少ない金額になりました。しかも元本割れが22%も発生しています。

※数値は50万円単位でまとめてあります

20年積み立てて、5回に1回の元本割れはちょっと投資に躊躇してしまう結果かもしれません。始めた時期によって、投資する対象の商品、投資する金額、投資する期間は同じだったとしても、違う結果が出るのはリスクがあるからと言えます。

ただ、勘違いして頂きたくないのが、リスクがないと大きく増えることもないということです。ローリスク・ローリターンになってしまいます。リスクだけが抑えられた商品はありません。