今回投資信託に関わる「常識」を疑います。

【投資信託選びの常識②】

バランス型ファンドは投資初心者向き?

投資信託の“専門家”が語る投資信託選びの「常識」のひとつが、「バランス型ファンドは初心者向き」との認識でしょう。多くの加入者が初めて投資を行うことが想定される確定拠出年金では、多くのプランでバランス型ファンドが採用されています。顧客のリスク許容度が低い銀行などの販売チャネルでは、バランス型ファンドを投資信託の入門商品と位置付け、預金などからの資金導入を図るケースも多いようです。

この「常識」は正しいのでしょうか。バランス型ファンドは本当に投資初心者向けなのでしょうか。まずはバランス型ファンドの商品性を確認します。

バランス型ファンドの狙いは?

バランス型ファンドは投資資産の間のリスク分散効果を狙って商品設計されています。国内外の株式・債券・不動産(リート)などの資産に“バランスよく”分散して投資することで、リスクを抑制しながらリターンを上げることを目指します。市場環境が不透明な時でも、リスクを抑えた運用ができるため、投資初心者にも適した投資信託であると考えられています。

ではなぜ、バランス型ファンドではリスクを抑えながらリターンを上げることができると考えられるのでしょうか。それは同一環境下でも投資対象資産ごとに異なる価格変動を起こすからです。

「すべての卵を同じカゴに盛るな」とはいうものの、異なる資産間に分散して投資しても、同じ方向に価格が変動しては分散投資の意味がありません。異なる方向に動いて、互いに価格変動を打ち消し合うことが、リスクを抑制するためには重要なポイントです。

この分散投資効果を、多くのバランス型ファンドが投資する株式と債券を例に考えてみます。

株式と債券の分散投資効果?

図1では株式と債券の景気サイクルの位置ごとの価格変動のイメージを表しています。好況時には企業収益が増加し、株価は上昇する傾向にありますが、物価上昇が金利上昇につながるため債券価格は下落すると思われます。一方で不況時には株価は下落するものの、金利低下により債券価格は上昇すると考えられます。

言い換えれば、株価と債券価格は反対方向に動く傾向があり、お互いの価格変動(の一部)を打ち消し合うため、合算したリターンはより安定するはずです。これが株式と債券の分散投資効果の基本的な背景です。

このように株式と債券の関係が安定していれば、その両方に分散投資するバランス型ファンドもリスクを抑えながらリターンを追求する運用を行うことができます。投資初心者向けの商品に求められる性格を有すると考えられるわけです。

しかしながら、株式と債券の間の分散投資効果は必ずしも安定しているわけではなく、特に近年では異なる状況にあるようです。

株式と債券の関係が変化?

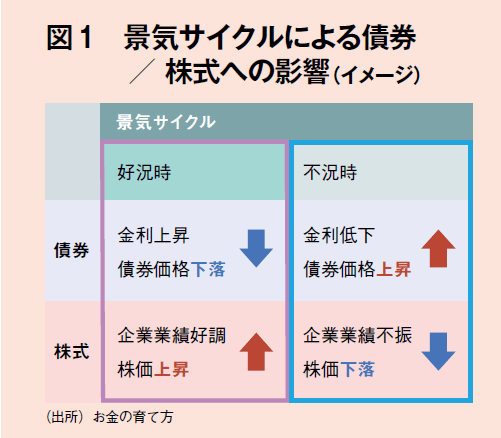

株式と債券の分散投資の有効性は両者のリターンの相関係数で測ることができます。相関係数は増減の方向性が一致するかどうかを-1から1の数字で表します。1であれば全く同じ方向に同量増減することを表し、-1であれば正反対に同量増減することを表します。一般的には相関係数が小さければ小さいほど分散投資効果が大きいとされます。図1の例では相関係数はマイナスであったはずです。

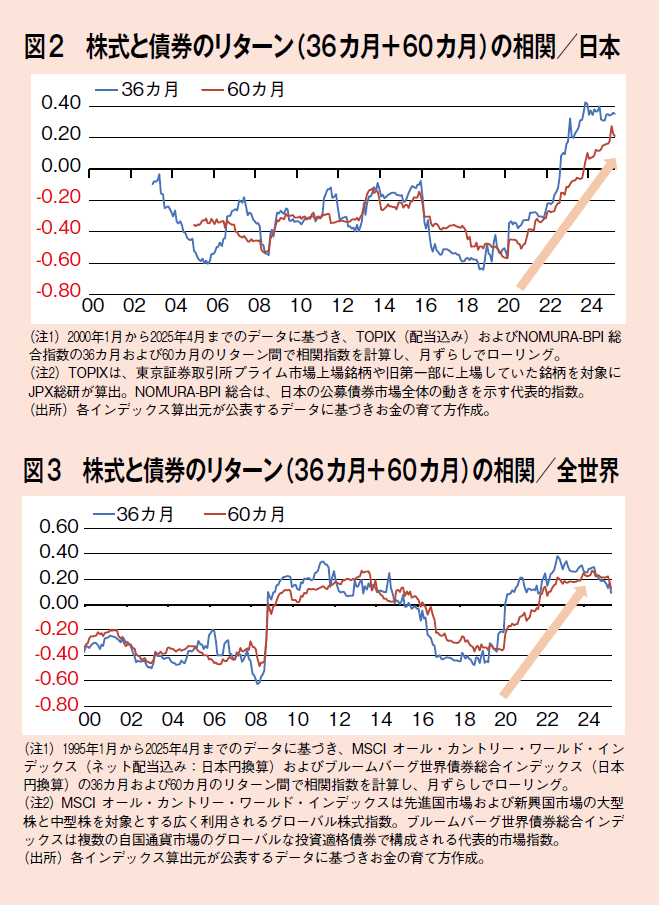

図2・3では最低でも3年あるいは5年投資する前提で、株式と債券の36カ月リターンと60カ月リターンの相関係数の推移をグラフに表しました。図2は国内株式と国内債券の代表的指数の関係を、図3では新興国および日本も含む全世界株式と全世界債券の代表的指数の関係を表しています。

いずれのグラフからも相関係数の水準は安定していないこと、およびその水準は2020年ごろから大きく上昇し、分散投資効果も大きく低下していることが分かります。それではなぜ2020年ごろから大きく状況が変わったのでしょうか?

関係変化のきっかけは?

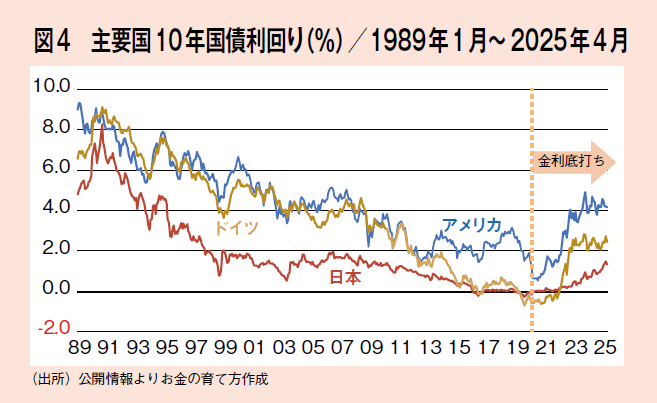

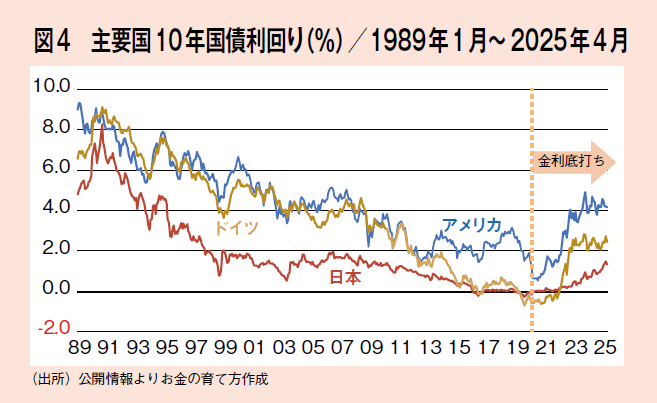

その理由を確認するために、世界の主要国の金利水準の変化を見てみましょう。図4は各国の10年国債の金利水準をグラフで表したものです。1990年ごろから2020年ごろまで約30年間にわたり下落し続けた金利水準がその後底打ちし、上昇に転じていることが分かります。

2020年以降といえば世界各国でコロナ禍が激しくなり、物価が上昇し、金利も上昇あるいは債券価格が下落を始めたころです。一方で企業業績も打撃を受け、株価も調整局面を迎えていました。

株価が低迷しても、そのマイナス(の一部)をカバーしてくれるはずの債券価格も下落に転じたため、分散投資効果が大きく低下したと考えられます。市場環境によってこれほど大きく分散投資の効果が変動するようでは、バランス型ファンドは初心者でも安心して投資できる投資信託とは言えないでしょう。

今後の見通しは?

図2・3からは株式と債券の相関はピークを打っているように見えますが、バランス型ファンドを取り巻く環境は依然として不透明です。株価は一本調子では上昇しないでしょうし、世界的なインフレ基調に加え、景気後退の可能性も高まっています。トランプ関税の影響もあるでしょう。投資判断にも投資環境の見通しに大きく依存する点でも、少なくとも現時点ではバランス型ファンドは投資初心者向きとは言い難いでしょう。

【以上のことから導き出された結論:投資信託選びの常識②】

バランス型ファンドの商品性は変化している。現状では投資初心者向けとは言えない。株式と債券の関係性や市場環境の変化に留意

バランス型ファンドも含め多様な資産に分散投資を図るポートフォリオ運用の成果は、核となる株式と債券の相関に加え、その他の市場環境にも依存します。資産分散はいつも有効なわけではありません。異なる資産間での分散投資の効用は否定するものではありませんが、その効果も過信しないことが肝要です。

次回も投資信託選びに関する常識を疑います。