今回はアクティブファンド投資に関する「常識」を疑う最終回です。

【アクティブファンド投資の常識⑥】

過去実績の劣るアクティブファンンドは運用力でも劣る?

アクティブファンド(以下、「アクティブF」)について、幅広くしかも根強く信じられているもうひとつの「常識」が、「アクティブFの運用成績の優劣は運用力の優劣を反映している」というものです。投資信託選びの指南書の多くは、成績の悪いファンドは候補から除外することを勧めています。また、機関投資家や法人が資産運用を外部委託する際にも、運用成績の劣る運用会社や運用者を解約したり、委託金額を減額することが、当たり前のことのように行われています。

この「常識」は正しいと考えても良いでしょうか?

前回のコラムをお読みいただいた方は、「過去の実績の良否は今後の成績の良否につながるわけではない」のだから、運用成績のみでの足切りはファンド選定においてほとんど役に立たないことはお分かりいただけると思います。しかしながら今回は、運用成績のみによる足切りは、ファンド選定上むしろ誤った判断に結びつくこともあるというお話をさせていただきます。

成績上位ファンドの大部分がその後下位に低迷?

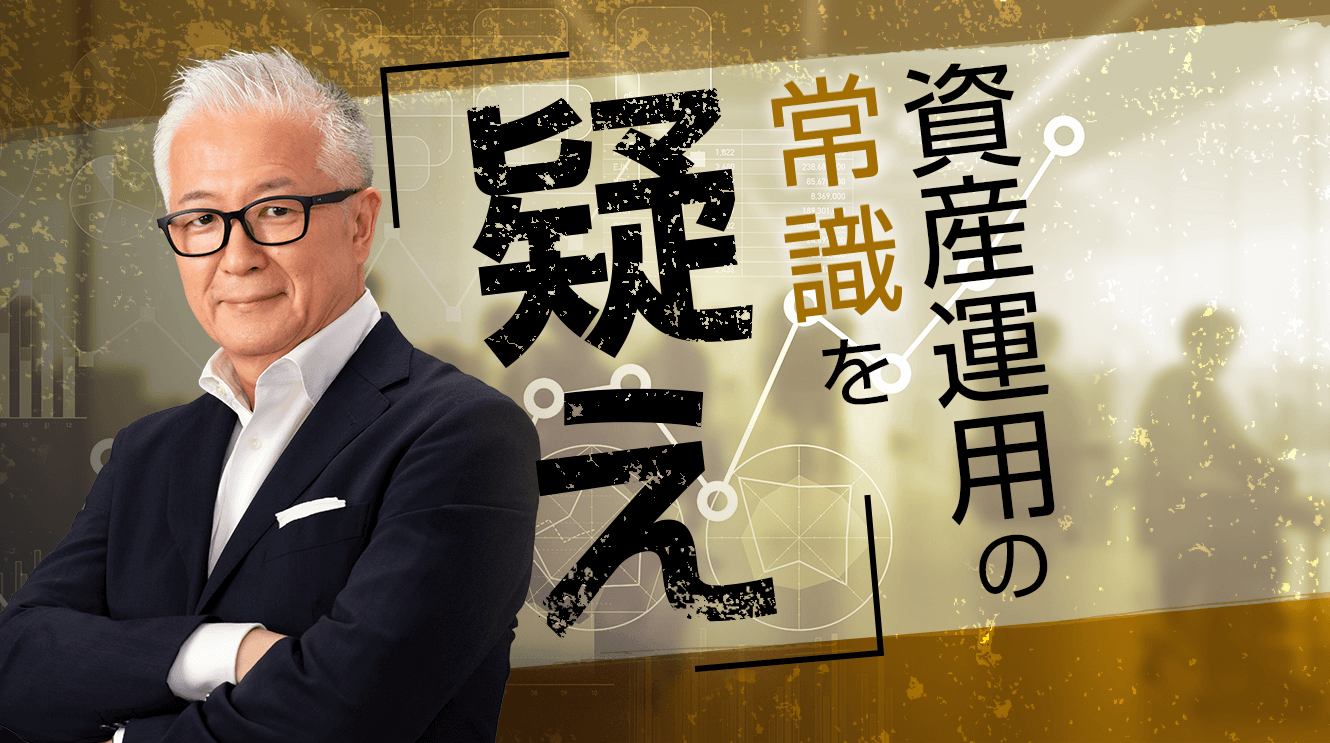

世界株に投資するアクティブFの事例をご紹介します(図1)。2020年末までの3年間のリターンで上位25%に入った国内籍投資信託が16ファンドありました。しかしながら、その成績優秀16ファンドのうち、次の3年間でも再び上位25%に入ったファンドは1本もなく、半数の8ファンドは逆に下位25%入りするという残念な結果となりました。

過去の運用実績は必ずしもその後にはつながらないとはいえ、これほど極端な結果となったのはなぜでしょうか。運用成績が運用力を反映するならば、前半の上位ファンドは優れた運用力を有しているはずです。なぜ後半は下位に低迷してしまったのでしょうか。

投資スタイル間のリターン格差とその影響は?

その理由は、投資スタイル間のリターン格差とその変化にあります。

投資スタイルとは、ファンドの投資手法などにより中心的に投資する市場の分野(セグメント)を指します。市場に言及する場合は、成長性や時価総額の大小などの特性を共有する市場の分野(セグメント)を意味します。株式投資では、代表的な例としてバリュー(割安株)とグロース(成長株)があります。

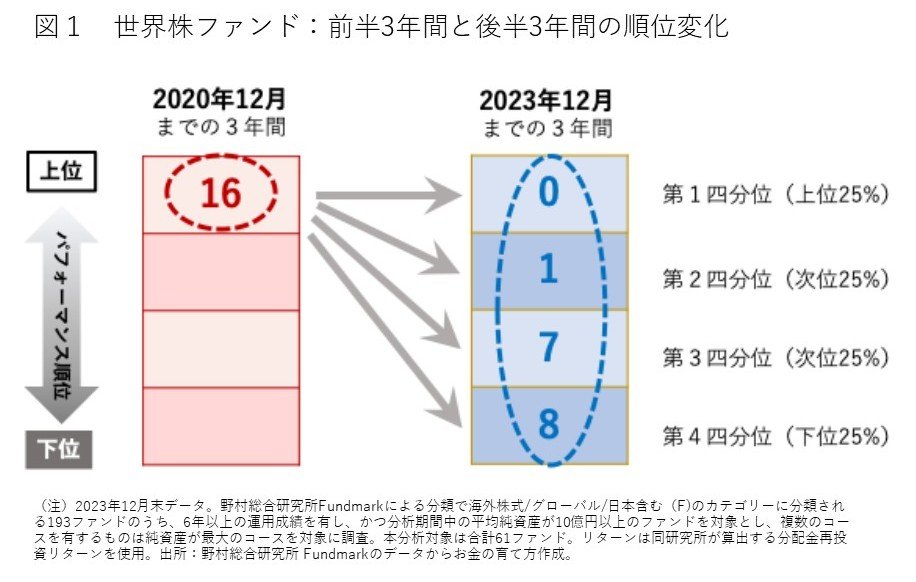

バリューとグロースのどちらがより大きいリターンをあげるかは、株式市場では変化し続けています。図2では2001年から2024年までの各年で全世界株式指数を構成するバリュー指数とグロース指数のリターン格差を示したものです。

2000年代はグロース優位の市場環境となっており、その傾向は図1で順位を測定した2018年以降も概ね変わりませんが、2021年および2022年はバリュー優位に大きく変化しています。加えて前後の2020年と2023年は大きくグロース優位となっており、数年間でスタイル優位性は激しく変化しています。こうした市場の変化が、独自の投資手法とそれに基づくスタイル特性を有する各アクティブFの運用成績に大きな影響を与えています。年間20%を超えるスタイル間のリターンの変化を、運用力のみで乗り越えることは容易ではなく、独自の投資手法やスタイルに対する風向きの影響を大きく受けてしまいます。

前半の上位ファンドに何が起きたのか?

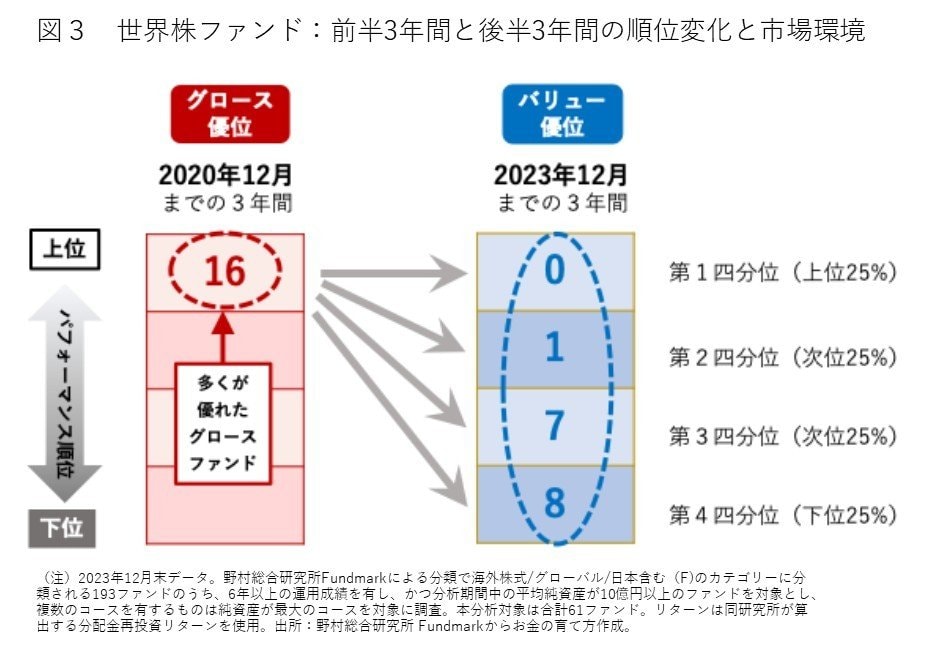

図3では図1にスタイル優位性の変化の視点を加えました。

前半の上位ファンドが活躍した2018年から2020年の3年間は。完全にグロース優位の投資環境でした。上位の成績を残したファンドの多くはグロース銘柄の選定に優れたファンドであり、グロース優位という追い風に上手く乗れたものが多数を占めたはずです。ところが2021年から22年にかけて投資環境がバリュー優位に急激に変化すると、それらのファンドにとっては強い逆風となり、前半の運用成績に大きく貢献してきた保有グロース銘柄の多くがパフォーマンスの足を引っ張ったと考えられます。

言い換えれば、グロース優位の環境下で活躍した優れたグロースファンドは、ファンドの特性通りあるいは予想された通り、バリュー優位の逆風下では下位に低迷しました。これらのファンドは、特定のスタイルにおいて優れた運用力を有するが故に、逆風下では低迷してしまったとも言えます。

【以上のことから導き出された結論:アクティブファンド投資の常識⑥】

運用実績の良否のみではアクティブFの運用力は評価できない。投資手法の特徴や運用中の環境変化も含め、多面的な分析が必要

アクティブFの運用力を評価するためには、投資スタイルの影響を考慮して分析することが重要です。勝つべき市場環境で勝ち、負けるべき環境下ではやはり負けているのか、確認する必要があります。アクティブFの選定にあたっては、表面的な運用実績の良否にとらわれず、その背景までも深堀りすることが求められます。

次回からはアクティブFやインデックスFを問わず投資信託全般に関する常識を疑います。