前回に続き、今回もアクティブファンド投資に関する「常識」を疑います。

【アクティブファンド投資の常識④】

アクティブファンドに投資する理由はない?

アクティブファンド(以下、「アクティブF」)について、投資信託の専門家を自認する方も声高に主張される「常識」のひとつが、「資産運用にはインデックスファンド(以下、「インデックスF」)で充分。アクティブFに投資する理由はない」というものです。

理由としては、

(運用成績) アクティブFの運用成績がインデックスFのものにおよばない

(リスク度) アクティブ運用を標榜しながら、リスクを充分にとらず、インデックスFもどきとなっている

(コスト) 信託報酬などのコストが高い

などが挙げられています。

この「常識」は正しいと考えても良いでしょうか?

最初の2点については、異なる見方も可能であり、アクティブFの投資も検討する価値があることを本稿では説明してきました。最後のコストの点は、信託報酬率等の高低では確かにその通りですが、アクティブFにはその報酬を受ける価値があるのかどうかを確認するために、運用成績はコスト控除後の数値で比較してきました。

運用成績

「アクティブFとインデックスFのどちらが優れているかは一概には結論づけることはできない。測定期間の長さやタイミングあるいは投資対象市場によっても優劣は異なる」

(資産運用の常識を疑え!第4回)

「市場環境が変化すれば、アクティブFの劣勢も挽回に向かう可能性」

(資産運用の常識を疑え!第5回)

リスク度

「リターンのばらつきとしてのリスクは、アクティブFの方が大きい傾向があるが、ダウンサイド・リスクではアクティブFの方が小さいケースも」

(資産運用の常識を疑え!第3回)

アクティブFは、その使い方によっては利用価値はありそうです。

それではどのような利用方法が賢明でしょうか。

アクティブFの賢い利用方法を考える

(1)インデックスFとの組み合わせで

アクティブFを資産運用に利用する上で難しいのは、ファンド間で運用成績に大きく差がついてしまうことです。また近年のようにインデックスFの運用成績がアクティブFを圧倒する状況がこれからも継続するかもしれません。そこで年金基金などの機関投資家は、アクティブFの利用価値を認めながらも、選定に伴うリスクを抑制するために、インデックスFとの組み合わせでアクティブF利用しています。

紹介するアクティブFの活用方法でも、インデックスFとの併用を基本とします。

(2)環境変化に備える

アクティブFは近年厳しい状況にありますが、その大きな理由が市場環境の特異さにあると考えています。現在の特異な環境がより長期の傾向に回帰すれば、アクティブFに吹いている逆風も弱まり、あるいは追い風となることもあるでしょう。そこでアクティブFの特徴に応じてインデックスFと組み合わせることで、考えられる環境変化に備えます。(ただし信頼できる優れたアクティブFは厳選する必要があります。アクティブF選定については次回議論します。)

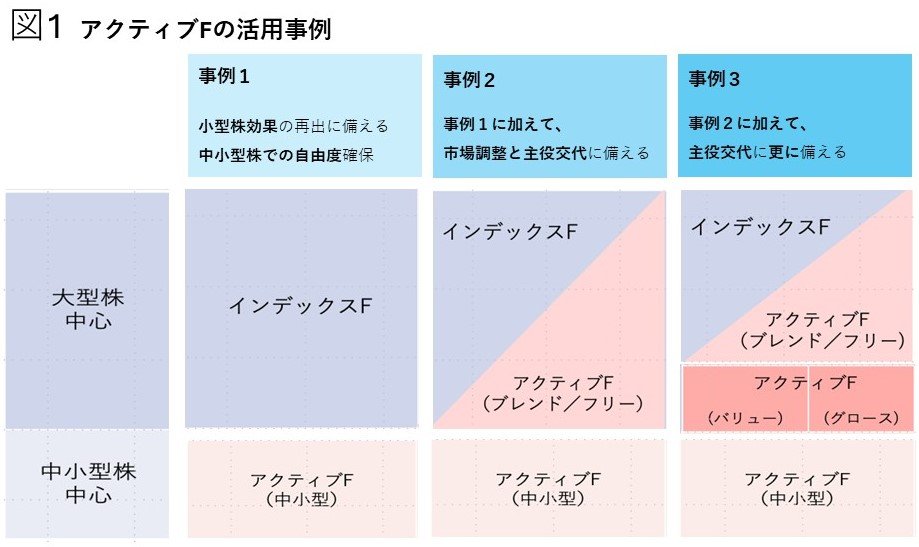

3つの事例をお話しします。

出所:お金の育て方作成

出所:お金の育て方作成

☑画像拡大

(事例1) 小型株効果の再出に備える

前回お話ししましたように、過去10年超にわたり米国の巨大IT企業が市場を牽引したため、世界の株式市場で小型株効果が消滅してしまっています。しかし、より長期の傾向を見ると小型株効果は存在するため、いずれは小型株のリターンが相対的に高い市場環境に回帰することが想定されます(第5回図2)。

そこで、大中型株に投資するインデックスFに、中小型株中心に投資するアクティブFを組み合わせることで、小型株効果の再出に備えます。加えてアクティブFの中小型株投資の自由度とその銘柄選定力を利用します。

(事例2) 事例1に加え市場の調整に備える

世界の株式市場は、2008年の所謂“リーマン・ショック”以降、大きく下落することなくほぼ一貫して上昇しています。この歴史的な株式市場の上昇はどこまで続くかはわかりませんが、いつかは調整局面に入り、株価は横ばいもしくは下落傾向を辿ることもあるでしょう。

第3回で述べましたように、アクティブFの中には、市場下落時の下値抵抗力に優れたものが多く見られます。こうした下値抵抗力を有するアクティブF、できれば投資スタイルの偏りの少ないブレンド型やフリー型(注1)に分類されるアクティブF、とインデックスFを組み合わせることで、市場の調整局面に備えることができます。

(注1)投資スタイル分類は評価機関による分類が参考になります。投資スタイルについては別の機会にお話しします。

(事例3) 事例2に加え株式市場の主役交代に備える

第5回でお話ししましたように、リーマン・ショック以降の世界の株式市場の上昇を牽引してきたのは、 “GAFAM”(注2)と総称される米国の巨大IT企業です。

(注2)Google (現Alphabet)、Apple、Facebook(現Meta Platform)、Amazon、Microsoftの5社の頭文字をとった略称

株価上昇の主役が指数構成比の上位銘柄で、その顔ぶれが長期間固定され、かつそれらの株価上昇率が指数を大きく上まわったため、アクティブFが指数あるいはインデックスFに勝つことを困難にしてきました。

しかし、株式市場の主役は今後もGAFAMであり続けるとは限りません。いつかは他の銘柄群に座を開け渡すことになるでしょう。その際には、主役ではなくなったGAFAMに継続して大きなウエイトで投資し続けなければならない足枷をインデックスFが負うことになります。

大中型株式中心に独自の投資スタイル(注3)で銘柄選定を行うアクティブFを、インデックスFと組み合わせることで、次の主役を見つけるための銘柄調査を強化し、早くから投資することが可能となります。

(注3)グロース型やバリュー型など特徴的なものも含みます。

【以上のことから導き出された結論:アクティブファンド投資の常識④】

アクティブFは、インデックスFと組み合わせることで、ファンド選定のリスクを抑えながら、市場環境の変化に備えることも可能に

アクティブFとインデックスFは必ずしもいずれかを選定しなければいけないわけではありません。またその優劣に決着をつけなければならないものでもありません。現在のアクティブFの苦戦は彼らが活躍できない環境にあるためでもあります。今後の環境変化に備えるには、敢えて現在苦戦しているアクティブFから選んで利用することも必要でしょう。ただしファンド選定が上手くいかないリスクを抑制するために、インデックスFと組み合わせることも検討すべきでしょう。

次回はアクティブFの選定についての常識を疑います。