前回に引き続き、今回もアクティブファンド投資に関する「常識」を疑います。

【アクティブファンド投資の常識②】

アクティブファンドの運用実績はインデックスファンドに劣る?

アクティブファンド(以下、「アクティブF」)投資で幅広く信じられている「常識」のひとつが、「アクティブファンドの運用実績はインデックスファンド(以下、「インデックスF」)に劣る」というものです。この「常識」が最近のインデックスF人気を支える最大の要因と考えられます。理由としては高いアクティブFの信託報酬などのコストとそれに見合わない運用力が挙げられるようです。

この「常識」は正しいと考えても良いでしょうか?

今回は、アクティブFのリターンとインデックスFのリターンをできるだけ客観的に比較してみます。まず初めに直近の日本株ファンドにおける状況を確認しますが、測定期間やタイミング、投資対象を変えての比較も試みます。

ただし、アクティブFのリターンは運用の成否によってファンド間で大きく差がつくため、評価機関が算出するアクティブFの平均リターン(*)で比較します。またインデックスFに投資してもその指数通りのリターンは得られず、少なくともコスト分は少額といえども指数のリターンを下回るため、インデックスFについても評価機関が算出する平均リターン(*)を使って検証します。

(*)平均リターン:使用したデータの詳細は、各図の脚注参照

まず初めに直近の日本株ファンド(以下、「日本株F」)で比較します。

(1)直近の日本株FではインデックスFが優位

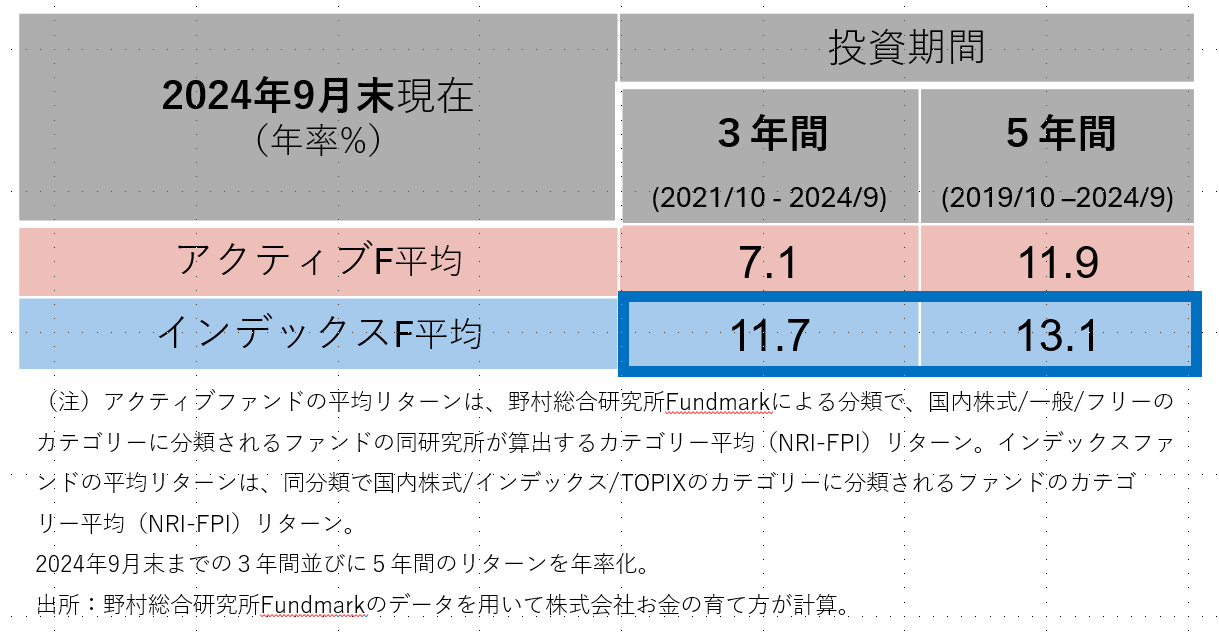

野村総合研究所Fundmarkが算出する最新(2024年9月末現在)のデータを用いて過去3年および5年間の年率リターンで比較します(図1)。

両期間ともにインデックスFの平均がアクティブFの平均を上回っています。日本株でのインデックスF人気もうなずける結果となりました。ただしその差をみると、3年間よりも5年間の方が年率換算の差は小さくなっています。2021年9月以前の方がその後に比べてアクティブFが健闘していたことが推察されます。

図1 日本株アクティブFとインデックスFの平均リターン

(2)ただし測定期間やタイミングによってインデックスFの優位性は変化

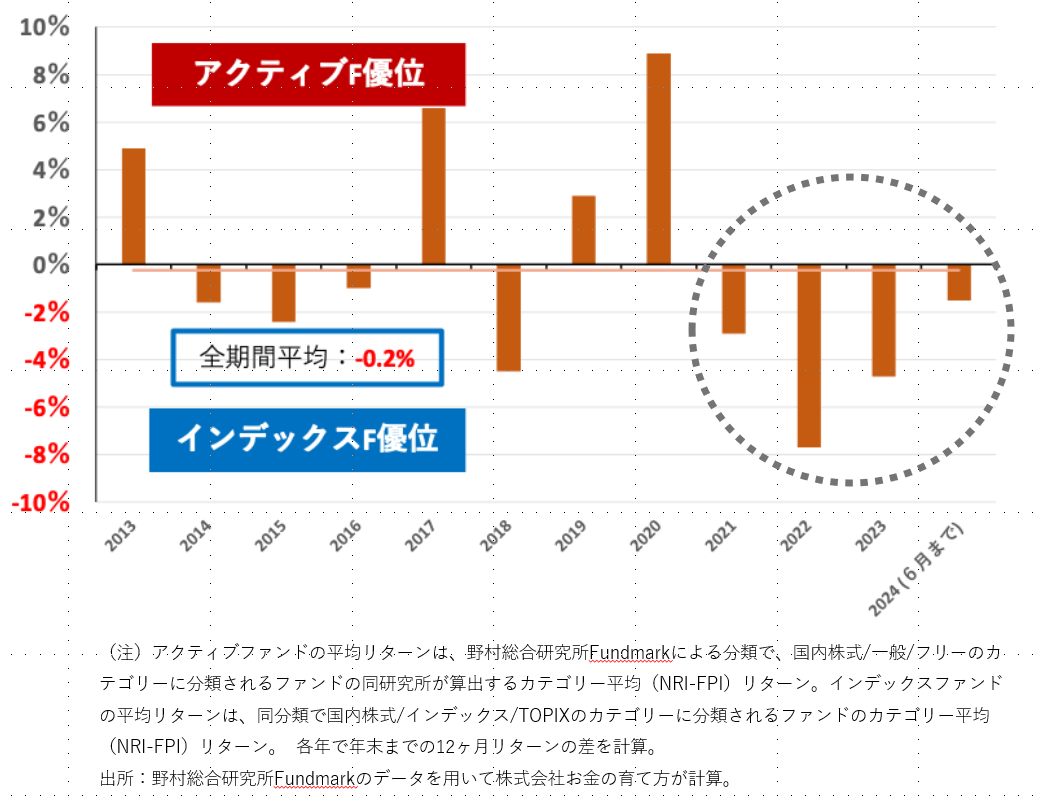

次に測定タイミングを変えてアクティブFとインデックスFの平均リターンを比較します。図1と同じデータをより長期で用い、各暦年のデータで両者を比べます(図2)。

両者の優劣は年によって大きく変化します。測定した全期間で平均すると年率0.2%だけややインデックスFが優位ですが、ほぼ互角と言えるでしょう。つまり、運用実績は長期では同水準にも関わらず、測定する期間やタイミング次第で、両者の実績は良くも悪くも見えてしまうということです。

ただし、点線で囲ったように、最近はインデックスFが優位な期間が続いています。考えられる理由と今後の可能性については次回お話しします。

図2 日本株アクティブFとインデックスFの平均リターン差

(3)米国株ではインデックスFが優位だが、他市場ではアクティブFが優位

次に日本株の枠を超えて世界株投資について検証してみます。

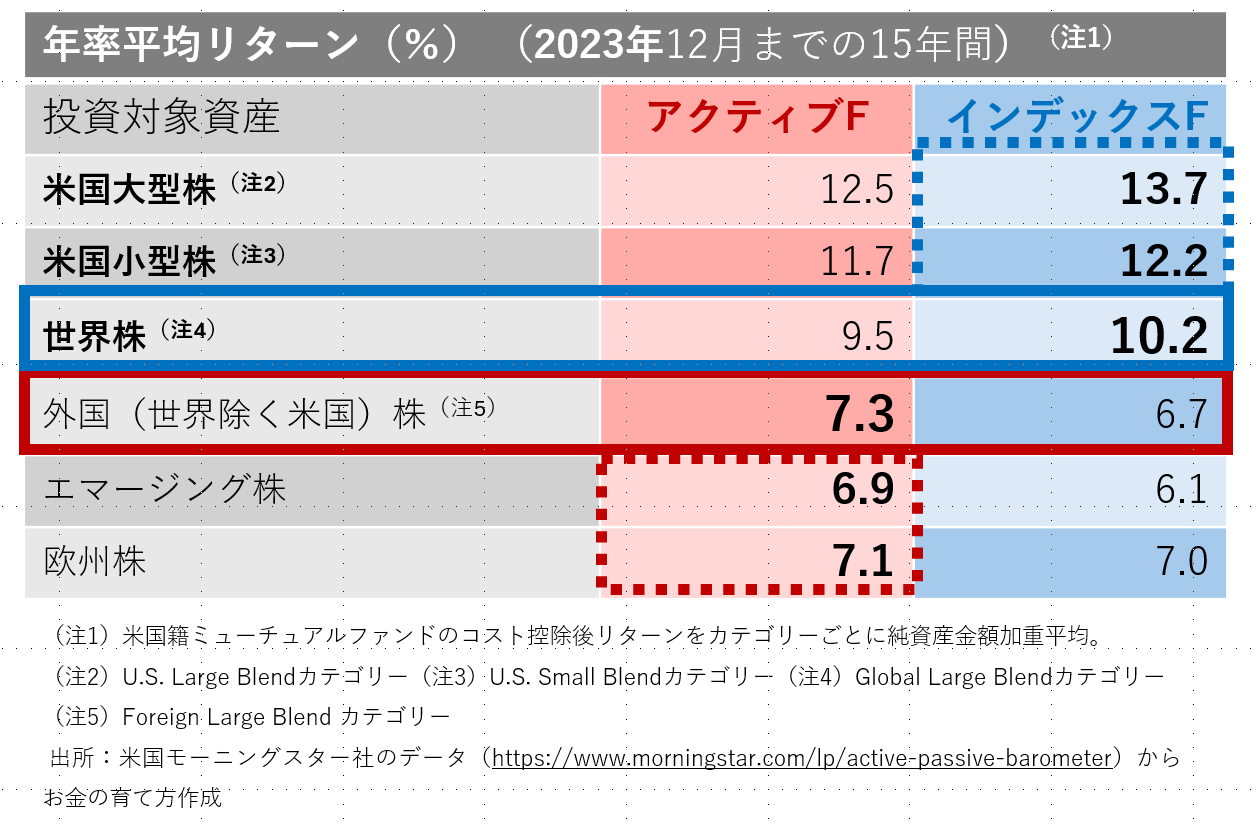

日本株Fでの分析では日本国内籍の投資信託を使って行いました。しかし、世界株では国内籍のみでは有効な検証に必要な十分なファンド数が得られませんし、運用実績がまだ短いものも少なくありません。そこで米国の評価機関が毎年公表している測定結果から出来るだけ長期(15年)のデータを用い、その優劣を確認します(図3)。

60%超のウエイトを有する米国株でアクティブFが振るわないため、世界株でもアクティブFはさえません。しかし世界から米国を除いた外国株投資ではアクティブFが優勢です。

世界株の中で米国株のみ状況が異なる理由と今後の展望についても次回ご説明します。

図3 世界株アクティブFとインデックスFの平均リターン差

【以上のことから導き出された結論:アクティブファンド投資の常識②】

アクティブFのリターンとインデックスFのリターンのどちらが優れているかは一概には結論づけることはできない。測定期間の長さやタイミングあるいは投資対象市場によっても優劣は異なる。

過去については一概には結論づけられないことは分かりました。それでは今後についてはどのように考えられるでしょうか。最近の日本株や米国株で見られるようなアクティブFの不振は今後も続くのでしょうか? もしアクティブFが復権する場合どのような理由が考えられるでしょうか?

次回もアクティブF投資の常識と考えられている「アクティブFはインデックスFに勝てない?」を疑います。