資産運用の常識を疑うシリーズ、第2回目の今回は、前回に引き続きインデックスファンド投資に関する「常識」を疑います。

【インデックスファンド投資の常識②】

インデックスファンド選びで最も重要な要素はコスト?

この常識も広く信じられているようです。コスト、中でも信託報酬など直接コストの水準の重要性は、多くの方が指摘しており、筆者も異論はありません。ただし、「コストを最重視して決めるべき」あるいは「コストの1番安いものを選ぶべき」との意見には同意できません。

インデックスファンド選びにおいて、コストはどれだけ重要なのでしょうか? またコストよりも重視すべき要素はないのでしょうか?

前回は日本株に投資するインデックスファンドを例に解説したので、今回は最近人気の高い全世界(オールカントリー)型(含む新興国および日本)株式インデックスファンドを例に説明します。

(1)信託報酬率のファンド間格差

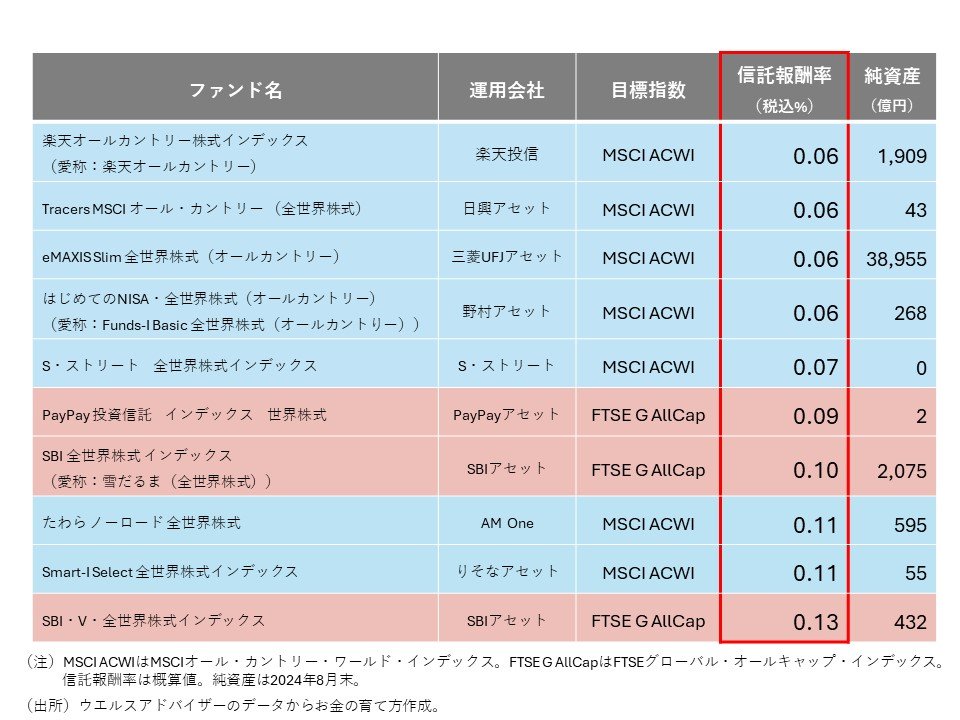

全世界(オールカントリー)型(含む新興国および日本)株式インデックス・ファンド(DC専用を除く)で、信託報酬率の低い順に10ファンドを選定すると図1のようになります。信託報酬率(税込:概算値)は0.06%から0.13%の間に収まり、コスト水準を意識したインデックスファンド間ではその差はせいぜい0.1%未満であり、小さい場合には0.01%と大きな差ではなくなっています。

ただし、連動を目指す指数には違いがあります。

図1 信託報酬率の低い全世界(オールカントリー)株式インデックスファンド

(2)主要ファンドが連動を目指す2指数の特徴

図1で色分けしたように主要ファンドが連動を目指す指数は以下の2本に集約されます。指数間の違いは小型株を含むかどうかにあり、投資する場合の構成比率は約13%となっています。

図2 全世界(オールカントリー)株式インデックスファンドが連動を目指す指数

(3)指数の違いによる小型株効果の影響

株式市場では、時価総額が小さい小型株は大型株よりもリターンが高くなりやすく、小型株効果と呼ばれています。小型株は主要市場指数の対象から外れることもあり市場での注目度が低く、株価が割安に放置されやすいこと、また今後高い成長率が期待できる新興企業が多いことなどが小型株効果の理由として考えられています。こうした環境は今後も大きく変わることは考えにくいため、小型株効果を享受できるようなファンドを選ぶことが賢明でしょう。

図3が示す通り、全世界株式市場におけるこれまでの小型株効果は年率2%強です(前回確認しました日本株における小型株効果もほぼ同様の水準でした)。今後も同水準の小型株効果が続くと仮定すると、約13%を小型株に投資するFTSE連動型ファンドの期待リターンは、MSCI連動型に比べ0.26%ほど高くなります。

一方、全世界(オールカントリー)株式インデックス・ファンドでは、図1で見たように低いものでは信託報酬率自体が0.06%にまで低下し、主要ファンド間では0.01%の差を競っています。小型株効果の投資リターンへの影響は、コスト差に比べ遥かに大きいと思われます。

図3 全世界株指数のリターン

(4)小型株に投資しないことが今後は機会喪失に

長期では顕著に現れる小型株効果ですが、短期的には見られないこともあります。

過去10年以上に渡り、米国を中心にGAFAM(*)と呼ばれる巨大IT企業が主導しながら世界的な株価の上昇が続いたため、その間には小型株効果は見られませんでした。ところが、より長期間で見ると、直近の大型株優位の時期を含めても小型株効果は確認できているため、今後は小型株主導の環境へ回帰する可能性が高いのではないでしょうか。インデックスファンドを選ぶ際にも、小型株にも合わせて投資するタイプを選択することがより賢明であると思われます。

(*)Google、Amazon、Facebook(現Meta)、Apple、Microsoftの略

【以上のことから導き出された結論:インデックスファンド投資の常識②】

インデックスファンド選びではコストは重要な要素だが、連動させる指数を選ぶ方が更に重要である場合も

株式投資におけるインデックスファンド選びでは、コスト水準の割高なものを候補ファンド群から除外したら、最終的には連動させる指数の対象がより広いもの、つまり小型株効果を享受しやすいインデックスファンドを選ぶことが望ましいと考えます。

次回からはアクティブファンド投資の常識を疑います。