今回も運用資産に関わる「常識」を疑います。

【運用資産に関わる常識②】高金利通貨での運用は有利?

資産運用関係の書籍やサイトでよく目にする・耳にする「常識」の一つが、「金利が高い通貨での資産運用は有利」との認識です。資産運用の自称“専門家”が、依然超低金利が続く日本円ではなく、より金利水準が高い米ドルや豪ドルでの投資をすすめることがあるのではないでしょうか。この7月末時点の10年国債の利回りは日本の1.55%に対して米国では4.36%ですので、確かに米国国債にドル建てで投資すればより有利な運用ができそうです。

この「常識」は正しいと考えても良いでしょうか? 見過ごしているリスクはないでしょうか? ここからは高金利通貨の事例として米ドルを例に取り上げます。

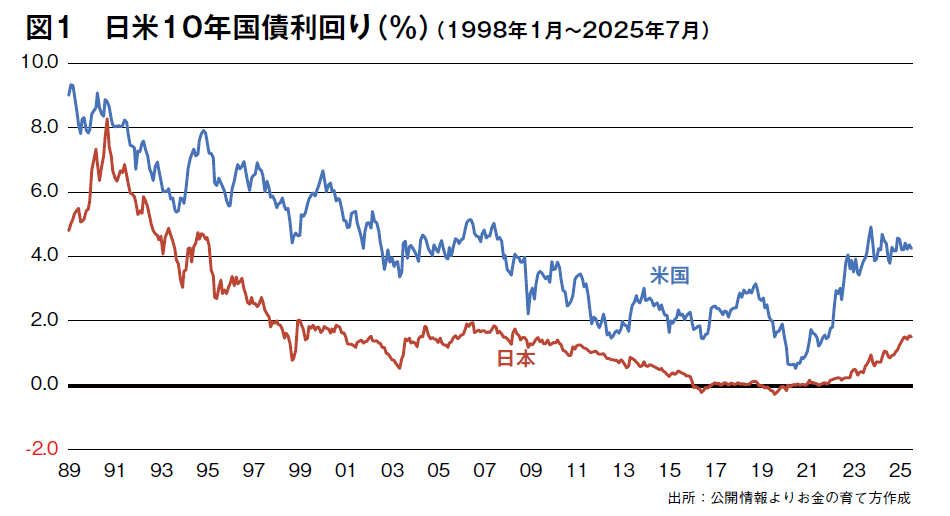

まずこれまでの円金利とドル金利の関係を見てみましょう。

円金利とドル金利の関係は?

図1を見てみましょう。10年国債利回りで見ると米ドル金利は確かに円金利より高い水準です。しかしそれは今に始まったことではなく、過去40年ほどさかのぼっても、一貫して米ドル金利が円金利を上回っています。もしドル債に投資をすることがそれほど有利であるならば、ドル債に資金が集まり、ドル債の利回りが低下することで、円ドル金利差は大きく縮小もしくは解消してしまうはずです。しかしそうはなっていないのには理由があるはずです。

金利水準は何を反映?

通貨の金利水準はインフレ率と密接な関係にあります。インフレが起きると物価上昇分だけお金の価値が目減りしてしまうためです。年間2%のインフレ下ではお金の価値が年間2%減価してしまいます。そのため金利をつけてお金の減価を補っていると考えられます。同じ理由で預金金利はインフレ率に連動する傾向があることは前回お話しした通りです。

日本と米国では潜在的なインフレ率に差があると言われています。人口増加と経済成長率の差によって、物価上昇率は米国の方が歴史的に高くなっています(前回参照)。つまり米国の方がお金の価値が目減りするスピードが速く、それを埋めるためには米国の方が高い金利が必要となっているわけです。金利が高くともその分インフレでお金の価値が目減りしてしまうのでは、有利な運用はできないでしょう。

金利と為替の密接な関係?

ドル建てで投資を行うにあたり、金利差のみならずその投資判断に大きく影響を与えるのが為替レートの変化です。ドル建てで投資を行う際には為替損益が必ず伴います。金利差のみで米ドル投資が有利だと判断する場合には、為替レートは横ばい、悪くとも為替によって生じる差損は金利差による利益の範囲内に収まるとの予測をしていることになります。

この予測は的中する可能性は高いでしょうか?

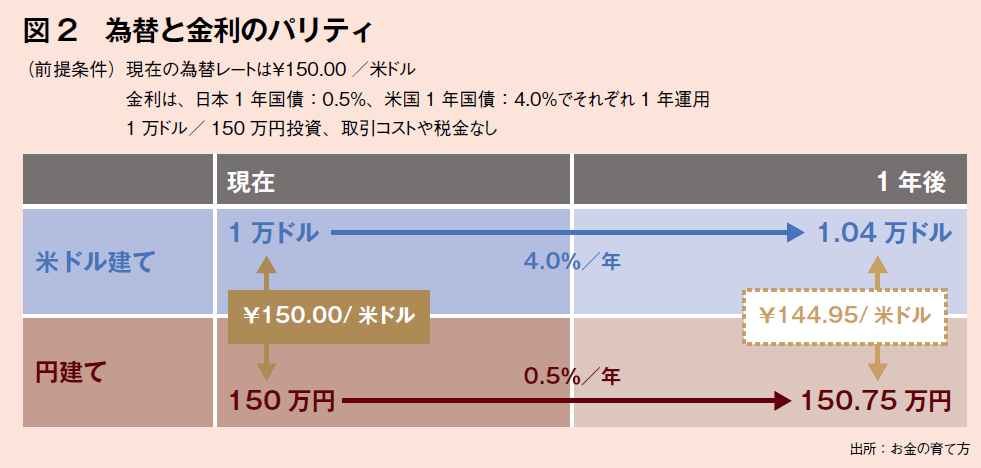

金融市場では、現在の為替レートとそれぞれの通貨の金利水準から、市場が示唆する将来の為替レートが定まるとされていて、この考え方を「金利と為替のパリティ(均衡)」と呼んでいます。この均衡レートに逆行するような予測は実現可能性の低い予想と考えられます。

単純化した例で考えてみましょう。

金利と為替のパリティ(均衡)?

図2では、現在の為替レートを¥150 /米ドルとし、それぞれ年0.5%(日本1年国債)と年4.0%(米国1年国債)で運用すると仮定します。すると150万円を日本の1年国債で1年運用(年0.5%)して得る150.75万円と、直ちにドルに換金して(1万ドル)米国の1年債で1年運用(年4.0%)して得る1.04万ドルとは同じ価値になるはずです。同じ価値でなければ裁定取引によってリスクのない利益機会が生じてしまいます。この例では、1年後の為替レートは¥144.95 /米ドルであれば現時点で決定・予約できることを示しています。

もちろんこれだけで為替レートが決まるわけではありません。その他の要因も大きく影響します。しかし、現在の為替レートと金利水準によれば、1年で金利差(3.5%)だけ円高/ドル安となることが織り込まれています。

為替レートを予想して運用するのであれば、金利差分だけ為替レートを動かし続ける力が川の流れのように働いていることに留意すべきでしょう。運用期間中は為替レートが横ばいであると仮定するのは、かなり希望的な観測ではないでしょうか。

「金利の高い通貨には多くの資金が集まるので値上がりする」との説を唱える“専門家”もいますが、その考えが正しければ、過去30年以上にわたって円安/ドル高が続いたはずです。

高金利通貨で有利に資産運用?

金利差に着目し高金利通貨に投資をしても、最終的な成果は為替変動で決定されてしまい、金利差は意味がなくなります。むしろ期待できるリターンは円建てでも外貨建てでも同じなのに、外貨建て投資の方が為替変動の分だけリスクが大きくなります。「高金利通貨での運用は有利」とはとても言えないでしょう。

なお、為替をヘッジして投資するという選択肢もあります。しかしながら金利差はいわゆる“ヘッジコスト”として消えてしまいますので、円建て投資と同様の結果となります。詳しくは別の機会にお話しします。

【以上のことから導き出された結論:運用資産に関わる常識②】

高金利通貨による運用は有利なわけではない。高金利通貨はインフレによる価値の目減りが早い通貨。また金利差は為替差損で相殺され、円ベースの期待リターンは同等。むしろ為替の変動分リスクは高金利通貨運用の方が大きい。

直感的には有利に思えます。しかし、もし有利であれば、資金が高金利通貨に集中し、金利は低下してしまうでしょう。そうならないということは何らかのリスクがあることを示しています。自称“専門家”がさまざまな方法で「常識」として発信しており、高金利通貨建ての運用商品の勧誘にも利用されることがあります。注意が必要です。

次回も運用資産に関する常識を疑います。