前回に引き続き、今回もアクティブファンド投資に関する「常識」を疑います。

【アクティブファンド投資の常識③】

アクティブファンドはインデックスファンドに勝てなくなる?

アクティブファンド(以下、「アクティブF」)投資で幅広く信じられているもう一つの「常識」が、「これからはアクティブファンドの運用実績はインデックスファンド(以下、「インデックスF」)に勝てなくなる。既にその傾向は見られる」というものです。

理由としては、アクティブFの信託報酬などの高いコストとそれに見合わない運用力が挙げられる一方で、「(株式)市場の効率化」が進んでいることが指摘されます。(株式)市場の効率性に関しては他の解説をご参考にしていただくとして(*1)、ここでのポイントは、

- アクティブFが劣勢なのは市場の効率化が進んでいる米国市場(前回図3)

- 米国市場でのアクティブFの不振の大きな理由は、株式市場の効率化と考えられる

- 株式市場の効率化は後戻りしない。したがってアクティブFの退潮は今後も続き、米国以外の市場にも広がる

- 既に日本国内市場ではその兆候が見られ、近年はアクティブFの劣勢が続いている(前回図2)

と説明できるかどうか、つまり今後もアクティブFの不振は続くのかという点です。

市場の効率化が大きな理由だとすれば、今後もアクティブFにとって苦しい環境が続くことになります。

(*1) 例えば以下を参照ください。

:企業年金連合会/用語集 https://www.pfa.or.jp/yogoshu/ko/ko04.html

この「常識」は正しいと考えても良いでしょうか?

市場の効率化の影響は否定できないでしょう。その大きさを測定することは容易ではありませんが、何らかの影響は受けているでしょう。ただし、近年は米国を中心とする世界の株式市場が過去にない特別な環境にあったことも事実であり、こちらの方が投資成果に与えた影響は大きいのではないかと考えています。

今後環境が変化すれば、アクティブFの運用にとっての足枷が軽減され、力関係が逆転する可能性も十分にあるのではないでしょうか。

特異な環境にある近年の世界の株式市場

2008年のいわゆる“リーマンショック”以降の世界の株式市場は、以下の3点で特殊な環境にあったといえます。ただし、このような状況が今後もさらに継続すると考える方が難しく、環境が変化すればアクティブFにとって優位な状況が生まれる可能性があります。

(1)世界の株式市場は継続的に大きく上昇

“リーマンショック”後の2009年初来今年11月末までの約15年間で、株式市場は全世界ベースではドル建てで約4.1倍、円ベースでは約6.7倍に上昇しています(*2)。しかも途中で大きく調整することなくほぼ継続して上昇しています。

第3回で述べたように、アクティブFの中には、市場下落時の下値抵抗力に優れているものの、市場上昇時に苦戦するファンドが多く見られます。

15年にもわたる歴史的な継続的株価上昇もアクティブF不振の理由の一つと考えられます。

(*2)MSCI オールカントリー指数 (税引後配当込み)のデータよりお金の育て方調べ

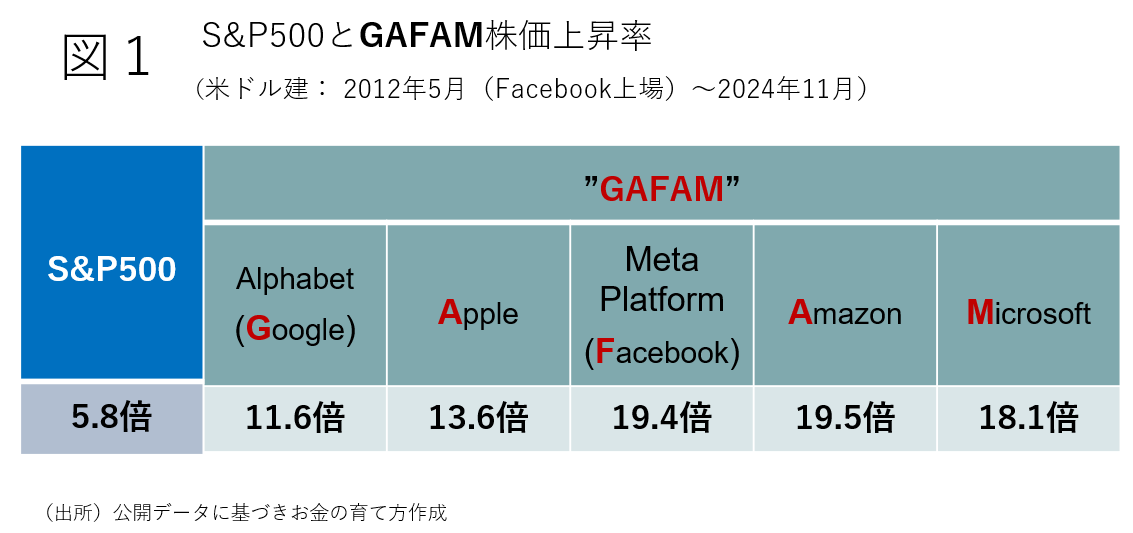

(2)米国の大手IT企業の株価主導で大きく上昇

前述の世界の株式市場の歴史的上昇を牽引してきたのは、 “GAFAM”(*3)と総称される米国の巨大IT企業です。S&P500が5.8倍となる間にGAFAMの株価は10倍から20倍になっています。世界株指数の構成比上位を占めるGAFAMがそれぞれ指数上昇率の2倍から4倍値上がりしているわけです。

(*3)Google (現Alphabet)、Apple、Facebook(現Meta Platform)、Amazon、Microsoftの5社の頭文字をとった略称

アクティブFは困難な状況に直面しました。

指数構成比で上位銘柄の株価が、指数自体を大きく超えて上昇を続ける場合、それらの銘柄を指数構成比率よりもさらに大きなウエイトで保有し続けない限り、指数に勝つことは非常に困難です。ところが株価の割安度を重視するアクティブFの運用者にとっては、それはどこまで上昇しても株価が割安と考えることと同義になり、彼らの投資哲学に反する投資判断となるでしょう。

株価上昇の主役が指数構成比の上位銘柄で、その顔ぶれが長期間固定され、かつそれらの株価上昇率が指数を大きく上回っていることが、アクティブFが指数に勝つことを困難にしてきたといえます。

(3)世界の株式市場で小型株効果が消滅

第2回でお話ししましたが、株式市場では、時価総額が小さい小型株は大型株よりもリターンが高くなりやすく、小型株効果と呼ばれています。

小型株は主要市場指数の対象から外れることもあり市場での注目度が低く、株価が割安に放置されやすいこと、また今後高い成長率が期待できる新興企業が多いことなどが小型株効果が生じる主な理由と考えられています。こうした条件は容易に変わるとは考えにくく、小型株効果は長期にわたって存在するものと考えられていました。

ところが図2が示すようにGAFAMが市場を牽引してきた近年では世界の株式市場で小型株効果が見られなくなっています。小型株への投資の自由度を有し、小型株の銘柄選択で付加価値をあげるアクティブFにとっては大きな逆風となっています。GAFAMが超大型株でありリターンが突出しているという理由も大きいですが、世界的なインデックスF人気によって、指数に採用されている大型株および中型株に新規資金による買いが集まり、小型株が買われないことも理由と考えられます。言い換えればインデックスF自身の買いで、指数のリターンつまりインデックスFのリターンが押し上げられている面もあるのではないでしょうか。

市場環境が正常化すればアクティブFの活躍も期待

前述の株式市場環境における3つの要素は、今後どのように変わる可能性があり、それがアクティブFにどんな影響を与えるのでしょうか?

(1)の株式市場の上昇はどこまで続くかはわかりません。しかしいつかは調整局面に入り、株価は横ばいもしくは下落傾向を辿ることもあるでしょう。その時には優れたアクティブFの下値抵抗力が効果を発揮するのではないでしょうか。

(2)の株式市場の主役もいつまでGAFAMであり続けるとは限りません。いつかは別の銘柄群にその座を開け渡すことになるでしょう。その時には主役ではなくなったGAFAMに継続して大きなウエイトで投資し続けなければならないというハンディをインデックスFが負うことになります。

(3)の小型株効果ですが、図2で示したように近年の大型株好調時を含んでも長期では年間2%程度の小型株効果は生まれており、また小型株の特性も容易には変化しないことから、今後は小型株効果が現れる局面は増えるのではないでしょうか。

つまり、(1)、(2)、(3)いずれも市場環境が変化し、より長期の傾向に回帰すると、アクティブFにとっての不利な状況が軽減されていくと考えられます。

【以上のことから導き出された結論:アクティブファンド投資の常識③】

市場環境が変化すれば、アクティブFの劣勢も挽回へ向かう可能性

市場の効率化の進行以外にも、上記のように近年の特異な市場環境がアクティブFのパフォーマンスに影響を与えていると思われます。”リーマンショック”以来15年にわたり続いている市場環境が変化する際には、アクティブFの不振も改善に向かうのではないでしょうか。

次回もアクティブF投資の常識を疑います。