円高へ反発のきっかけはなにか

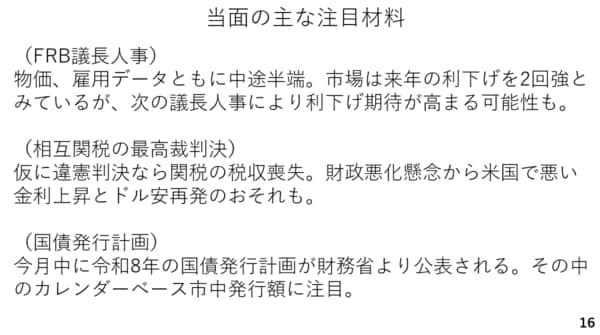

では円相場の反転には何が必要でしょうか。まずは実質金利の上昇です。そのためには日銀が経済と物価情勢に遅れることなく利上げを進めていくこととインフレ率の低下が必要です。

なおスウェーデンクローナに次いで堅調だったスイスフランとユーロの実質金利が小幅なマイナスであったことに照らせば、円相場の上昇に必ずしも実質金利のプラス圏への浮上が必要性ということでもないでしょう。

次に中立金利の引き上げです。その場合、日銀は利上げをしても政府に対して金融緩和を続けているとの説明が可能です。何よりも市場に対して潜在的な利上げ余地を広く示すことができれば円安期待を抑制することができるかもしれません。また、タームプレミアムの拡大を抑制することも重要です。利上げ観測による長期金利の上昇であれば円高に作用するからです。

ただいずれもハードルは低くありません。30年ぶりの水準となった0.75%の政策金利の影響を見極めるために日銀も追加利上げ時期を慎重に模索するでしょう。為替相場にもよりますが、次の利上げは早くても2026年の半ばではないでしょうか。また、日銀は現在の量の正常化を続ける意向も示しました。歴史的な利上げの後に円安に振れたことから、当面の間、円安に警戒が必要となりそうです(スライド15)。

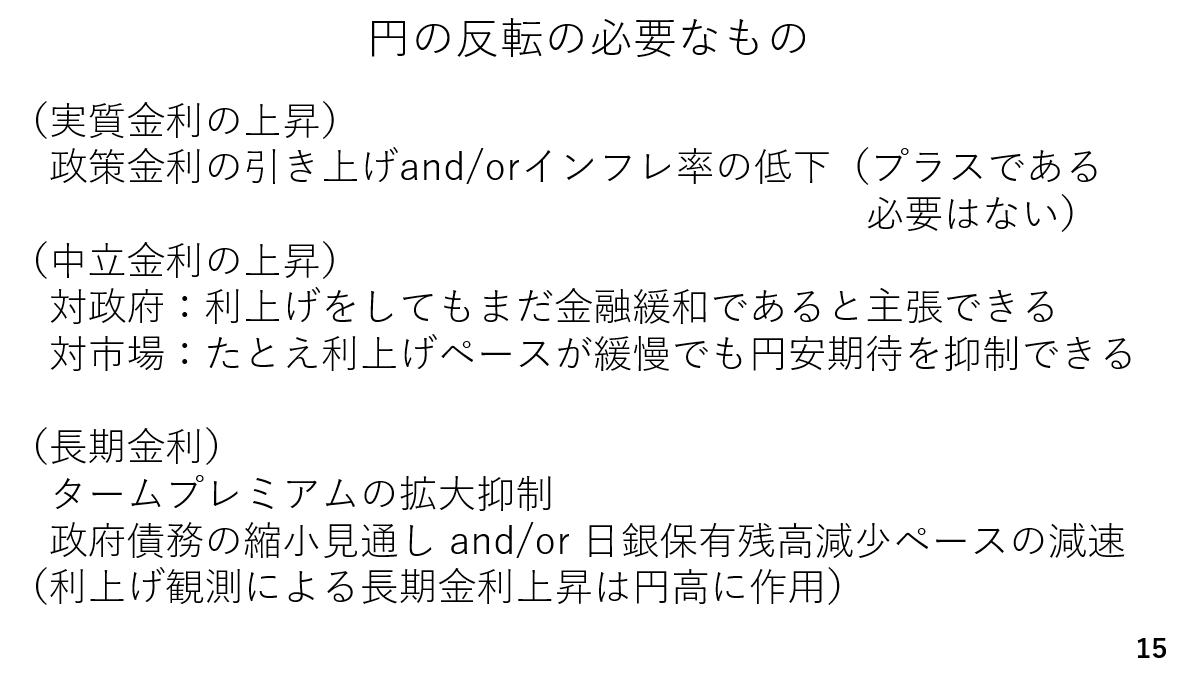

最後に当面の注目材料です。

最後に当面の注目材料です。

今週の米国の消費者物価指数及び雇用統計はどちらもどっちつかずの内容でした。現在、市場は2026年の利下げを約2.4回とみていますが、次期FRB議長にハト派の議長が指名された場合、利下げの織り込みが高まり、ドルが下押しされる可能性があります。

また相互関税に関する最高裁の判決も早ければ年内に出る可能性があります。仮に違憲との判決が下された場合、関税収入が失われることになり、米国の財政悪化懸念によるドル安が再発する恐れがあります。もっとも、トランプ政権は異なる根拠法を持ち出し、関税を死守すると考えられます。

3つ目は日本の令和8年度の国債発行計画です。年内に公表される見通しですが、安定消化に資する内容となっているか、確認する必要があります(スライド16)。