将来のライフプランを立てる

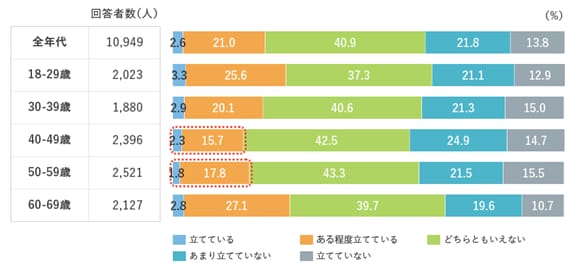

次に「将来の自身(および家族)のライフプラン」についてです。ミライ研のアンケート調査では、「ライフプランを立てている・ある程度立てている」が23.6%、「どちらともいえない」が40.9%、「あまり立てていない・立てていない」が35.6%と、家計収支の把握よりも取り組み状況がよくないことが確認できました(図表2)。

FWBとは、現在のみならず将来に向けてもお金に関する不安がなく、自律的に行動できる状態ですので、足元の家計をきちんと把握をしていても、将来に向けたライフプランを立てて見通しを良好にしておかなければ、不安の解消に十分とはいえません。

【図表2】自身(もしくは家族)のライフプラン策定状況

また年代別に「ライフプランを立てている・ある程度立てている」の割合を確認すると、40代では18.0%、50代では19.6%と、他の年代よりもやや低めの数値となっています。おそらく、現在ほど学校や職場で金融教育を受ける機会が多くなかった点も影響していると思われます。加えてこれらの年代の方は、「それぞれのライフプランを考え実践してきた」というよりも、「○歳で結婚し、数年後に第1子の誕生、それに伴って自宅を購入、住宅ローンを返済しつつ第2子も誕生……」といったライフステージを、「同年代に遅れることなく足並みをそろえて取り組んできたら今になった」という意識の方も少なくないのではないでしょうか。

しかし、これらの世代の「ミライ」に目を向けると、長寿化の進展により「他人との比較ではない、自分の人生のあり様を考えていく時代」を歩んでいくこととなります。挑戦したいこと、実現したいことの選択肢が増え、可能性が広がる一方で、それを実現するための方策を具体的に考え、準備し、実践する主体は自分自身となります。その際の航海図となるのが、ライフプランなのです。

次回はライフプランの策定方法とライフプランの効用について解説を進めていきます。

(筆者:三井住友トラスト・資産のミライ研究所 研究員 矢野 礼菜)