「オルタナティブ投資 発展の歴史」と題し、全10回にわたって解説していきます(下図)。第4回はオルタナティブ投資をどのように実行しているのかについて、前後編の2回に分けて取り上げます。

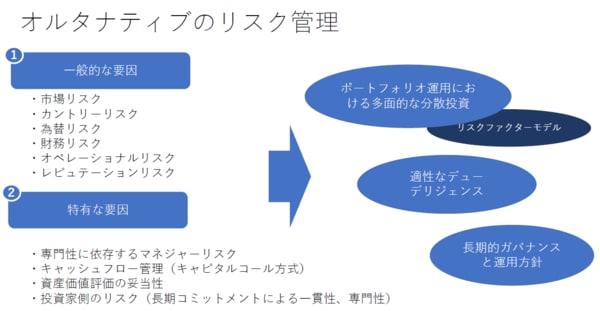

オルタナティブ資産には特有のリスクもあります。市場リスクやカントリーリスク、為替リスクといった一般的なリスク要因に加え、オルタナティブ資産ならではの戦略の専門性や投資サイクル、資産特性に起因するリスクを抱えています。

とりわけ、オルタナティブ投資の専門性の高さがもたらすマネジャーリスクは大きなリスク要因のひとつと言えるでしょう。その結果として、ファンド間のパフォーマンス格差を生じさせます。

クローズドエンド型ファンド投資ではキャッシュフロー管理がリスク要因となります。キャピタルコール方式では、投資家は期初に最終的な投資金額をコミットメントします。しかし実際には運用者が投資先を見つけてきたタイミングでキャピタルコールが行われます。資金回収も、エグジット(資産売却)のタイミングで行われますので、複数のファンドに投資するとなると複雑なキャッシュフロー管理が必要となります。

また非流動性資産の資産価値は売買した時点でのみしか時価評価されないことも注意が必要です。ファンドによっては、第3者の鑑定・評価や評価モデルを用いた評価がなされるケースもありますが、その評価の頻度や妥当性を検証する必要があります。

これらのリスクをコントロールするためには、ポートフォリオ運用における効果的な分散投資、適正なデューデリジェンス、長期的なガバナンス・運用方針が必須だと考えます。

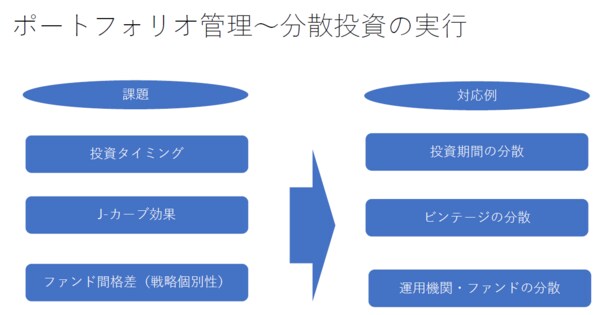

ポートフォリオを管理するうえで、オルタナティブ投資にはいくつかの検討課題があります(下図)。これらのリスクを低減するためには、「多面的な分散投資」を考える必要があります。

対応のひとつとして投資期間の分散が挙げられます。戦略によって運用期間は異なり、一般的にデット系戦略であれば5年強、不動産エクイティ系は7~8年、プライベートエクイティは10年、インフラは10年~12年に及びます。そのため、毎期のリターンを安定化させるためのアイデアとして、投資期間の分散が考えられるのです。

2つ目の対応としてはビンテージ分散が考えられます。ビンテージとはファンドの設定年を指し、同じような戦略でもビンテージを分散させれば経済サイクルの影響を平準化できます。

3つ目の対応が運用機関や戦略の分散で、ファンド間格差の影響を抑えることが狙いとなります。ポートフォリオ管理においての多面的な分散を、時系列的に実行することによってリスクを管理します。

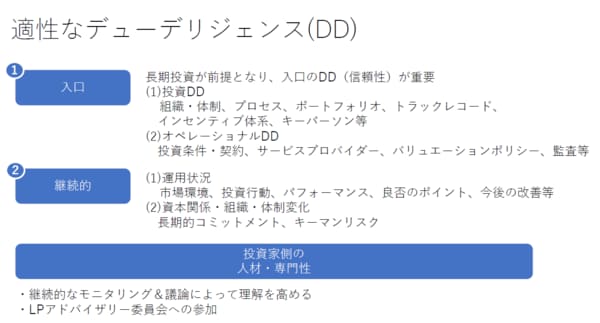

専門性の高さと長期投資が前提となるオルタナティブ投資では、特に「投資の入り口」にあたるデューデリジェンス(DD)が重要です。DDには大きく分けて、投資に関するものとオペレーションに関するものの2種類があります。投資に関するものとしては、組織・体制やプロセス、ポートフォリオ、トラックレコード、インセンティブ体系、キーパーソンなどがDDの対象となります。一方のオペレーションに対するDDでは、投資条件・契約やサービスプロバイダーを評価します。金融危機後は、後者の役割が重要となりました。

そして、継続的なモニタリングも重要です。特に、市場環境と投資行動を一体化して評価、議論できることが大切だと考えます。また、資本関係、組織・体制の交代は運用の長期的コミットメントやキーマンへの影響が大きく、注意が必要です。

他方、投資家側にも長期的コミットメントができる体制や運用方針、そして専門性のある人材確保が重要です。とはいえ、専門人材を採用するのは難しいのが実情です。そこで運用状況の定期的モニタリングと議論を重ねることによって既存人材の専門性と経験値を向上させ次の投資判断に生かせるようにするのが現実的でしょう。また一部のファンドでは、LPアドバイザリー委員会が設置され、より深く関与することも可能になってきています。

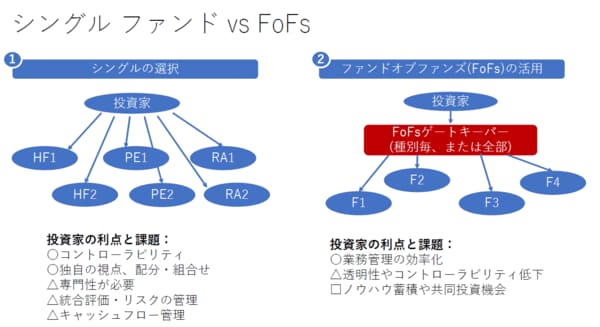

オルタナティブ投資のリスク管理を巡って重要なのは多面的な分散であると解説してきました。多面的分散を実行する際、投資家には、多数のシングルファンドを同時並行的に管理する方法と、ファンドオブファンズ(FoFs)を活用して一括管理する方法があります。

シングルファンドへ投資する最大の利点は、投資先ファンドへのコントーラビリティの高さです。運用者と直接対話することによって、専門性を高めて質の高い議論ができ、適切な要望を出すことができます。他方、専門的な知識や統合的なリスク管理、キャッシュフロー管理が必要となります。

FoFsを活用すると、透明性やコントローラビリティは低下しますが、業務が効率化できるメリットがあります。また投資家側の専門性向上を前提に、運用開始当初のみFoFsを利用するというやり方もあります。オルタナティブ投資は種別によって専門性が異なり、種別ごとにFoFsを選定することが一般的でしたが、昨今は一部の大手運用機関においてオルタナティブ投資全体の管理運営を請け負うようにもなってきています。

第4回のまとめ

今回は大きく分けて以下の3つのポイントについて解説しました。

・プライベートエクイティを中心とした、クローズドエンド型ファンドのエコシステムの存在についてです。戦略の新規性と多様性に合わせて、さまざまな汎用サービスプロバイダーが関与しており、専門性と信頼性を担保しています。また、多様なファンドのストラクチャ―が存在している点も特徴です。このエコシステムによって、投資対象や戦略拡張性・連携性を高め、結果として新たな戦略をファンド化しやすくなっています。

・オルタナティブ投資の管理手法についてです。大きく分けて、投資管理手法、と配分比率の決定、リスク管理という3つの手法が挙げられます。リスク管理としては、多面的な分散投資と適正なデューデリジェンスの実行が投資家側にも求められます。

・FoFsの活用は、投資管理に係る業務効率化のために有力な選択肢ですが、投資家の目的・体制・スタンスに依存する点には注意が必要です。