「オルタナティブ投資 発展の歴史」と題し、全10回にわたって解説していきます(下図)。第3回は多くの投資家の注目がなぜオルタナティブに集まっているのかについて、前後編の2回に分けて取り上げます。

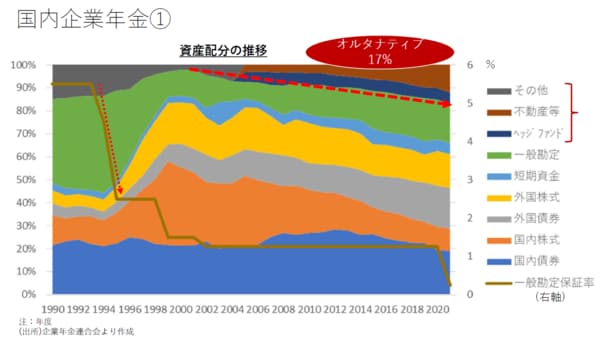

日本に目を向けてみると、体系的にオルタナティブ投資を行っている一例は企業年金です。下図は、生保の一般勘定の利率と資産配分の推移を見たものです。

1990年以降に国債利回りが低下する中、1992年を境に生保の一般勘定の保証利率も下がり始めました。年金運用の自由化が行われたのも90年代です。保証利率の引き下げに伴い株式比率を高める動きがありましたが、バブル崩壊の長期的な株式市場低迷によって国内株式よりも外国株式比率に注目が集まり、そして2000年以降になるとオルタナティブ投資への傾斜が始まりました。最初はヘッジファンドなどから始まり、徐々に多様化していきます。

次にオルタナティブ投資における投資比率の推移を見てみましょう(下図左のグラフ)。2013年時点では流動性オルタナティブであるヘッジファンドが50%程度に上っていましたが、世界金融危機後以降のトレンドとして、透明性・流動性の課題を理由にヘッジファンド(特にFoFs)が減少しました。

他方で不動産証券化市場の整備により、不動産投資が見直され、あえて流動性プレミアムを追求する非流動性オルタナティブが増加しました。オルタナティブ投資の中でもとりわけ多様な種別分散が進んできているのが特徴です。

下図右の表は、過去3年間の変化幅を見たものです。プライベートデット(PD)やインフラ、プライベートエクイティ(PE)、私募不動産が増加傾向にありました。

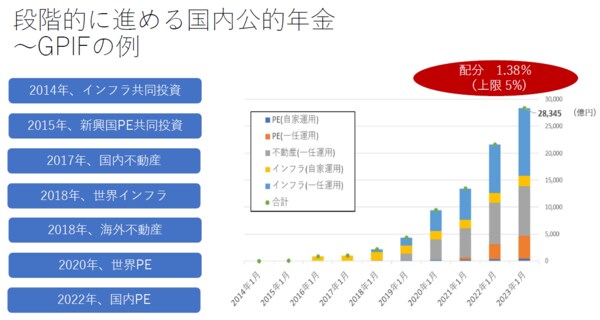

次に国内公的年金である年金積立金管理運用独立行政法人(GPIF)についても取り上げます。

公的年金のオルタナティブ投資は、少し遅れて始まりました。2014年に海外年金等とインフラの共同投資から始め、新興国PE、国内不動産、世界インフラと段階的に拡張しています。

資産規模も大きいため、比率を管理するよりも金額を積み上げている最中です。2023年3月時点で約2兆8千億円ですが、全体の1.38%に過ぎません。GPIFの資産配分は株式:債券=50:50であり、その資産クラスの中で一部をオルタナティブに振り分け、全体の5%を上限としています。

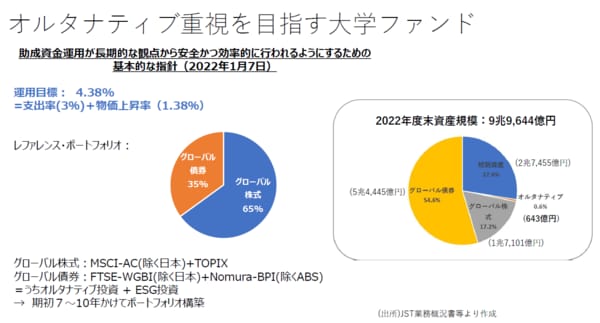

下図は、2021年度に運用が開始された大学ファンドの事例です。

運用目標は毎年の支出率である3%+物価上昇率で、当初は名目4.38%となっていました。この目標を目指して、グローバル株式とグローバル債券で構築されたレファレンスポートフォリオを設定しています(下図左)。比較的高めの運用目標であり、株式65%、債券35%となっていますが、オルタナティブ投資も採用されています。非流動性資産も対象であり7-10年の期間を想定してポートフォリオ構築が行われています。

下図右は2022年度末の構築過程にあるポートフォリオです。グローバル債券は54%。グローバル株式17%、オルタナティブが0.6%ですが、将来の投資資金として短期資産を27%保有しています。この短期資産を用いてオルタナティブ投資が段階的に進むと思われます。

最初にお話ししたように、米国生保のオルタナティブ投資比率は27%でした。国内金融機関でも、大きな資金を持ち、負債対応で流動性を許容できる場合にオルタナティブ投資を行っています。「投資比率」に着目すると大きいということはないようですが、「投資しているか否か」という観点ではそれなりの数値になっています。

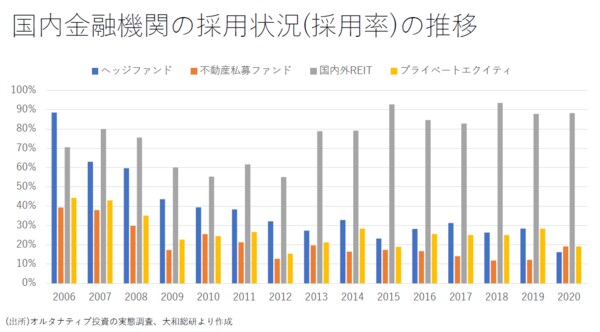

下図は、ヘッジファンド、不動産私募ファンド、国内外REIT、PEの投資状況を2006年から2020年まで見たものです。ヘッジファンドは金融危機を経て継続的な減少傾向にあります。国内外REITは流動性とインカム性の観点から多く投資されており、2013年以降は8-9割の金融法人が投資しています。不動産私募ファンドは低下傾向でしたが、2020年に若干増加しています。PEは2006年からは低下していますが、2012年以降は2-3割で安定しています。

第3回のまとめ

・オルタナティブ投資の主体は、年金や生保、大学といった機関投資家が中心です。オルタナティブ投資では流動性や運用目標、リスク許容度に応じた長期性資金が求められるためです。個人でもHNWやファミリーオフィス(UHNW)などが投資するケースが見られます。

・オルタナティブ投資は1970年~80年代を境に拡大しています。拡大のきっかけとなったのは、法制度の整備や投資理論の発展、低金利・高インフレなどです。大学基金では数百年という時間をかけて運用を体系化していくのが一般的ですが、オルタナティブは拡大が始まってから50年程度ですのでまだまだ新しい投資先と言えるでしょう。

・オルタナティブの投資家層は拡大傾向にありますが、取り組みのスタンスはまちまちです。国内の公的年金では積み上げの最中ですが、企業年金では徐々に拡大しています。また国内の金融法人においても、投資配分比率こそ大きくないものの、投資家の割合はそれなりに増えています。今後も市場環境の変化に応じて、投資戦略の多様化が進み、投資機会も拡大していくと思われます。