「オルタナティブ投資 発展の歴史」と題し、全10回にわたって解説していきます(下図)。第1回は「オルタナティブ投資とはなにか」について、前後編の2回に分けて取り上げます。

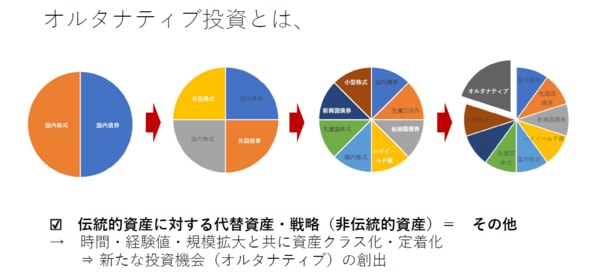

まずは下図をご覧ください。一般的に投資先としては国内債券・国内株式を思い浮かべる人が多いと思います。より投資対象を拡大したいと考える人であれば、外国債券や外国株式も頭に浮かぶかもしれません。新興国債券や小型株式といった投資スタイルの細分化によって付加価値を追求する考え方もあるでしょう。

そして新たな選択肢として注目を集めているのがオルタナティブ投資です。オルタナティブ投資ならではの特徴としては、現時点で見えていない投資機会を潜在的に狙うことが挙げられます。株式・債券の「代替的(=Alternative)」投資先として最初は小規模で始まりますが、時間や経験値、規模拡大とともに資産クラスとして定着し、またさらに新たな投資機会を生み出していくという新規性(=非効率性のある収益機会)を有しています。

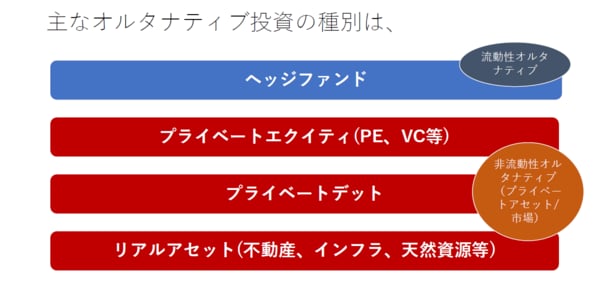

オルタナティブ投資の主な種別としては、①ヘッジファンド、②プライベートエクイティ(PE)、③プライベートデット(PD)、④リアルアセットがあります(下図)。①ヘッジファンドは他のオルタナティブ投資に比べて流動性が高く、「流動性オルタナティブ」や「リキッドオルタナティブ」と称されることもあります。②プライベートエクイティは一般的に未公開株への投資を指し、バイアウトなどの狭義のPEやベンチャー投資(VC)に細分化できます。③PDは相対(あいたい)の融資であり、企業への融資や資産を担保とした融資などさまざまな種類があります。④リアルアセットは、不動産やインフラ、天然資源に大別されます。②~④は「非流動性オルタナティブ」であり、「プライベートアセット(PA)」「プライベート市場」「プライベートキャピタル」とも呼ばれ、特に注目されています。

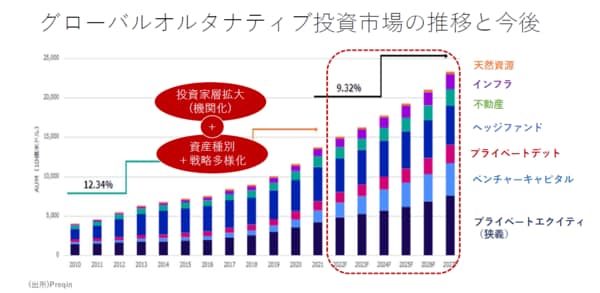

オルタナティブ投資の市場規模は年々拡大しており、今後も進展していくことが見込まれます(下図)。背景としては、投資家層の拡大や、資産種別・戦略の多様化が挙げられるでしょう。図3を見ると、とりわけPEやヘッジファンドが大きなシェアを占めていることが分かります。昨今は、従来主流だった流動性オルタナティブ(ヘッジファンド)から非流動性オルタナティブ(PA)への多様化が進んでいます。

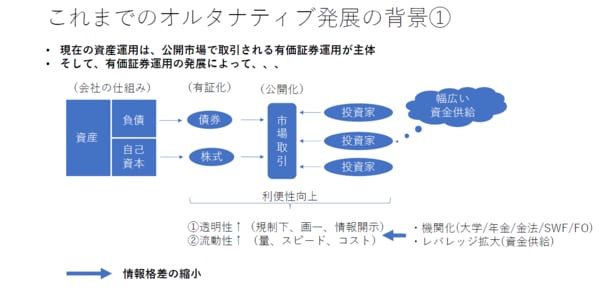

オルタナティブ投資が存在感を高めている背景を図示したのが下図です。

これまでの資産運用は、有価証券が投資対象となっていました。図中左のバランスシートのように、負債は債券として、自己資本は株式として有価証券化され、それらが取引所や証券会社等の市場で取引され、投資家や運用会社が投資を行います。

投資家保護、そして幅広い資金を集められるように利便性を高めるため、透明性と流動性の向上が進められてきました。透明性の向上については、法的な規制のもと画一的なフォーマットで情報開示がなされ、誰でも迅速に同じ情報が手に入るようになりました。一方の流動性においては、大規模な量を迅速なスピード、低コストで売買ができるようになりました。

これらの過程において、多様な機関投資家シェア拡大による機関化現象とレバレッジ拡大による資金供給拡大がありました。結果として、伝統的な有価証券運用において、情報格差の縮小が生じていると考えられます。

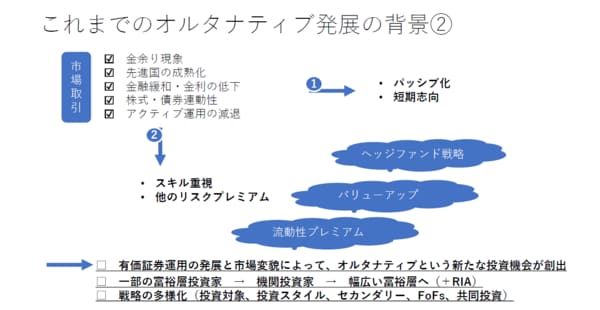

同時に、金余り現象や先進国の成熟化、金融緩和により金利が低下する中、市場危機等において株式と債券の連動性が高まる機会が増えるとともに、有価証券投資ではアクティブ運用が難しくなっていきました(下図)。

そのような環境下、リターン追求に下記2つの流れが生じていると思われます。

①パッシブ化や短期志向による投機的行動

②運用者のスキル重視、株式や金利リスク以外のリスクプレミアムの追求

結果として、ヘッジファンドのトレーディング戦略に加え、プライベートエクイティなどのバリューアップや非流動性プレミアムの追求といった非流動オルタナティブ投資につながっています。すなわち、有価証券運用の発展が進むことによって、オルタナティブという新たな投資機会の創出が求められ、実行されたと思います。

そして先述のように、今現在も投資家層の拡大と戦略の多様化が進行しています。投資家層として、当初一部の富裕層に限定されていたものが、機関投資家の参加によって規模拡大と利便性向上を促し、昨今はRIAなどの投資アドバイザーの進化に伴い幅広い富裕層へと再拡大しています。一方、戦略についても、投資対象、投資スタイルの拡大に加え、セカンダリーやファンドオブファンド、さらに共同投資など色々な投資方法の進化も市場拡大に寄与しています。