株式は前ページの説明でご理解いただけようが、なぜ債券ETFか、しかもなぜ風変わりなものを好き好んで選ぶのか? これも同様に、株式市場に好不調の波がある可能性を踏まえてのことである。

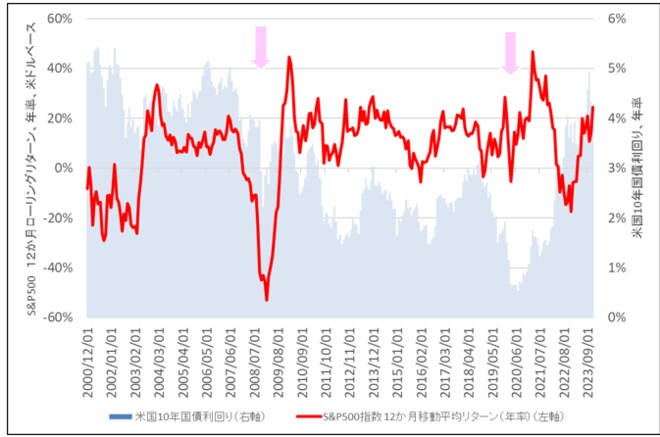

過去の株式急落局面を振り返ると、リーマンショック、コロナショックいずれの時期でも、株式下落と相呼応して長期国債の利回りが急低下した(図表1)。

(図表1)米10年国債利回りv.s.S&P500指数(12カ月ローリング)米ドルベース)

いわゆるリスクオフ局面での国債選好だ(リスクオフ局面とは、何からの要因により、市場参加者が株式などのリスク性資産から一斉に手を引く局面のことだ)。筆者が米国国債ETFへの投資を考えているのもまさにこれを当て込んでのことだ。しかも、通常の国債ではなく、満期20~30年の超長期国債をあえて選んでいる。これは、リスクオフ下での利回り低下の効果を最大限享受したいと考えてのことだ(ご案内の通り、満期までの期間が長ければ長いほど、同じ幅で金利低下したとしても、その値上がり益は格段に大きくなる)。

通貨リスクをヘッジしているのも同じ理由だ。過去を盲信する訳ではないが、総じてリスクオフ局面では、米ドルは円に対して値下がりする傾向が見られる。通貨ヘッジを施さない国債に投資してリスクオフの際の円高で、せっかくの金利低下による値上がり益に水を差されるのは困る。要はリターン獲得の妨げとなりうる要因を外したという訳だ。これで株式下落によるマイナスを少なからず補うことが期待できる。

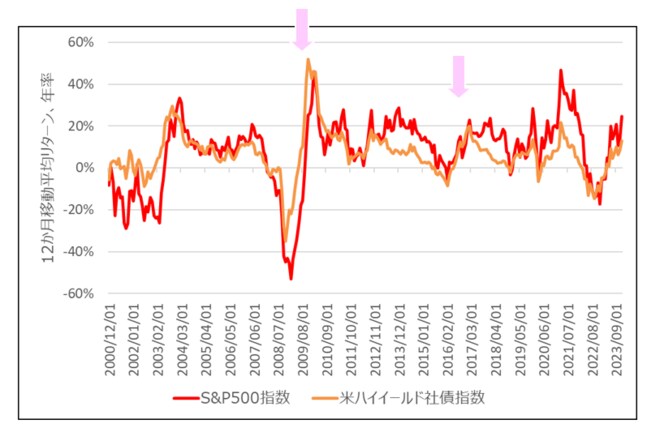

では、ハイイールド社債ETFもリスクオフ対応を期待してのことかと言えば、それは違う。むしろ、リスクオフからの反発局面を想定して、その反発を最大限収益化することを狙ってのものだ。

これも過去を振り返ると、リスクオフからの反転時には、株式は当然値上がりするが、ハイイールド社債はそれ以上に値上がりする傾向が往々にして見られる。特に、2008年のリーマンショック後の反発局面、チャイナリスク後の反発局面で顕著だ(図表2)。

(図表2)米国株式 v. 米ハイイールド社債

(12カ月移動平均リターン、年率、米ドルベース)

これは単なる偶然でない。ハイイールド社債は、低格付けで倒産リスクの高い社債であるため、往々にしてリスクオフの局面では実態以上に売り込まれる。その分、局面が転換した時の反発力は、株式指数の比ではない。ハイイールド社債に投資するETFを組み入れるのは、まさにこの役割を期待してのことだ。株式よりも短期間で効率的な値上がり益を狙っていると言った方がよいか。

ではなぜハイイールド社債ETFでも、通貨リスクをヘッジしたものに投資するのか? リスクオフでの米ドル安を危惧しているのであれば、リスクオンでは米ドル高を期待して通貨ヘッジなしを選択すべきではないか、との声が聞こえてきそうだ。

その通り、それが論理的な帰結というものだ。ただ、先に述べたように、筆者は、リスクオフでの米ドル安/リスクオンでの米ドル高が今後も続くと確信している訳ではない。むしろ日本経済の弱体化が著しく、円高が期待できない可能性すらあるのではないかと悩んでいるくらいだ。ただし、何が正解かは後にならないとわからない。であれば、わからないことは取りあえず置いておくことにして、全世界株式の補完という、元々の投資目的に焦点を当てて、これとは直接関係のない通貨リスクを取るのを見合わせることにした、という訳だ。

なお、余談になるが、「通貨ヘッジの有無」は簡単には白黒つけ難いテーマだ。いずれ稿を改めて、この点に関し、詳しく検討してみたいと思っている。