医薬品業界は大型のM&Aが多い業界です。2000年代は経営統合でアステラス製薬や第一三共、田辺三菱製薬が誕生しました。また2018年の武田薬品のシャイアー買収は、日本企業で過去最大のM&Aだとみられています(買収額:約6.8兆円)。

エーザイも2000年代後半に大型買収をしかけています。エーザイはがん領域に強みがありますが、加速したのは当時のM&Aがきっかけでした。

今回はエーザイのM&Aを振り返りましょう。またエーザイは最近IT企業を買収していますが、その背景も探ってみます。

アメリカ企業2社を4600億円で買収 がん領域に本格参入

エーザイががん領域の製品を初めて手にしたのは2006年です。米ライガンド社から抗がん剤4品目を買収したことが始まりでした(出所:エーザイ 重点疾患領域 がん(外部リンク))。

さらに2007年にはがん抗体治療薬を開発していた米モルフォテックを3.25億ドル(1ドル=110円で約360億円)で、2008年にはがん治療の支持療法向け製品を持つ米MGIファーマを39億ドル(同4300億円)で取得しました。

【エーザイの2000年代の主なM&A】

・2006年6月:米ライガンド社から抗がん剤4品目を買収

・2007年4月:米モルフォテック社を買収

・2008年1月:米MGIファーマ社を買収

積極的なM&Aの背景には同社の成長戦略がありました。

エーザイは当時、中期経営目標「ドラマティック・リープ・プラン」の推進中でした。2011年度までに売上高1兆円を目指す内容です(2005年度は売上高6013億円)。がん領域は最重点領域と位置付けられており、エーザイはM&Aでその強化を目指しました。

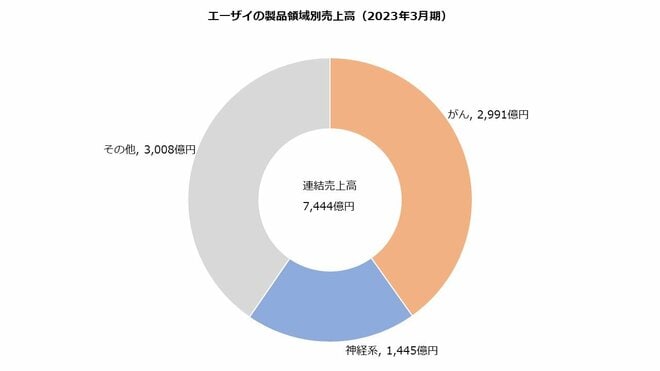

現在、がん領域はエーザイの売り上げの4割を占める主力製品となっています。

がん領域への本格参入を果たした一方、財務には大きな負荷がかかりました。

MGIファーマの買収資金は主に借入金でまかなわれました。それまではほぼ無借金経営でした。負債の増加から株主資本比率は20%ポイント以上悪化しています。

【当時のエーザイの財務】

| 2007年3月期 | 2008年3月期 | |

| 総資産 | 7921億円 | 1兆1239億円 |

| 無形固定資産 | 626億円 | 4177億円 |

| 負債 | 2294億円 | 6701億円 |

| 借入金 | 2億円 | 4128億円 |

| 株主資本比率 | 66.6% | 42.5% |

出所:エーザイ 決算短信(外部リンク)

なお借入金の一部は社債に切り替えられました。薬品業界では初の大型起債だったことも話題でした(出所:エーザイ 無担保社債の発行について(外部リンク))。