6月11日に日本投資顧問業協会が2024年3月末時点の契約資産の状況を公表していましたので、今回の連載では、「ラップ口座」の最新の状況を確認しておきたいと思います。第5回の連載「外国株式型への資金集中とアセットアロケーションの重要性」では、投信市場への資金フローを見るとアロケーション型(バランス型)ファンドへの資金流入が減速しているように見えるものの、ラップ口座は順調に伸びており、ラップ口座も含めたアロケーション運用のニーズが根強いことを取り上げました。

20兆円に迫るラップ口座

その後もラップ口座の契約金額・件数ともに増加が続いており、最新のデータである2024年3月末時点では、契約件数が164.8万件、契約金額は18.8兆円と20兆円に迫る勢いとなっています。とりわけ、1~3月は極めて好調な株式相場に加えて、円安外貨高の効果もあり、契約金額の伸びが顕著だったと言えます。1件当たりの金額は1142万円と2017年12月以来の高水準となっており、ロボアドバイザー(ロボアド)の人気などで小口化してきたラップ口座の1件当たりの金額も、相場上昇の恩恵を受けて増加に転じています。

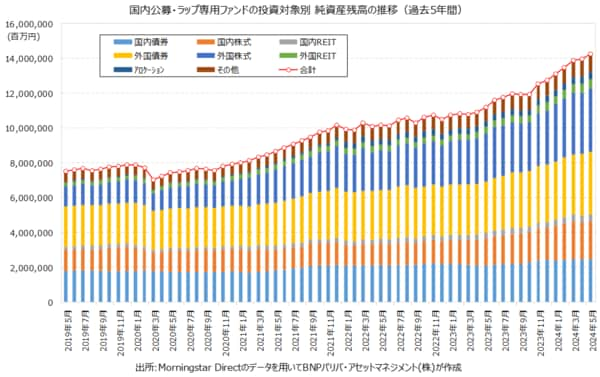

それでは、拡大するラップ口座(3月末時点で18.8兆円)の運用状況はどのようになっているのでしょうか。このうちの大部分はラップ口座専用ファンド(以下、ラップ専用ファンド)で運用されており、それぞれのファンドはアロケーション型ではなく、単一資産のカテゴリーに分類されています。ロボアド最大手は外国ETFを活用したアロケーションを行うなど、全てが国内の公募投資信託で運用されている訳ではありませんが、3月末時点の国内公募投信におけるラップ専用ファンドの残高は13.9兆円と、ラップ口座の契約金額の75%程度を占めています。以下、ラップ専用ファンドの分類を用いて、投資家のアセットアロケーションの現状を確認していきます。

ラップ専用ファンドで見るアセットアロケーション

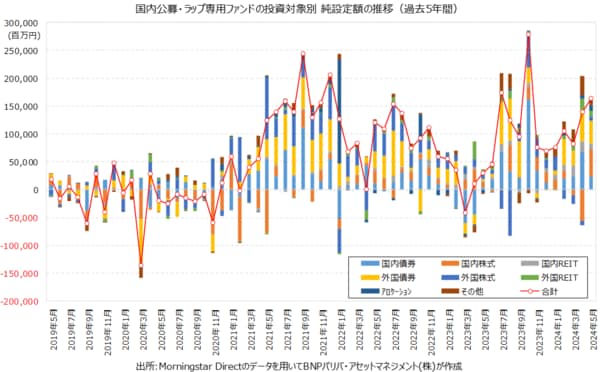

以下の2つのグラフはラップ専用ファンドの投資対象別の残高推移(過去5年間)を示したものですが、こちらは公募投資信託のデータなので直近は3月末ではなく5月末で、1つ目は残高を積み上げたもの、2つ目は残高の比率の推移を示したものとなっています。過去5年間は株式相場が堅調な時期でもあったので、株式の比率が上昇する形で残高が拡大してきたことが分かります。5年前と比較すると、外国株式型が15.4%から25.6%に上昇する一方、国内株式型は15.9%から15.0%に低下しており、とりわけ外国株式型への資金配分がラップ口座の残高拡大をけん引してきたと言えるでしょう。

また、債券へのアロケーションを見てみると、外国債券型が5年前の30.6%から25.1%に低下、国内債券型が24.0%から17.5%に低下しています。つまり、債券全体で見ると、5年前の54.6%から42.6%に低下しており、過去5年間でラップ口座のポートフォリオがリスクを高めたことがうかがえます。

債券への資金配分拡大の背景

一方で、ラップ専用ファンドの資金流出入の動きを見ると、必ずしも債券から株式への資金シフトが起きていた訳ではないことが分かります。2021年頃からラップ専用ファンドへの資金流入が拡大していますが、とりわけ足元の1年ほどでラップ口座における債券への資金配分がさらに強まっているようです。年初来(1~5月)の資金動向を見ると、ラップ専用ファンド全体の資金流入額が+5665億円となる中で、外国債券型に+1773億円、国内債券型に+1368億円の資金流入が見られます。この間の株式への資金配分は、外国株式型は2~4月に3カ月連続の資金流出となるなど5ヶ月合計で-84億円、国内株式型は+132億円にとどまっています。

すでに指摘したように、株式の値上がりが大きい時期だったので、ポートフォリオのリバランスのために債券ファンドに高水準の資金流入が見られたという要因が大きかったと言えるでしょう。しかし、債券利回りが回復する中で、債券投資の価値が見直されているという要因も見過ごすことができません。BNPパリバ・アセットマネジメントが今年4月に公表したリサーチ「債券見通し:債券の新時代」でも解説しているように、過去30年に及ぶ債券の強気相場を経て、債券投資に転機が訪れているということです。とりわけ過去10年間にわたる債券の低利回り時代がインフレとともに終わり、債券が新たな目的を達成できる資産クラスとして復活したと考えています。今後数四半期における債券の一時的な値上がり益の追求という戦術的な資金配分として有効なだけではなく、インカムやデュレーション、分散を必要とする多くの投資家にとっても債券投資の重要性が高まっています。ラップ口座に限らず、株式ファンドに偏ったポートフォリオを持つ個人投資家においても、こうした動きが広がることが期待されます。