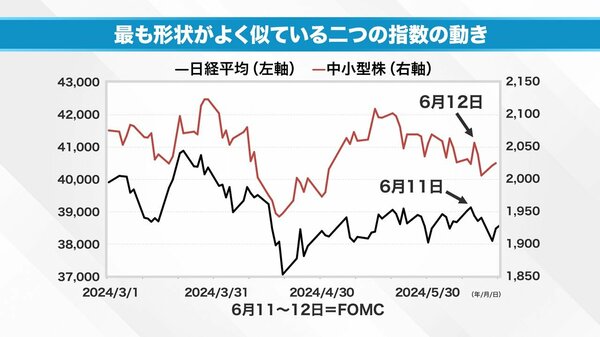

日経平均株価とラッセル2000を比較すると、かなり似た形になります。両者とも6月11日から12日にかけて直近の高値をつけ、その後じわじわと下がっています。ここでFOMCの影響について考える必要があります。

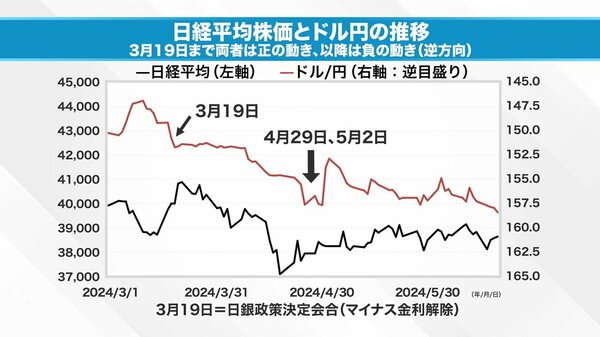

次に、為替と日経平均株価を比較してみましょう。3月19日までは、円安と株高が同時に進行していました。しかし、3月19日以降は逆の動きになり、円安なら株安、円高なら株高という関係になっています。3月19日は日本銀行の金融政策決定会合でマイナス金利が解除された日です。この日を境に、円安と日本株の関係に変化が生じたのです。

6月11日から12日のFOMCでは金融政策の変更はありませんでした。また、今年は2回しか利下げをしないという見通しがドットチャートで示されました。その結果、為替は円安方向に動き、日本株は上昇しなくなりました。

この現象から、円安と日本株の間に新たなロジックが構築されたと考えられます。円安が続くことで日本に金利上昇圧力がかかり続け、国民の一部やマスコミからは早期の利上げを求める声が上がっています。日本銀行は慎重な姿勢を示していますが、利上げが実施されれば株価は下落すると予想されます。このような状況を織り込んでいるからこそ、3月19日以降、円安イコール株安という関係が続いているのでしょう。

ここで疑問が生じます。なぜ米国の中型株は6月12日から下落しているのでしょうか。この点を理解するために、もう一つのグラフを見てみましょう。

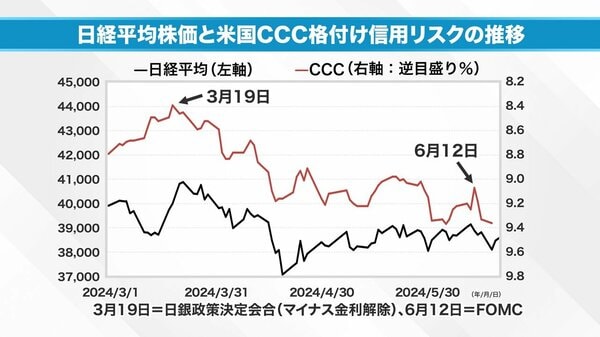

日経平均株価と米国のトリプルC債(最も低い格付けの債券)の信用リスクを比較すると、興味深い関係が見えてきます。日本銀行がマイナス金利を解除した時点で、トリプルC格の社債の信用リスクは最も低くなりました。その後、信用リスクは徐々に上昇し、6月12日のFOMC以降さらに上昇しています。

これは、世界の金融市場が中央銀行の政策によって密接につながっていることを示しています。日本銀行のマイナス金利解除により、世界で唯一ゼロリスクで資金調達できる手段がなくなりました。その結果、最も低格付けのグループの信用リスクが上昇したのです。

FOMCで金融緩和が行われなかったことで、金融コストの高いグループや格付けの低いグループが徐々に無視され始めています。日本株も、直接的な格付けの問題ではありませんが、この世界的な資金の流れの影響を受けています。

中央銀行の中でも最も強い影響力を持つのは米国の連邦準備制度理事会(FRB)です。FRBの政策がさまざまな形で歪みを生み出し、その歪みが日本株の膠着状態や米国の低格付け社債グループに影響を与えています。一方で、時価総額トップ3の企業(合計9.9兆ドル)にはほとんど影響が出ていません。

この状況は永続的なものではありません。時間の経過とともに変化していくでしょう。米国の高金利政策がいつまで続くのかが重要なポイントです。政策が長引けば長引くほど、この乖離は続き、トップ企業への資金集中が進み、バブル的な様相を呈する可能性があります。同時に、最下層のグループはさらに弱体化し、日本を含む米国の株式市場は苦しくなっていくでしょう。

ただし、いつ変化が訪れるかを予測するのは困難です。我々は難しい局面に直面しています。結論として、米国の金融緩和が始まるまで、日本株の大幅な上昇は期待できないでしょう。日本経済も厳しい状況に置かれています。日本株の下落を止めるにはFRBの金融緩和が必要になると考えられます。

「マーケット・アナライズ」はYouTubeからもご覧いただけます。

岡崎良介氏 金融ストラテジスト

1983年慶応義塾大学経済学部卒、伊藤忠商事に入社後、米国勤務を経て87年野村投信(現・野村アセットマネジメント)入社、ファンドマネジャーとなる。93年バンカーストラスト信託銀行(現・ドイチェ・アセット・マネジメント)入社、運用担当常務として年金・投信・ヘッジファンドなどの運用に長く携わる。2004年フィスコ・アセットマネジメント(現・PayPayアセットマネジメント)の設立に運用担当最高責任者(CIO)として参画。2012年、独立。2013年IFA法人GAIAの投資政策委員会メンバー就任、2021年ピクテ投信投資顧問(現・ピクテ・ジャパン)客員フェロー就任。