売却=利益確定も、時には必要

そもそも、NISAは、配当を受け取るか、または、保有資産を売却して利益を確定することで初めて非課税の恩恵が受けられる制度である。確定拠出型年金は、掛け金を拠出していれば所得控除という形で継続的に税優遇を受けられるが、NISAは違う。究極的には、利益、または、配当が出ないと「意味がない」制度なのである。

2024年から始まった新NISAでは、非課税枠の「再利用」が認められるようになったため、成長投資枠については、必要に応じて保有資産を売却し、効果的にNISA枠を活用した方がよい。

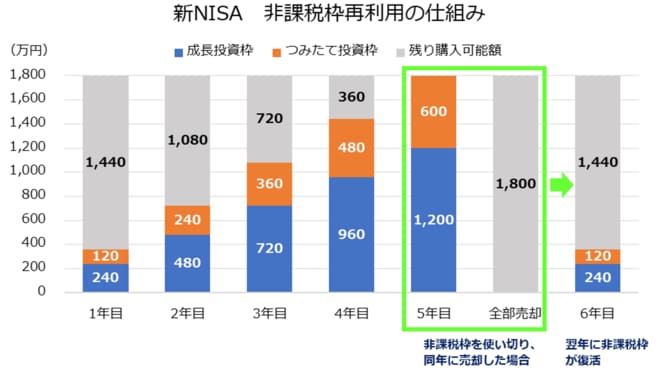

ではここで、新NISAの非課税枠の「再利用」について触れておこう。

新制度では、1人あたり1,800万円の「生涯非課税限度額」が設定されている。この非課税限度額は、文字通り生涯にわたって利用可能で、「簿価(=取得価額)」で総枠を管理する。 旧制度は買付金額ベースで総枠が管理されていたため、保有商品の売却で空いた投資枠が復活することはなく、再利用もできなかった。先述した、「1日も早く積み立てを始めて、後はひたすらほったらかし」を実践するほかに選択肢がなかったのだ。

これが、新NISAでは、簿価管理を行うことで、保有商品の売却時に「簿価」が減少し、枠を再利用できるようになった。原則として、売却した翌年には投資枠が復活するため、運用商品の見直しや、まとまったお金が必要になったタイミングで引き出すことも含め、ライフイベントに合わせて「使いながら増やす」ことが可能になったのである。

●「非課税枠の再利用」とは?

このように、今後、恒久化された新NISAと長く付き合っていく上では、成長投資枠を中心に、保有資産の売却についても適宜検討していくことが重要だろう。

何より、必要に応じて保有商品を売却して利益を確定させることは悪いことではない。売却した資金を別の商品の投資資金に充てれば、それもまた投資の「複利効果」といえる。

最後に、保有資産を売却する際のヒントと注意点を紹介しておこう。

NISAで保有できる投資信託、ETF(上場投資信託)、個別株はいずれも、全額だけでなく、部分的に売却することもできる。一気に売却することに抵抗があるなら、「まずは半分だけ」や、「含み益相当分だけ」など、部分的に売却を検討しても良いだろう。

なお、積み立てのように同一銘柄を同じ口座で複数回に分けて購入していた場合、原則として取得(購入)日が古いものから順番に売却される(これを先入先出法と言う)。直近に購入したものを先に売却したり、特定の年月に購入したものを指定して売却したりということはできないため、この点は注意してほしい。